我們經常會遇到創始人說明年很有信心能做XX千萬的流水,但是一細問,這幾千萬是怎麽來的就答不上來了,在英文裏面,這只能叫做prediction, 一拍腦袋,幾千萬就出來了,而我們今天想聊的財務預測是forecast,是基於一系列可能發生的事件和他們發生的概率模擬出來的公司未來財務狀況。

在企業發展早期,財務預測跟真實情況的差異往往較大,這也是很多早期項目沒有去做預測的原因,但在相當部分投資人看來,財務預測體現的是創始人對於數字的敏感程度,對於商業模式邏輯的判斷,對於最差情況是否有所準備,所以有與沒有是有差別的,有了之後,數字究竟怎麽樣反而不是最最重要的。我們強烈建議在有了產品,銷售有了一定的量後,創始人不要忽略財務預測的重要性。

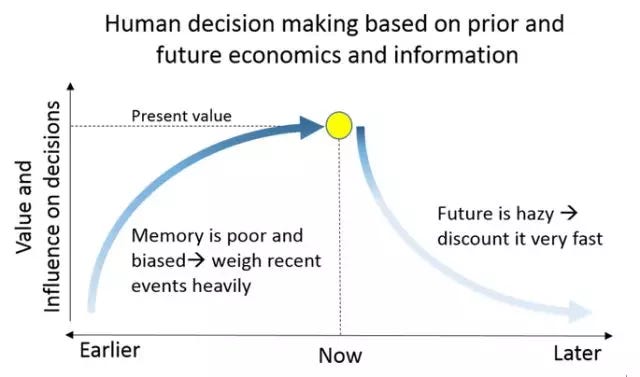

以下文章翻譯整理自Hyde Parkventure的合夥人Guy Turner的文章“Why forecasting matters to startups… and how to do it”,通過一個簡單的例子解釋了forecast的五個步驟,希望對各位創業者有用:人類對於空間的把控要比時間好得多,我們往往對於歷史的感知是片面和主觀的,而對於未來的感知更是模糊不清。對於現在和近期發生的事情,我們知道得一清二楚,而且很多判斷的依據就從中而來,但是對於更久之前的歷史和未來,我們的重視度就沒有那麽高了,換言之,人類的大腦視乎有一種類似重力的東西,不斷地把時間往下拉。

從進化論的角度來說,這的確有它的道理,洞穴人的壽命只有30年,未來的什麽事情比起現在的吃喝基本生存需要都不重要。過去也很難說有多重要因為壓根就沒有任何文字記錄過去的方式,一切只能靠記憶。所以,從進化論的角度來說,人類很難發展成為能預見未來,改變未來的創始人和VC。

“

預測是一個撇除我們固有偏見的過程,這個過程裏面,我們設想了各種從A到B的方法,對風險有了更多的認識,也知道要怎麽應付他們。

”

這裏我想借用一下Nate Silver的“Signal in the noise”一書中對於prediction和forecast的定義,Prediction是一種主觀的信念,基於你腦海裏面的各種數據和固有成見。而forecast就完全不一樣,forecast可能是一個事情的一種或者幾種結果,而每一種結果都有自己發生的一個概率。

Forecast是基於一系列的數據和假設。每個假設都會影響最終結果,每個假設都被清楚得描述出來,偏見在這種情況下被盡可能地最小化。

為了進行具體的說明,我們來舉一個例子,假設一家叫做LicketySplit的公司,他的主要業務是當地事實配送的眾包(類似達達)。該公司已經在一個城市落地並有初步運營的數據了,那麽預測就會基於這個現有城市的數據進行20個城市的擴張,預測會包含了樂觀,中性和悲觀三種不同情況,請註意這裏的預測跟預算有所不同,預測會最終產生一個預算,但是更重要的是對於預算後面的為什麽和怎麽做到進行闡述和假設。

這裏我還想區分兩個概念:不確定性(uncertainty)和 風險(risk),不確定性說的是完全的不知道,當我們的產品上線的時候,並沒有人知道消費者是否會買賬。

而風險包含了三樣東西:1可能的結果,2每個結果發生的概率以及3每個結果對公司的影響.舉個例子,“我們在產品上線之前對消費者做了研究,對比了其他類似產品的上市情況,結論是大概有70%的概率,30–40歲女性會大量購買這個產品,這足以讓這門生意做起來。

同時,還有35%的概率中年男人也會喜歡這個產品,這是比較樂觀的情況,還有30%的概率這個產品完全不受任何人的青睞,這種情況下,該產品會是完全地失敗。我們有一個很全面的市場營銷計劃來盡量提高成功的概率。

以下是一張比較直觀的圖來解釋“基於風險的預測”這個概念。

“

Forecast的過程和結果同等重要。

”

很多人會抗拒這種預測,他們的理由是“這個預測有太多的假設了,我們從中得出的唯一結論就是這個模型有可能是錯的”這種觀點只適用於那種單一結論的預測,而我們想說的預測是那種有不同結果,而每個結果都有發生的概率,並且最終結果一定是在預測區間裏面,所以,無論結果如何,你都已經有準備了。

我第一次也是唯一一次投資的拒絕做forecast的公司在9個月後破產了,那個團隊無論在心裏上還是運營上都對最壞情況沒有準備,結果不斷燒錢而沒有收入,最終失敗。

做預測的過程同時也有助於你了解公司對不可控因素的敏感性。在一個高速增長的模型裏面,兩個重要的因素是銷售回款時間和應付賬款周轉率,對於某些公司來說,這兩個因素的任何一個變動25%,都會導致每月的現金流變化50%以上,我們把這種情況定義為極度敏感。找出極度敏感因素會讓創始人對於最糟糕的情況有所防備。

當創業公司和市場逐漸成長起來,做預測會變得越來越容易,因為可以使用的數據逐漸多了起來,但是我們的實踐證明預測對於早期公司依然很有用,我們的被投企業裏面有幾家就是每個月的增長都達到或者超過了預測,我們覺得這種預測在某種程度上也為創業公司樹立了一個清晰的月度目標,從這個角度來說,預測本身就是很有好處的。

以下,我們就以上文提及的“LicketySplit”為例子,來具體說說做Forecast的五個主要步驟。

1. 界定對於公司來說最大的風險/機遇

對於像LicketySplit這樣的公司來說,可能有大大小小的很多風險,例如用戶滿意度,覆購率等,但是這些都可以放進預測裏面,並在後期進行不斷調整,而我們這第一步要做的是找出對公司有本質性影響的重大風險,這種風險通常是非黑即白,而不受公司所控制的。

例如,Uber本身有沒有可能進入這個即時送達的市場,這種情況下,往往很難預測這個事情發生的概率,所以這時候我們要做的是找出這個風險的影響並想好相應的對策。經過深入的思考,我相信大多數人可以判斷這個時間發生的可能性是高(大於50%概率)還是低(小於20%概率),如果你的結論是該高風險事件發生的可能性是高,那麽也許這個時候最好的決策是現在就放棄這個業務。

在重大機遇方面,LicketySplit同時正在拓展到幹洗業,為一些區域的大幹洗商提供即時配送解決方案。創始人預計跟幹洗商最終成功合作的概率為50%,那麽我們就可以基於這兩個最大的風險和機遇得出以下的4種情況,從1(最佳情況)到4(最糟糕情況)。

2. 定義其他影響公司的重要假設

因為LicketySplit的商業模式主要是通過B2B的銷售人員對中小企業進行銷售,所以一些關鍵的假設包括:

銷售成單率,每月銷售單數,平均客單價

毛利率,資源利用率

應收賬款回收率

3. 建模型

有了前面的關鍵假設後,我們就可以運用excel建一個簡單的未來12–18個月的財務模型出來。通常來說,建模分為下面兩種流派:

自上而下(top down): 我們定義市場空間為XX億,公司在3年之內可以占據XX%的市場份額。這樣我們就有了銷售額,那麽我們根據這個銷售額去預測獲客成本,毛利和費用。對於早期公司來說,我認為自上而下的方法並不是很有效,因為很多時候新的商業模式市場能有多大本身就是模糊的,而很多時候能有多少市場份額本身不是由競爭情況決定而是團隊本身的良好執行力,所以很多時候,我會覺得top down approach更像是一種prediction。

自下而上(Bottom up): 這種方法下,我們對獲客成本的投入進行假設,從而根據成本和第二部的關鍵假設算出收入,費用再根據預測出的收入而乘以一定的比例得出。在這個方法裏面,如果你對銷售額增長的速度不滿意,那麽你可以調整投入,前提是你有這麽多錢可以投入。

4. 尋找數據、對標其他公司

尋找數據或者對標其他公司來支撐第二步裏面的關鍵假設。對於第二部中的每一個關鍵假設,設法從你的運營或者類似有可比性的公司中找到一個該變量實際可能發生的範圍,對於LicketySplit來說,假如我們從其他的B2B市場觀察到B2B銷售的回款周期可能是45天,那麽我們的假設就是:對於Uber不會進入的情況,這個回款周期的範圍是30到60天,而對於Uber可能進入的情況,這個回款周期需要延長到45至90天,原因是如果Uber這種有資金支持的公司進入,可能會offer更好的賬期,從而拉長了市場上整體的賬期。

公司越成熟,所在的產業存在的時間越久,那麽你對於關鍵假設的範圍就可以越窄,如果對於某一個關鍵假設,你一點數據都沒有,那麽請看看其他行業有沒有參照的意義,或者是網上的行業資源庫。

5. 測試各種變量的敏感性

把模型運用到實際情況中去,然後測試各種變量的敏感性。對於LicketySplit來說, 這個預測的模型對情況1,2都很有幫助,在假設Uber不會進去的情況下,運送的成本結構,客戶付款周期以及B2B銷售的效率都會顯示出相應的範圍以保證健康的現金流,通過改變某一個假設的具體數值可以讓你看出改變量對於現金的影響有多大,換言之就是這個變量的敏感性。找出超級敏感的變量,運營中緊緊關註它就可以了。

對於第3種情況(Uber進入,公司獲得重大客戶),因為市場存在重大競爭,銷售的效率可能會被大大地影響,你可以把銷售效率減半來看看模型給出的結果,而好在有重大客戶的支持,情況也許還不至於太糟糕。

這個模型對於第4種情況(Uber進入,公司沒有獲得重大客戶)不是很有用,這種時候,我可能連forecast都不會做,而僅僅需要搞清楚:如果我們一直沒有收入,依靠現有的資金,還有多長的時間可以讓公司去尋找新的創業方向?

以上就是基於風險的財務預測的五個步驟,這種類型的預測不僅提出了對的問題,而且幫你在尋找這些問題的答案上起了個好的頭,如果我們無法控制的變量真的不幸發生了,我們還可以活多久?如果我的銷售效率減半,多久之後我就需要下一輪的融資?如果我從客戶那裏得到更短的賬期,那麽我下一輪可以少融多少錢,少稀釋多少股份?整個做預測的過程其實跟預測的結果同樣重要。