投資報酬率多少算高

我發現很多人對「合理的投資報酬率」、「想要的投資報酬率」很沒有概念,不僅僅是年輕的朋友,包括有些工作十幾年的朋友也有同樣的問題,而且大家對這個值認知的範圍差異非常大,有些人對 3%~4% 就很滿足了,也有些人認為 30%~40% 是很基本的

先說一下我認為的結論

合理投資報酬率的多少取決於你願意承擔的風險再說一句投資界的至理名言

高報酬 一定是 高風險

高風險 不一定 高報酬

年輕的時候聽投資的前輩說過,如果有人找你投資,告訴你投資報酬率很好,然後一定賺,這個人只有兩種可能,一種是「傻子」,一種是「騙子」,90% 是第兩種,天下沒有白吃的午餐

高報酬絕對存在,但是必定伴隨著高風險,最簡單的方法就是開槓桿,原本10%報酬的投資商品,你只要找到有人(or銀行)願意無息借你一半的錢,投資報酬率馬上直接變成兩倍,但同樣的你的風險也變成兩倍 !

「期貨」「選擇權」這類型的衍生性金融商品,風險不在本身,而在它的「高槓桿」特性,我常開玩笑說,衍生性金融商品最大的風險在「無知」,在投資人不清楚自己在投資什麼東西

這樣的投資報酬率有意義嗎 ?

案例一

年輕的時候當過期貨公司的業務,當年台指選擇權剛推出不久,我自己有筆交易,本金1000,最後30000獲利出場,當年對帳單被同事拿去影印到處招搖撞騙,不到一個月投資報酬率30倍,證明選擇權多好賺 !

這樣的投資報酬率有意義嗎 ? 答案是完全沒有 ! 一來我無法再複製同樣的一筆交易出來,一來這麼高報酬的原因在本金很低,1000元賠光就算了不會痛,如果是100萬你敢這樣下單嗎 ?

案例二

去年有朋友很開心的很我說,他買 TSLA 賺了7倍

「恭禧,你買了多少 ?」「1股」「那你剩下的錢呢 ?」「放在活存等好時機進場」

這時候你只需要微笑就可以了...

總該有個範圍吧 ?

就如前述,不同商品有不同風險不同報酬,比較常見問題是報酬和風險的不對稱,之前有朋友找我評估一筆投資,預期年報酬有 7% ~10%,看起來好像還不錯,但深入了解後,我發現有可能會血本無歸,這種投資就放過它吧 ...

多少才是合理的「股票」投資報酬率

我還記得20年前念大學修投資學的時候,第一堂課教授直接說

股市的平均報酬率為 15%

然後開始教複利表,用複利表推算出,錢放在股市(複利15%)和放定存之間的差異,當年年紀小真的是有被嚇到

10年前和券商的朋友聊起這段往事,兩人一起大笑,笑理論和現實的巨大差異

然後現在又回想起 10 年前對大學教授的不認同 ....

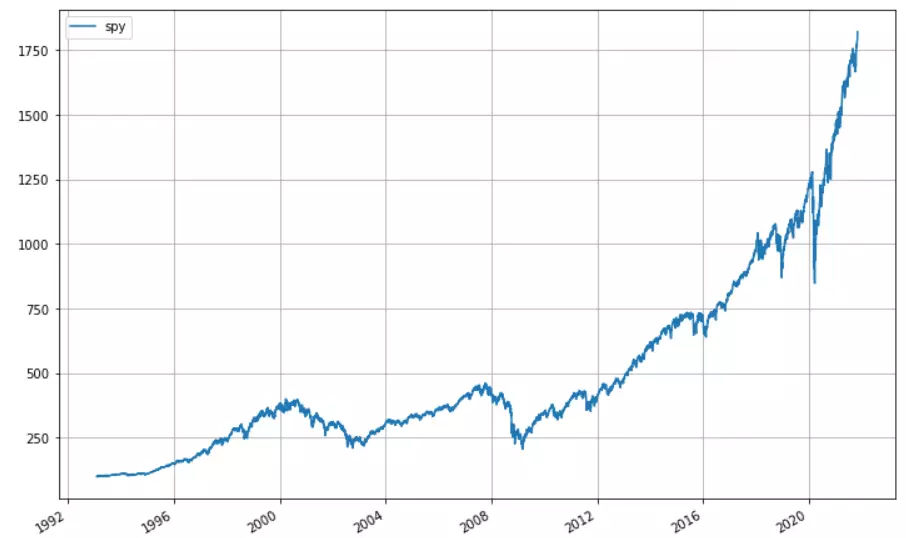

也許年輕一點的朋友看不懂我上面在寫什麼,直接看歷史股價比較清楚

一樣用 ffn,今天要看的是 SPY 這支 ETF

簡單先介紹一下 SPY

SPY 全名 SPDR S&P 500 ETF Trust ,追蹤 S&P 500指數,成立於 1993年,成立超過 28 年,是美國第一檔,也是歷史最悠久的 ETF

我回測數據都用它,原因很簡單,因為時間最久,可以看到不同狀況,像是 2000 網路泡沫化,2008 金融風暴,但實際投資因為費用率較高,有其他比較好的選擇

走勢圖 (1993-01-29 ~ 2021-11-05)

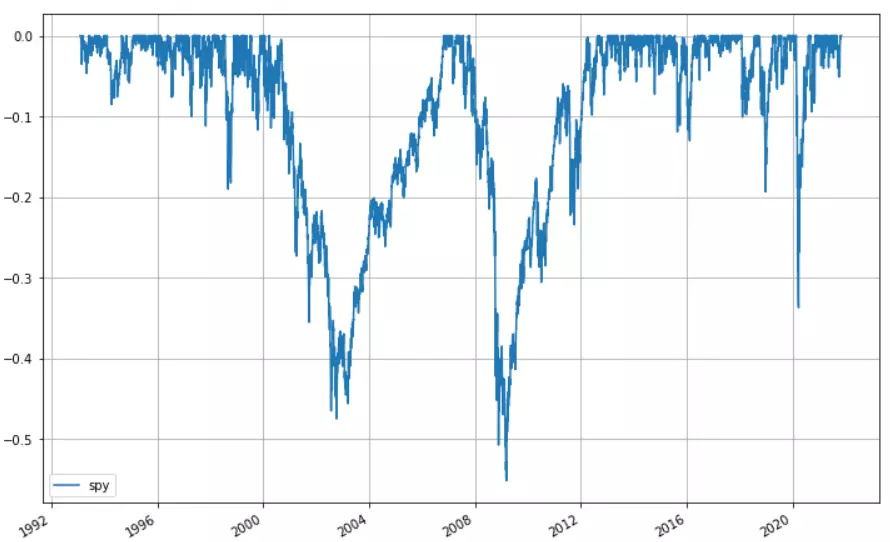

最大虧損 (1993-01-29 ~ 2021-11-05)

數據統計

區間總報酬率最大虧損CAGR年化報酬率(Daily)年化波動率(Daily)夏普值(Daily)1993 ~ 20211721.84%-55.19%10.62%11.85%18.73%0.63

- 持有28年的總報酬率 1721.84%,如果你在 1993-01-29 放入100 美金就不理它,現在帳戶有 1721.84 美金,大概17倍

- 最大虧損發生在2008年的金融風暴,虧損 55.19%,等於賠掉超過一半資產,2000年網路泡沫虧損也接近五成,而且持續時間更長,2000年進股市有一大半時間都在賠錢

- CAGR 和 年化報酬率(Daily) 的不同是 CAGR是用總報酬率去算的,但 年化報酬率(Daily) 是用每天的報酬率去平均,CAGR 容易被開始和結束時間影響, 我個人比較習慣看 年化報酬率(Daily)

- 這裏的數據已經含配息

所以美股平均的投資報酬率大概是 11%,28年資料算出來的,我覺得算是很有代表性了,比你想像的是高還是低 ?

我們來看看大學投資學教授有沒有騙我 ? 我把這 28 年分為三個區間

1993-01-29 ~ 1999-12-31 (6年10個月)

1999-12-31 ~ 2009-02-28 (9年2個月)

2009-02-28 ~ 2021-11-05 (12年8個月)

上投資學大概在 1998, 1999 左右,教授其實估的還保守了些,那時候的股市投資報酬率超過 20%,「隨時買 隨便買 不要賣」就是那時候的名言

不能怪我和券商同事,2000 ~ 2009 完全沒有股市會賺錢的氛圍,事實上買 ETF 就是一路賠錢,攤平就是愈攤愈平,大家想的都是怎麼擊敗大盤、找飆股、怎麼玩期權,在股市下跌的大環境下還可以獲利

股市已經走了超過 12 年的大多頭了,比較年輕的投資人可能又回到股市很好賺的感覺,畢竟這12年的年化報酬率又快接近 20%,我不知道會不會繼續漲下去,但我知道該注意的事

- 不要認為股市只會漲不會跌,也不要認為套牢就是撐過去等解套

- 不要神話 ETF,ETF 就是個平均值,但如果你發現你研究個股半天還是無法打敗大盤,那還是乖乖的去投資ETF,研究時間也是有成本的

- 除非你的投資你覺得賠光就算了,再努力工作賺回來就好。要不然請做好資產配置

- 回測資料 10 年絕對不夠,我看到有些平台用 10年的歷史股價在測交易邏輯,基本上我認為是很危險的事,個人認為至少要測到 2008 這段時間的回測才有參考的價值

原文連結: https://havocfuture.tw/blog/reasonable-stock-return-spy