自己一邊學習一邊分享輸出,加深自己記憶並激盪新想法。💡「蛛網理論」簡述

在「古典經濟學派」的理論中,認為當供給量和價格的平衡被打破時,可透過市場競爭下,最終會自動恢復至原本平衡狀態。但許多經濟學家認為這並不能代表所有產品市場,有些市場只要平衡被打破,經濟系統不一定有辦法自動恢復平衡。

但此論點須建立於

①. 該市場屬完全競爭(不受人為任何阻礙與干擾的市場結構,市場中的買者或賣者,都無法單獨影響市場價格。)

②. 市場價格是由供給量來決定,而供給量則是由上一期的市場價格決定。(既市場價格與供給量是受變動而相互影響。)

③. 生產產品不屬於耐久產品。

💢着洗勒工三?

單憑文字描述,起初我也看不懂在說啥,但可簡易透過舉例大致理解內容:

今年某農作物生產過剩,導致巿場價格極低,採收出售根本不敷成本,造成農民血本無歸,以致農民大幅降低栽種該作物的意願,結果下次該作物成熟時因為產量太少,需求仍有以致價格高漲,農民見狀又開始大量栽種,此現象的一再循環,若用簡單的供需曲線圖畫出來,其價格與供給量的變化圖形就像是一個蜘蛛網,故稱為蛛網理論。

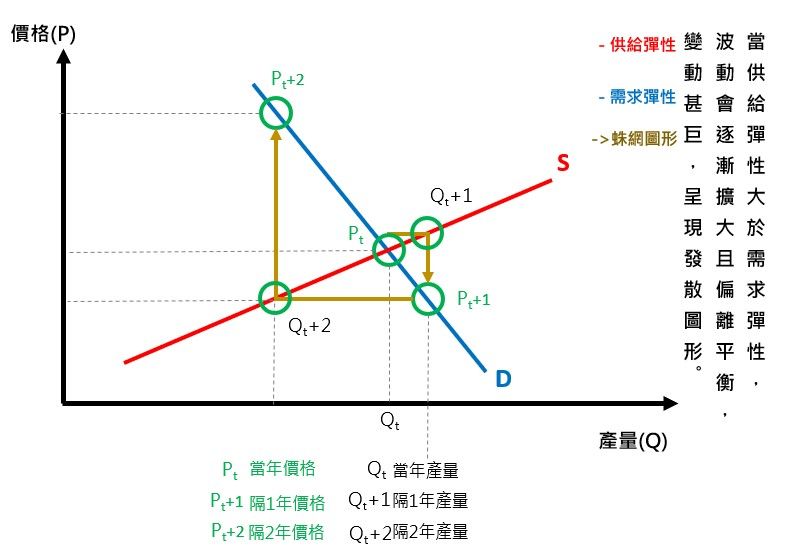

上述舉例的形成就像蜘蛛織網般,由中心逐漸向外擴長,最終成為一發散型蛛網,從下圖形可知,由於供給彈性大於需求彈性(即價格對供給量的影響大於對需求量的影響)時,波動逐步加劇,越來越遠離均衡點,無法恢復平衡。

所以針對農產品,歷往至今各國政府往往都會採取各項政策(外部干涉)來穩定農業生產。

關於彈性:

當A產品沒有相近的替代品時,其產品價格的小幅度跌升,對市場需求量並不會造成大幅影響(大家生活上都需要,還是要買)。反之,若B產品有相近的替代品,其產品價格的小幅度跌升,對市場需求量既可能造成大幅影響,因有其他替代品可使用(漲價我就買可替代品,前提可替代品價格未變時)。

既可說:A產品的需求彈性小於B產品,所以往往生活必需品的彈性會小於奢侈品。

蛛網的圖形與理論除發散式外,又可再分成兩類:

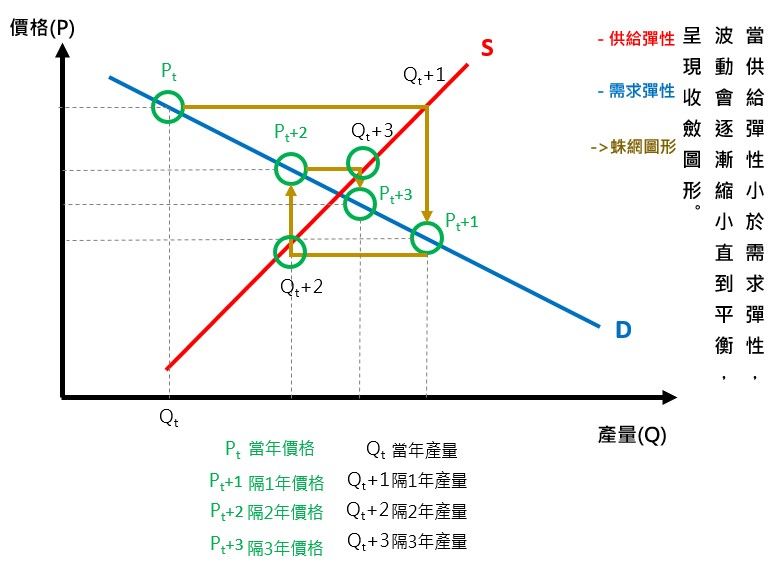

收斂型蛛網:

當供給彈性小於需求彈性(即價格變動對供給量的影響小於對需求量的影響)時,價格和產量的波動將逐漸減弱,經濟狀態趨於均衡。

如電子產品生產業者,因競爭者多且供給量足夠應付消費需求時,自家產品價格的上漲容易影響消費者的購買慾望(有其他替代品),因此為求生存,轉而從降低成本來鎖定銷售利潤,因此產品的市售價格與產量波動會逐漸減弱,最終趨於穩定。

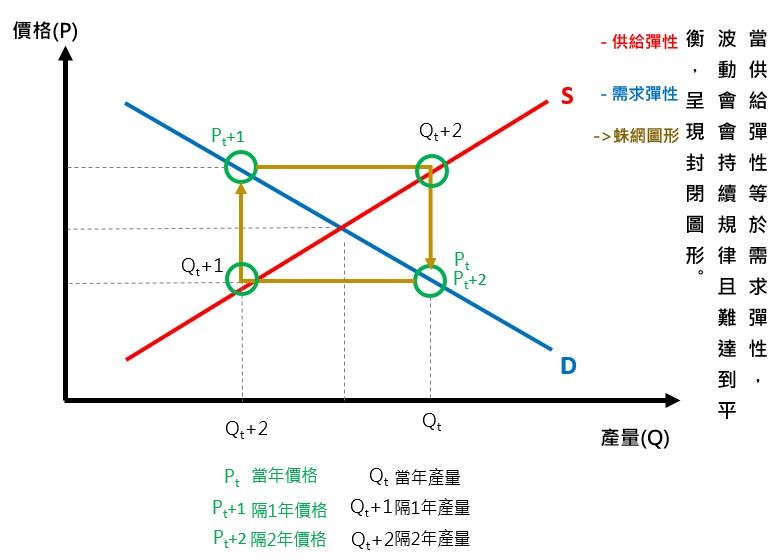

封閉型蛛網:

當供給彈性等於需求彈性時,波動將一直循環下去,即不會遠離均衡點,也不會恢復均衡,既供給變化幅度等同需求變化幅度,但此現象幾乎是很少見的。

🤔蛛網理論如何應用在投資

資訊面:

在「投資上癮」此書中(《閱讀心得》|您,"投資上癮" 了嗎)有提到,

交易市場確實存在"內線",既所謂看不見的手,在大眾尚未發現、關注的個股中緩慢耐心的吸收股數,等到大眾關注或消息曝光後,很常隨即脫手並佈局賣空,此時追高的都淪為別人的韭菜,所以在交易市場裡,先觀察再決定,要相信價格而不是去猜測上漲或下跌。

既當一公司的實際現況價值與市場價格脫勾時,在尚未被多數人注意而被少數投資人發現並低調買進建倉,等到多數人發現時,價格已正在快速上升中,接著公司的利多消息跟著開出,隨之大眾開始趨之買進(收斂蛛網狀態),卻忽略了財報或利多資訊是落後指標,也是已知的事實,此時追高的人反倒成初始默默建倉投資人的倒貨對象(開始發散蛛網狀態)。

但也不是說財報、利多/空消息就不要去看,它屬落後指標,是用來持續檢視企業的營運上是朝正向、持平或反向趨勢發展,在決策手中持股該進行何動作(加/減碼、獲利/停損),而不是作為當下空手去追高或是去當空軍的主要依據。

另推薦「黑色優勢」(Black Edge)此本小說,對於"內線"一詞想瞭解的是很值得一看。

操作面:

蛛網理論應用在投資操作,就相似目前Pionex派網的機器人交易模式,都是以低買高賣為目的,概念是將蜘蛛網格代表目標價格的遞增遞減設定線,獵物代表價格波動,只要價格上下波動到達預先設定的價位,既進行低買高賣來獲利。其核心關鍵在於所選"標的是體質健全有信心的"、"耐心等待"、"足夠資金"

以做多低買高賣來舉例,假設發現某一檔股票價值與市場價格脫勾被低估,手邊有20萬閒置資金可應用,該股目前價格為20元,將蛛網間距設定5%,每個間距價格就是1元

首先以30%現金(6萬)買進3張,先預設最壞情況,買入後就開始下跌

跌至19元買進1張--庫存餘4張、跌至18元再買進1張--庫存餘5張

跌至11元共可累計買進12張,平均每張成本為16.25元。

不過會這樣表示你標的物看錯,或太早買進,在跌至17元時就該認賠出場

(報酬-10.5%,視每人風險承受度) 。

換個情況,買入後開始漲,漲至21元賣出1張--庫存餘2張

漲至22元再賣出1張--庫存餘1張、漲至23元再賣出1張--庫存餘0張

共獲利6000元,本金仍有20萬,報酬率3%

再一情況,買入後先跌至17元,累計買入6張後開始上漲,每漲1元既賣出1張

最終可賣至23元價格全數脫出,本金仍有20萬,獲利9千,報酬率4.5%。

當然上述獲利再扣除手續費,也仍有2.5%以上報酬率,而股價也很少一路上漲,通常都是漲漲跌跌來回,但只要是好的標的,長期趨勢是朝原有的價值向上,上下盤整越久,獲利也能累計更多。

此操作模式在行情低迷時也算不錯的獲利方式,但前提是要挑到穩健的標的(股票:大型權質且仍具成長動能公司、幣圈:BTC、ETH,純舉例,不具投資建議)

總結此蛛網理論的操作手法能有以下優點:

- 避免人性容易追高殺低的情緒,前提是"堅守遊戲規則"。

- 克服行情低迷時不敢進場而錯過機會。

- 操作簡易,相信價格,不要去猜測漲跌

- 上漲時有股票可賣、下跌時有錢可買。

學習與投資都是件快樂的事,多學多問多嘗試,只要不超出自己能力範圍,即使跌倒了,爬起再幹就是了,希望每人在投資路上都能獲利!

我是Talf宅,將自身的生活體驗、學習、閱讀等心得,藉由文字分享出來。留給自己也給有興趣的人,謝謝您的閱讀。