想起之前答應讀者要寫一篇更新「資產配置」的文章,看看時間也差不多,上一次更新已經是年初(連結),沒想到轉眼間2024年也快過去一半了,就先來寫一寫。

績效檢討

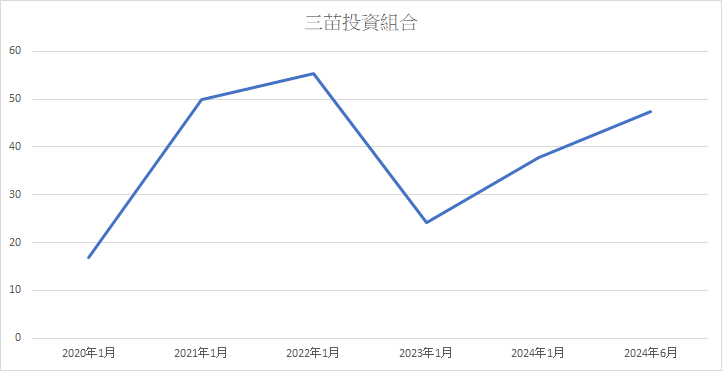

過去幾年,我的美股投資組合回報如下:

- 2020年全年:+198%

- 2021年全年:+11%

- 2022年全年:-56%

- 2023年全年:+56%

- 2024年(截至6月15日盤中):+25%

轉換成折線圖的話,按照比例來畫大概是長這樣:

我的投資組合在2022年一度被重創,從2022年年初時候的高點,到2022年年底,投資組合的價值蒸發超過一半。老實說,在2022年年底時候真的滿痛苦的,要知道,投資組合一旦被腰斬的話,要漲回原來的地方需要獲利100%,真是談何容易!

沒想到的是,從2023年年初的谷底到現在,才花了一年半時間,已經差不多漲回100%了,幾乎要回到2021年年初時候的水平。不敢說自己有多厲害,畢竟若市場沒有行情的話,我也是束手無策,但所幸這段時間即使再絕望,仍然堅守一貫的投資策略,平衡機會與風險,嚴格按照財報進退操作,有把握住不少市場機會,才能夠慢慢爬回來。

不管跟什麼比較,我想這樣的表現應該是能夠交代得過去的。

比方說,過去五年,以投資成長股著稱的ARKK的績效圖是長這樣的:

自從2022年成長股爆破之後,它就幾乎沒有再爬起來過。

我們的谷底大概都出現在2023年年初,當時ARKK的股價大概在31元,從2021年的高點來算(156元),組合價值蒸發了八成之多,跌幅比我深得多。而從谷底31元到現在已經一年半過去了,才爬回44元。ARKK從高點下來的跌幅比我深,但反彈幅度只有42%,想要爬回2021年年初的水平,大概是遙遙無期了。

再來跟大盤比較一下。

從2020年年初到現在為止,我的投資組合總回報是+182%。

同期QQQ和VOO的總回報分別是+123%和+68%。

如果我們不要算2020年那段成長股狂潮,只從2023年年初的谷底算到今天的話,我的投資組合總回報是+96%。

同期QQQ和VOO的總回報分別是+80%和+42%。

QQQ是一隻非常好的ETF,過去一年多的表現都非常強勢,長期表現也很亮麗,沒想到能險險勝過它。我想如果懶得選股和做功課的話,美股部分QQQ應該是滿值得定期定額去買的。最近跟以前在香港工作時候的同事聊天,她老公在香港的金融管理局服務,前幾年小孩出生後,這幾年就固定幫小孩定期定額買QQQ,有點像我們的上一輩幫我們買儲蓄保險的概念,但我個人相信QQQ跟儲蓄保險比起來,應該是更好的選擇。

我自己的投資組合部分,最可惜的一點是沒有在2022年把下行幅度控制在三成左右、頂多四成。如果2022年有控制好,投資組合的折線趨勢圖會漂亮很多。理論上,我當時確實有察覺到風險,但可能因為前面賺太爽,有點志得意滿,硬扛的代價真滿大的,後面就必須花更多時間來收拾殘局。所以大家可以看到,在經歷過2022年那段後,我近期的投資風格比較重視攻守平衡,會搭配一些不同產業和ETF、也不局限於中小型成長股,選股更為多元,但仍嚴格檢驗財報,精挑細選,當斷則斷,也不試圖賺盡最後一塊錢,儘量維持投資組合的平衡,整體獲利表現就還是滿穩定的。

資產配置

再來看看我整體的資產配置。

在今年年初時候,我的資產配置比例大概是長這樣:

- 美股:41%

- 房產:36%

- 現金:23%

到現在半年過去了,大概變成這樣:

- 美股:46%

- 房產:35%

- 期貨(台指期):4%

- 現金:15%

大家可以看到,我的資產配置在這半年間變化不小,就稍為解釋一下。

美股比例上升,自然是因為過去半年我美股投資組合的表現還算不錯的緣故,我並沒有從其他地方挪錢加進美股的部分。

房產我沒有多管究竟現在值多少錢,就假設跟半年前差不多吧。

現金比例少了一些,有兩個原因:

第一,幾個月前我新家交屋了,因此拿不少錢繳了尾款、裝潢費,還有購置家電什麼雜七雜八的,在這些地方花了不少錢。

第二,記得很早以前就跟大家提過,我大概在一年前跑去期貨公司任職,主要是想學習新的投資工具。現在在期貨部分的配置是總資產的大約4%。這部分的表現滿好的,剛開始操作時候雖然繳了些學費,但從今年以來終於摸出些門道來,一方面利用台指期追蹤台股的表現(代替0050的概念),同時也透過程式交易輔助交易台指期,又剛好遇上台股行情非常不錯,光過去三個月,期貨部分就賺了超過100%(以本金來算,下面我會提供詳細歷程紀錄和心得檢討)。

我放在期貨的本金是固定的(也就是那4%),賺來的錢會算作「現金」(期貨跟股票不太一樣,除非你要增加操作口數,不然賺到的錢是可以隨時出金另作運用的,我通常就拿去做一些固定收益商品,像之前有付費群群友分享的BIL就很好用),所以目前現金比例並不算太低,是因為裡面包含從期貨的獲利。如果沒有期貨獲利,現在的現金比例應該大概在11%左右。因為期貨畢竟是有槓桿的,所以我也不能把現金比例壓得太低,需要給自己保留一些流動性。

至於為什麼期貨的表現既然這麼好,不挪多一點錢過去?有操作過期貨的應該會懂,同樣也是因為槓桿的關係,即使本金看似放得不多,但跟實質曝險並不是同一回事。舉個例子來說,你如果現在持有一口小台,保證金最少可以只放5.5萬元台幣,但持有一口小台多單的實質曝險,按照現在的台指點數大約是110萬元。我當然不會每口只放5.5萬,但也沒有必要真的每口放滿110萬元在期貨帳戶,放多少視乎操作策略會有些不同,這裡就不細說,但大家應該可以從中體會箇中分寸的拿捏。

從總資產價值來說,因為美股失地已經收復得七七八八,這幾年因為通膨、國際環境變化和台灣經濟不錯的關係,房產價值有提升不少,在期貨市場有一些斬獲,我也持續有工作現金流流入,因此從總資產價值來說,早已經遠遠超過2022年年初時候的水平。不過人生活到目前這個階段,越來越覺得「財富自由」是個很虛幻的概念,除非你真的只想著獨善其身就好,不然責任只會越來越多,哪有所謂的「財富自由」可言呢?

但話說回來,我還是很慶幸自己選擇了台灣作為成家立業之地。不談別的,如果五、六年前我在香港買房的話,放到現在不知道要賠多少錢。在台灣,這幾年房產應該只有漲多跟漲少的差別而已吧。