買低賣高是每個投資人都知道的道理, 如果每次都能精確買在低點、賣在高點, 我想這樣很快就可以變成好野人了, 連股神巴菲特也無法做到 ~ 對吧!因此只能退而求其次, 學習做一個長期投資人, 也就是找到數檔好股票, 然後等...等...等...等到股價出現長期底部, 然後大量買進、長期持有, 只要持有成本夠低,公司長期獲利不變, 配股配息穩定, 那麼持股原則是不賣的 ~ 除非有變現的需要, 或者找到更好標的。

那如何確定股價已處於長期底部呢? 我想每個人都有自己的看法, 例如指數高低點位置, 本益比(PER)<10, 股價淨值比(PBR)<1, 8年IRR>15%, 股息殖利率(DY)>7%, 歷史低點, 月KD指標<20, 月MACD<20, 月OSC由負轉正, 波段底部出大量, 觀察月季年均線, 或者看融資融券, 市場氛圍等等, 各種判斷方式都有其可靠性, 而其適用性通常依各股的股性而定。

(1) 以領股息為主的股票如電信股, 保全股或民生需求股, 若DY>7%時, 會有一群穩定專以領取股息為主的投資人進場, 但通常不太容易出現, 除非股災再現。(2) 以波段價差為主的股票如權值股或活潑型股票, 若技術指標出現如月KD<20訊號或底部出大量, 會有一群以技術指標或股價型態為主的投資人進場, 不過技術指標係呈現過去量價的反應, 並無法預測未來股價, 準不準有時也需要一點運氣, 而股價型態係屬自己主觀的判斷, 通常兩者都需配合停損來確保資金的安全性。

(3) 有些價值型的投資人則喜歡以評價模式如PER, PBR或IRR等, 決定進場投資的時機。

不論是以何種理論決定股價的底部, 不可否認的是:投資標的一定要是”好股票”, 因為它已經決定投資成功與否的一半。而股票的底部如何決定, 其實我也是莫宰羊? 雖然我是先確認基本面OK後, 再用歷史股價及IRR來決定股價是否在底部的!其實我也很想知道股價底部如何確認?

那就來做個股價底部的探索實驗~再論底部, 先從成交量來看, 第1種情況:通常股票在下跌一個波段之後, 底部會出現大量, 並且有重大支撐如本益比或殖利率。以3044健鼎為例, 2011年當其基本面出現疑慮時, 股價由2011/4/27之高點$147.5元, 一路下跌至2013/11/26之低點$45.15元(通常都是外資賣的), 下跌時間約為2.5年, 跌幅69.4%, 也就是在高點打3折的價格, 在$45.15元當日成交量為41,103張, 以其股本52.56億(525600張)來算, 約佔股本的7.8%(市場對健鼎過於悲觀, 長期投資人底部進場了), 本益比45.15/4.52(2013 EPS)約10倍, 股息殖利率2.25/45.15約5%。從事後來看, 顯示底部已到達, 底部出大量換手成功, 股價再也沒有破此一低點, 之後營運逐季走出低潮。

第2種情況:通常股票在下跌一個波段之後, 開始盤底但不破底, 在測試底部一段時間後, 不破底部則確認底部形成, 此時亦會有重大支撐如本益比或殖利率。以2324仁寶為例, 2014 3Q因提列華映虧損, 股價在2014/11/17日跌破20元$19.6元, 並開始盤底至2014/12/19日, 大約1個月時間, 除2014/12/1在九合一選舉後跌破至$19.4元, 以仁寶每年至少配發1元股息, 此時殖利率5%以上出現重大支撐, 長線買盤開始進場, 股價再也沒有破此一低點, 2014 Q4之EPS大幅彈升, 顯示虧損利空淡化走出虧損低潮, 營運逐季步入正軌, 股價亦開始走強。

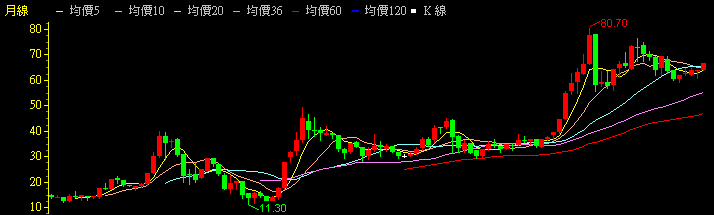

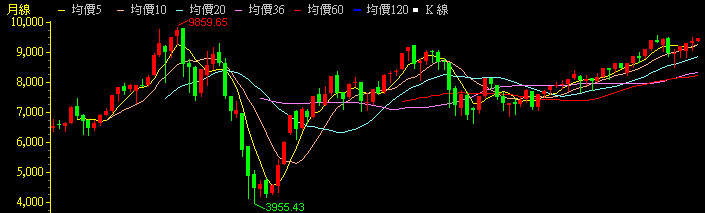

而股價底部通常與當年之EPS或個股利空有關, 下圖為某檔標的近8年的月K圖, 而其歷史資訊如下表

我可以確定的是, 股價的歷史高低點會隨著獲利(EPS)的高低而呈現正相關,但會有出現所謂的超漲或超跌的現象, 例如在2007年之EPS與2006及2008年相同, 但2007年的股價高低點明顯高於2006及2008年, 若配合大盤指數的高低點來看, 2007年的指數高點為9859點, 看來當時的投資人是很興奮的, 對與EPS不成比例的股價具有很高的接受度, 而2008年的指數低點為3955點, 出現$11.3元的股價最低點, 顯示當時投資人的情緒是很悲觀的, 而介於兩個高低點之間時, 股價似乎會遵循某一種趨勢(PER? PBR? DY?), 例如上表中的歷史低點在2009年~2014年之DY值在4.2%~8.3%之間; 歷史高點DY值介於5.9%~1.5%之間。其中較另人感到有趣的現象是, 當EPS由低點大幅跳升時(當時好像沒人看好), 其股價漲幅可達3倍, 在2009年EPS由前年0.5元大增至4.5元, 股價由12.3元漲至49.7元約306%, 其餘時間(2010年之後)的歷史高低點大約在30~55%之間, 除了2013年的漲幅為121%, 從EPS與前後年來比較, 並無太大的差異性, 或者EPS是否由本業賺得還是業外而來, 需要再深入研究基本面, 因此原因為何? 莫宰羊!但我猜測應是公司畫了一個很大的想像空間給投資人做無限的想像, 造成股價的超漲效應。因此可以做個簡單的結論:股價的歷史高低點與當時投資人的心理面有很大的關係, 由於預期的心理而造成股價的超漲與超跌, 或者說當投資人看好或看壞投資標的的基本面時, 股價容易脫離其遵循的趨勢。

其實我比較感興趣的是:是否有一個簡單的指標可以大概評估歷史低點位置, 再以資金配置的方式達到獲利的最佳化?這篇文章就從本益比(PER)及股利殖利率(股息+股子)的角度來評估看看, 而假設條件為投資標的屬於獲利穩定之較安全的股票, 而非轉機型的股票:

(1) PER<12買進: 在上表中, 歷史低點之PER介於2.7~13.2之間, 區間變化幅度蠻大的, 若從市場認同的合理本益比12倍來估算, PER低於12倍買進的年度有2009~2013年共5年, 若5年間PER<12就買進, 平均成本(將2009~2013年之EPS*12倍取平均值)約為46.2元, 以目前(2015/2/2)的收盤價64.8元來估算, 每年PER<12倍即買進10張, 再經過歷年之配息+配股後, 則投入的成本為230.8萬, 目前的市價為450.1萬, 5年來之ROI=90%, 年化ROI=19%, 顯示若投資標的獲利長期穩定, 那麼在12倍以下買股是一項不錯的投資策略, 從長期投資的角度來看, ROI極為可觀。如果從獲利最大化的角色來看, 不同PER的資金配置更顯得重要, 例如每年PER<12買進3張, PER<10買進3張, PER<8買進4張, 雖然並非每個年度都有買進機會, 但持股成本很低, 會降低賣出股票的意願, 長期持有時間增長, 就更符合”我的職業是股東”。

(2)股利DY>5%買進: 歷史低點之DY介於4.2%~8.3%之間, 區間變化幅度也是蠻大的, 若從市場認同的合理DY>5%來估算, 可買進年度2008~2013年共6年, 若6年間DY>5%就買進, 平均成本(將2008~2013年之$股價/DY=5%取平均值)約為33.8元, 以目前(2015/2/2)的收盤價64.8元來估算, 每年DY>5%即買進10張, 再經過歷年之配息+配股後, 則投入的成本為202.6萬, 目前的市價為538.5萬, 5年來之ROI=178.2%, 年化ROI=29.7%, 顯示若投資標的獲利長期穩定, 那麼在DY>5%以下買股策略, 其ROI較PER<12更好, 長期投資之ROI接近30%。當然若從獲利最大化的角色來看, 配合不同DY的資金配置策略, 長期複利存股之下, 成為千萬富翁只是時間的問題。

探索實驗結論:股價的底部通常是事後的觀察, 比較安全獲利的方法不是尋找股價底部, 而在設定的安全價格(例如PER<12, 或DY>5%)以下, 按照資金配置計畫買進, 長期複利存股至少5年以上, 通常年化ROI在12%以上(根據72法則72/12=6年後資產可增1倍)並非難事。