在股票複利投資的過程中, 投資人從剛開始投資到出現獲利之間, 會出現一段所謂的黑暗期。在林茂昌先生之「用心於不交易」一書中, 將其稱之謂「穿隧效應」,亦即"投資人從事複利投資時所遭遇的狀況,一開始效益不明顯,投資人越來越沒有信心,導致大多數人在中途放棄。", 就像在挖掘隧道時, 開始挖隧道相當緩慢如同投資初期投資報酬率不明顯, 此時唯有堅持到底, 才能挖穿隧道, 相信大部份的存股投資人都遭遇此一狀況, 很少人在剛開始存股時就會賺錢, 而這段黑暗期通常考驗著存股的耐性, 唯有在挖穿隧道之後才能享受時間複利所帶來的甜美果實。那投資的穿隧效應有多久呢? 我們來做一個探索實驗~以9925新保為例, AK最愛的存股標的之一。以實例進行分析如下:

假設自2013/8起, 在每個月第1天開盤時, 依老農夫的方法定期買進1張新保(9925)至2015/3為止, 共買進20張, 其買進價位, 平均成本及報酬率%計算如下表。

看起來運氣很好, 自2013/8起開始買進, 第2個月起一路長紅, 平均成本都在買進價位之上, 亦即報酬率就>0%, 隨著股價上漲, 在2014/3時報酬率達14.3%, 在2014/8除權息後, 持股平均成本下降(配息1.8元, 配股0.1元), 股票在33天後即完成填權息(好股票的特性), 此時報酬率由上個月之4.4%提升至13.3% (+8.9%), 然隨著股價向下修正在2014/11時, 才出現負報酬率-2.0%, 之後隨著股價上升, 報酬率又轉為正值。若以1年之報酬率5%為評估值, 在2014/8除權息之前(第1年), 有7個月的時間低於5%, 最高報酬率為2014/3的14.3%; 而在2014/8除權息之後, 有5個月的時間低於5%。 在持股20個月的時間, 隨著股價的上上下下, 報酬率亦隨著變動, 而報酬率在5%以下為12個月, 第20個月的報酬率只有4.0%, 顯示買進20月後仍處於穿隧效應之中, 相信此時的存股投資人, 會因投資進展緩慢的情況之下, 對長期投資產生很大的心理障礙。還想複利存股嗎? 讓我們繼續看下去!

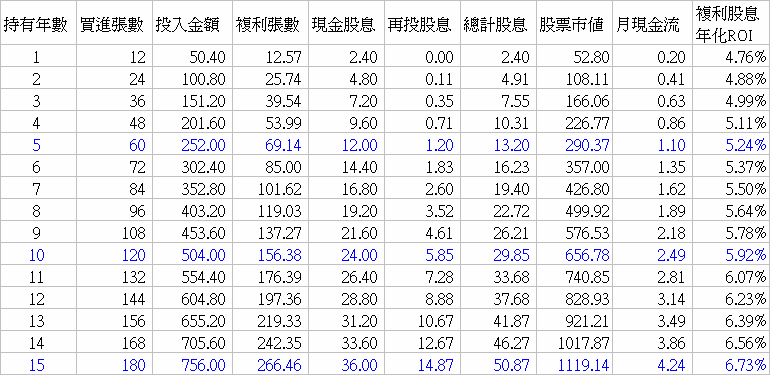

若將長期投資用”均數復歸”的概念估算, 假設平均買進價格為42元, 採每月買1張方式執行15年, 且每年8月15日除權息, 每年配息為2.0元, 並執行股息再投入計畫進行時間複利, 則其結果如下表。若以年化報酬率5%做為穿隧效應之評估值, 會有3年處於穿隧效應時間之內, 第4年才正式突破複利之穿隧效應達5.11%, 所以複利投資會有一段相當長的穿隧效應時間, 但好消息是年化報酬率及每年股息會逐年緩步上升, 足以令人期待。若堅持下去, 則15年後已經累計266.46張的新保, 每年可獲得50.87萬元, 相當於每月4.24萬元現金流, 年化報酬率6.73% (我相信這足以打敗通膨+定存利率)。

若以月現金流的觀點來看穿隧效應, 若要月現金流>22K(市場的薪資行情)為評估值, 要打穿隧道所需的時間需要10年(第9年之月現金流為2.49萬), 複利的時間相當的漫長, 人生有多少個10年?? 看起來打穿隧道是很累的過程?? 連我寫完這篇文章都快睡著了~

因此若想縮短穿隧效應的時間, 將月買張數增加(但本金也會跟著增加)或者在DY>7%時DOUBLE加碼。無論如何, 堅持執行下去, 在10年以後, 若已達退休時刻, 月現金流>22K, 在不太匪類的狀況下, 足以應付日常生活所需。 ^^

結論:

(1)好股票也要搭配好價格, 採用定期月買1張是很簡單的懶人複利投資法, 但若改採殖利率(DY)>5% (每年總會有1~2次大盤下修), 再一次買進足夠張數, 效果一定會更好。

(2)篩選好股票很重要, 是複利成功最重要的因素, 也就是公司壽命要很長, 股利發放要很穩定。

(3)複利投資的精神: 及早複利投資和股息再投入, 並執行夠長的時間, 所以要有耐心, 信心與平常心。

(4)要尋找長線股利向上的成長股, 複利的穿隧效應才會縮短, 複利的現金流才會放大。

(5)AK認為要縮短複利的穿隧效應, 挖掘的工具或執行的方法很重要, 你可以選擇 ~

→ 徒手, 圓鍬, 怪手, 隧道掘進機等不同工具(挑選成長股, 標的年年配息+配股, 股息再投入),

→ 或者召集更多幫手(月買張數增加)一起挖,

→ 亦或者先做地質調查找較脆弱的地方或等待颱風, 地震等災害讓土質鬆軟一些再挖掘(等得好買點)等不同執行方法, 將產生的很大差異之挖掘速度。

(6)最後在實際投資時, AK建議:

→ 及早複利投資, 及早享受現金流

→ 增加月買張數 (平時要多存錢),

→ DY>5%一定要加碼 (好股票通常DY<5%, 一年只有幾次機會),

→ 等待黑天鵝到來 (一次梭哈, 但那時候口袋要有$$, AK強烈建議),

→ 挑選長線股利及股價逐年向上之標的 (簡單講就是長線成長股, 經濟護城河要深又寬),

→ 挑選標的每年皆配息+配股 (免費股子, 複利速度才快),

→ 而且一定要股息再投入, 股息再投入, 股息再投入 (很重要, 所以講 3 次)。

挑選的工具/方法對了, 你會發現穿隧效應的時間不僅縮短, 而且複利的現金流會快速放大 。

[後記1]

AK一直在想如何在不增加本金的條件下, 縮短穿隧效應的時間? 月買1張是OK, 但DY<5%時效果不佳, 感覺有點浪費本金, 應該有比較好的執行方法。因此統計9925新保(2005/8至2015/3)的資料, 評估看看好買點(DY>7%)是否常有? 因為巴菲特說過: 好股票, 也要有好買點, 不是嗎?

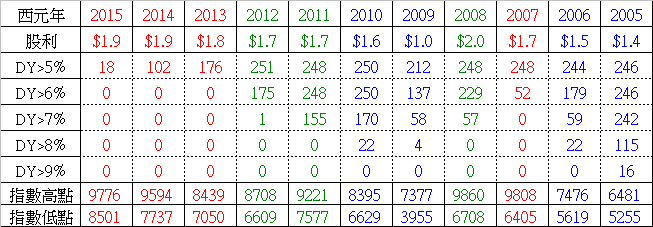

下圖為之統計資料約10年多(備註: 2014年統計是從2013/8除權後~2014/7, 採用2013年EPS之股利 ,其餘年依此類推), 並計算一年內大盤指數高低點, DY>5,6,7,8,9%的天數, 評估是否每年都會有好買點(DY>7%)? 結果顯示並非每年都有好買點, 但10.5年中有7年有好買點, 出現的機率為66.7%。

從下圖中, 出現DY>9%只有1年(2005年), DY>8%再增加3年(2006, 2009, 2010年), 這4年出現高殖利率都有一個特性: 指數低點不高落在3955~6629點之間, 我猜出現DY>8%的情況, 不是好股的特性未被發現, 就是大盤氣氛不好 (逃都來不及了, 那管殖利率幾%)。 而DY>7%則再增加3年(2008, 2011及2012年), DY<7%有4年(2007, 2013, 2014, 2015年), 大盤指數都在絕對高點, 所以2015/3 (大盤在9600~9700點)應該停止存股嗎??

結論:AK建議在DY<7%時, 應該考慮暫停複利存股, 或者月買1張改為季買/年買1張(降低頻率, 增加本金)。以股市每5~8年出現一次景氣循環, 2015年也差不多快到景氣之末, 未來下修的日子應該不遠了, 等待好買點DY>7%的日子相對也就快來了 ~ ^^。

到時候再以TURBO 5~10倍速買進(同樣的本金, 在好買點時可買更多張, 等待1~3年找好買點, 在漫長的複利穿隧效應時間裏_上述例子為10年_應該不算什麼), 我相信穿隧效應的時間應該可以打個5~8折, 最重要的是: 打穿隧道後相對之月現金流有機會增加1倍以上!

[後記2]

AK實在很想知道不同買進策略, 複利之隧道效應為何? 因此收集10多年的9925新保資料, 給它研究研究。

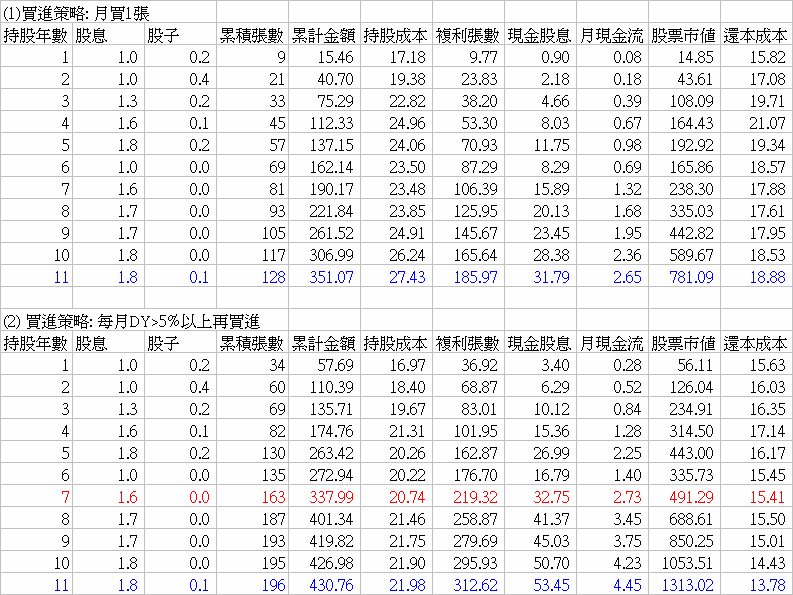

本案例係以2004/8開盤第1天至2015/3開盤第1天的收盤價進行10年又8個月年的分析。採用兩種不同的買進方式:

(1)不論價格高低, 採每月買1張 (懶人複利投資法, 但資金不能有效運用)

(2)在殖利率>=5%以上再買進, 5~6%買1張, 6~7%買2張, 7~8%買3張, 8~9%買4張, 9%以上買5張, 而殖利率通常在除權息後約每年8月至隔年4月不知道(因這段時間股利未知), 係採前一年的股利計算, 例如2014/8~2015/3係用2014年公布的股利(2013年EPS所配發)。

兩者結果如下表, 採月買1張的方式, 第11年後之月現金流為2.65萬, 投入總金額為351.07萬, 每1百萬的效益0.75萬; 而DY>5%以上的方式, 第11年後之月現金流為4.45萬, 投入總金額為430.76萬, 每1百萬的效益1.03萬。若以投入總金額相當來比較, 方案2在第7年之總金額與方案1之第11年相當, 但月現金流2.73萬已較方案1之月買1張方式2.65萬更好, 若以縮短年數來看, 約打了6.4打, 11年後月現金流為月買1張的1.68倍 (不錯的數字 ^^)。

因此要縮短隧道效應的時間, AK認為要有效地運用資金, 亦即在DY>5%(或自行設定的DY%以上)才買進, 且買進張數隨DY%而加倍, 複利會產生加倍的效果, 另外複利效果要大, 選定的標的能不定期 ”配股” 也是很重要的因素。