淺談盈餘分配率

今天跟大家來談談什麼是盈餘分配率,簡單來說,「盈餘分配率」就是企業將所賺的盈餘,以現金或股票的方式發放給股東的比例。以現金分配給股東,就是盈餘配息,其比率為「盈餘配息率」。以股票分配給股東,就是盈餘配股,其比率為「盈餘配股率」。兩者合計為「盈餘總分配率」。

舉例:甲公司去年每股盈餘(EPS)為5元,將發放給股東3元現金股利,0.3元股票股利。該如何計算其「盈餘配息率」、「盈餘配股率」、「盈餘總分配率」呢?

解答:

甲公司的盈餘配息為3元,盈餘配息率為3/5=60%。

甲公司的盈餘配股為0.3元,盈餘配股率為0.3/5=6%。

盈餘總分配率=60%+6%=66%

是不是很簡單呢?

再來,我們來談談,究竟盈餘分配率高或低對投資人來說,有沒有什麼影響呢?我們該怎麼根據盈餘分配率來選擇公司呢?

一般來說,我們都希望企業若能發放愈多股利愈好,所以都希望能提高盈餘分配率,但是,企業在不同時期,對於盈餘的發放是會有不同的做法的,如果是企業剛起步正在擴張時,通常會保留較多比例的盈餘不發放,以做為繼續投資,擴大企業規模之用,若企業已經是很成熟的企業,也無太多投資機會,其實就不需要保留過多盈餘,而會有比較大的比例發放給股東。

但是盈餘分配給股東的方式有兩種,最常見的就是「配現金股息」,亦即將現金股息分給股東,這應該是存股族最開心的事了。但是,也有企業選擇將部分盈餘以「配股票股利」的方式發給股東,與其說是發給股東,倒不如說是保留在公司裡,讓股東擁有較多的股份,但是這樣的話,股本也會膨脹,若來年想要維持原來的EPS,就要賺更多錢,否則因股本膨脹會稀釋掉EPS,股價就不容易上升,因此,若是配股比例比較大的企業,可能就是公司未來會繼續投資擴大規模,利用配發股票來擴大股本,可以算是利用配股來增資。

至於存股族,雖然一般在意的是盈餘分配率要大些,但是不能都以此為標準,有些企業的盈餘分配率甚至超過100%,但不是這樣就最好,為什麼會這麼高?那是因為可能前幾年有保留盈餘未發放,而留到今年一起發放,所以會有這麼高的情形。

有些公司是不發現金股息與股票股利的,要小心這些公司,因為有一種可能性,是公司不賺錢,甚至虧損累累,另一種可能性,也有可能是要將盈餘保留再投資,不過,通常第一種可能性較高。好的企業,不會完全不將任何盈餘發給股東的,至少也會有一定的比例。

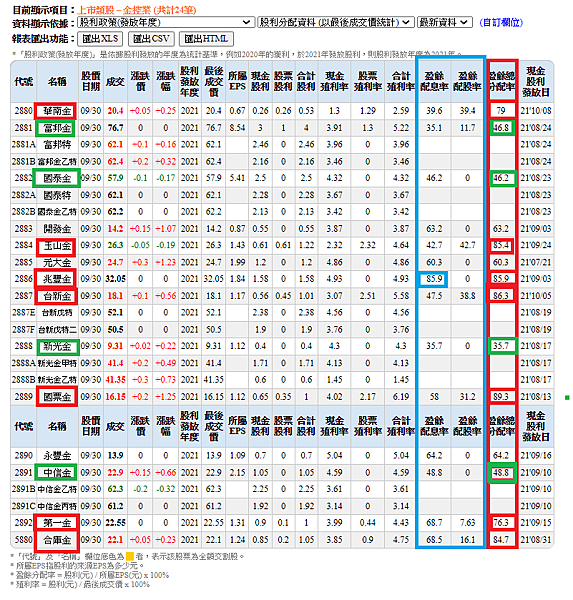

有些企業,其盈餘分配會受到政府的監督,不是想發多少就能發多少,例如金控業,受金管會監督,為了金融的穩定及安全,需保留較多盈餘,以提列各項準備金,符合資本適足性等等,所以盈餘分配率有受限,最常見的就是壽險比重偏高的金控業,其盈餘分配率都較低。而官股金控的盈餘分配率通常也比民營的高一些。以下是我查詢到的今年各金控業者的盈餘分配情形,供大家參考。

其中用紅框圈起來的,是盈餘總分配率達到70%以上者,計有華南金、玉山金、兆豐金、台新金、國票金、第一金、合庫金。而用綠框圈起來的,是盈餘總分配率不到50%者,計有富邦金、國泰金、新光金、中信金。另外,在盈餘配息率中,兆豐金高達85.9%,為配息中最高。盈餘總分配率,國票金達89.3%為最高,依序為台新金86.3%、兆豐金85.9%、玉山金85.4%、合庫金84.7%。

不過,另有一種說法,看盈餘總分配率不準,因為這是把配股也算進去,有人認為配股不是「真正」配到盈餘,所以,若以這一派的觀點來看,看「盈餘配息率」才是最重要的,因此,兆豐金85.9%就拔得頭籌囉!!

難怪有不少股市達人,會這麼推崇兆豐金,可見不是沒有道理的。因為對於存股族而言,能讓股東真正領到多一點的現金,才是最真實的呢!