負油價的關鍵:芝加哥商品交易所修改遊戲規則

4月15日,芝商所決定修改交易方式,宣布「旗下紐約商品交易所(NYMEX),特定產品期貨、選擇權的價格可以接受零值或負值委託,一紙聲明,寫下原油期貨史上最慘烈的一天。

史詩級崩盤"負油價" 每桶驚見-37.63美元!! 風險高!主管機關籲石油相關ETF暫緩發行│新聞焦點

4/21西德州5月WTI期貨原油價格首度出現第一筆負油價,暴跌43%,見到每桶負40美元。史上頭一遭的負油價,也造成台灣喜愛原油ETF的投資大眾們震撼,從未見過這種情形!

有操作期貨或還是海外複委托的台灣投資人都知道,交易系統無法鍵入負值,想停損都沒辦法,只能任人宰割!

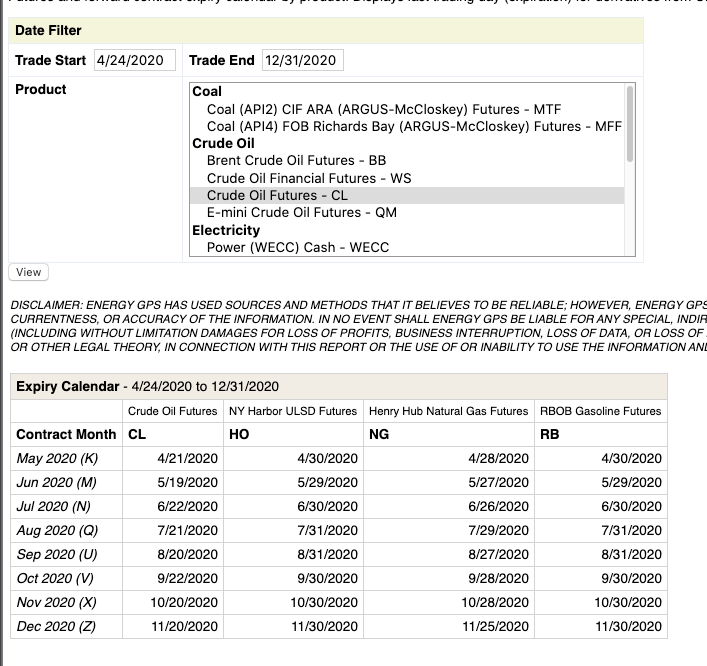

CBOT近月和遠期等各天期的WTI油價一覽表(2020/4/21)

為何油價大跌後強彈、我的原油ETF卻沒漲?

國人喜好的元大S&P石油ETF (00642 U)以及海外石油ETF: U C O 和U S L,這是一檔幫你買進WTI西德州輕原油期貨的ETF。

以前因為投資人一頭熱,總是有人願意用更高溢價(ETF市價大於淨值)買進原油ETF,當ETF溢價開始收斂,淨值不跌,市價可能走跌,造成油價漲,手中持有的ETF卻漲不動,這就是高額溢價的結果!

因此,交易元大S&P原油00642U以及海外石油ETF: U C O 和U S L要注意:

1.因為原油ETF,是追蹤期貨指數,無法百分之百反映現貨市場狀況,只有短期會跟期貨有類似的表現。

2.另外,原油有倉儲成本,會導致遠月期貨較近月期貨價格高,這就是所謂的正價差,假設正價差1%,一年12個月,持有一年,還沒賺錢就先輸12%,轉倉成本很可怕喔。所以,原油ETF也會因為期貨換倉,淨值會有損失,這就造成長期績效不會和原油價格走勢一樣!

3.買進ETF最重要的是了解其背後追蹤標的與持股成分

原油ETF追蹤標的

元大S&P石油00642U(參考連結):透過投資相當於基金規模之NYMEX西德州輕原油期貨契約,以求100%追蹤標普高盛原油ER指數走勢。

USO(持有部位與比例參考連結):以持有NYMEX西德州原油期貨近月合約追蹤原油績效為目標,會在到期前兩週轉到次月合約。

USL(持有部位與比例參考連結):追蹤NYMEX西德州原油期貨近月與後續11個月份,共12個月份的原油期貨合約,採等權重配置,並在近月到期前兩個禮拜轉至次月合約。與USO最大的差別,是USL不偏重持有最近月期貨合約,而是平均持有各月份的合約。

USL與USO差異

USL與USO差異:由於USL每個月只把其中1/12的合約轉到一年以後,USO則是一次將全部合約轉到次近月合約,所以長期而言USL轉倉成本較USO小,因此長期報酬USL會優於USO。

另外,補充說明原油與美元指數(參考連結:美元指數是什麼?2020下半年美元指數走勢預測?)存在反向關係(負相關)短期間可能沒有明顯變化,但在長期投資上,可以稍微參考彼此的消長關係。

另類選擇-能源類股ETF

假如你看好長期油價復甦,另類選擇代號XLE的能源類股ETF,因為XLE無轉倉成本,長線投資優於USO與USL,資產配置於能源股票,最大持股為埃克森美孚(Exxon Mobil Corporation)和雪佛龍(Chevron Corporation)等大型油企公司,兩者加起來比重達40%。

我的看法

當負油價出現的時候,客戶想搶短,並且認為油價不應該那麼低,$20應該是一個合理價位!在此同時,紐約輕原油出現買進訊號,於是,我給了客戶建議如圖所示,買進U S L價位大概11塊左右,並且預估紐約輕原油日線波段漲幅滿足點目標價49.45!

請從容地離開

負油價啟示錄!原油ETF原油期貨相關投資介紹 9月9日補充說明

原油上星期跌破支撐線,有部位者,請出清部位!靜待落底或看整體型態如何再介入。

我的做法

原油期貨和原油差價合約交易

我是一個積極型投資人,我會選擇紐約輕原油期貨和原油差價合約交易CFD。

當然,在紐約輕原油劇烈震盪起伏之際,先做選擇權買方是一個可行的方法,最多只賠掉選擇權權利金,損失不會太大。如果行情如預估走勢,並且嚴守停損停利紀律,那我將倍數獲利。

提醒投資朋友,原油期貨及原油選擇權交易,需注意每個月的最後交易日,並為自己的倉位適時換倉或平倉。

差價合約交易的損失風險可能很大,您的投資價值可能會有波動。差價合約為複雜的金融產品,由於槓桿作用而存在迅速虧損的高風險。請您在交易前充分了解差價合約產品的運作方式,並評估自己能否承擔資金損失的高風險。