個股筆記:5225 東科-KY & 5871 中租-KY 2024/11/11 法說會內容

投資理財內容聲明

2024/11/11 東科-KY 法說會內容

公司網站上的法說會連結沒有 QA 部分,大致聽一下沒有什麼特別的東西,簡單紀錄一些公司有提到的點。

資料來源:公司法說

- 個人音訊/喇叭/穿戴式都有顯著成長。

- Soundbar 下降是因為客戶有要我們去做別的產品。

- 今年在日系跟歐系成長很大,Q3 沒做陸系廠商生意。

- 看前三季總營收,其實韓系還是有佔到 40% 左右,日系佔 27%、歐美系 27%,明年日系還會更多。

- Q3 EPS 4.52 元是單季新高,前三季 10.62 也是前三季歷史新高。

- 歐系跟日系明年都會成長。

- AUDEARA (澳洲品牌) 是東科助聽器的客戶。

- 12 ~ 20 分鐘附近有一些產品介紹,有興趣的可以自己聽XD

- 過往耳機沒有被列在關稅清單上,無法預測未來會不會受影響,但仍有配合品牌客戶需要找其他地方設廠。

- 越南廠目前佔 50%,有需要可以提升到 70%。之後還會找其他地方生產。(9 跟 10 這兩點都是回應川普可能徵關稅的影響)

- 消費性電子產品裡面,耳機可能會是最有變化且最有成長的產品,除了聽聲音外,現在已經變成流行的一部份。

公司上季法說也有提到明年訂單已經超越今年、也有些助聽器等的醫療商品開始出貨,就持續觀察~

2024/11/11 中租-KY 法說會內容

- 信用資產 YoY +5%,各區域都是較溫和的成長,主要因為 2024 年總體形勢較艱難,又充滿不確定性,因此放款也趨於保守。希望第四季總放款溫和成長。

- 利差持續維持穩定,費用管控得宜,費用率控制在 27%、較去年減少 1%。

- 合併資金成本上升至 3.07%,主要因為台灣第一季升息。

- 前三季合併營收為 769.77 億,YoY +6%,QoQ +2%。前三季合併稅後淨利為184.04 億,YoY -5% (Q2 是 6%)。累計 PES 相較去年同期也縮減為 10.83 元,主因今年信用減損損失金額較去年同期高,再加上今年中國退稅政策的財政返還金額比去年少,因而衝擊整體獲利。

- 信用資產占比來看,台灣仍佔一半以上,較去年下降 1%,主因今年台灣放款幅度較為溫和。歸屬母公司獲利部分台灣占比 49%。

- 今年的費用預估整體會控制在 27% 左右。(跟前幾季都差不多)

- 資產淨值比從第二季的 5.8 倍下降至第三季的 5.5 倍,因為第三季有收到現金增資的股款入帳。

- 年化 ROA 跟 ROE 則分別為 2.6%/16%。

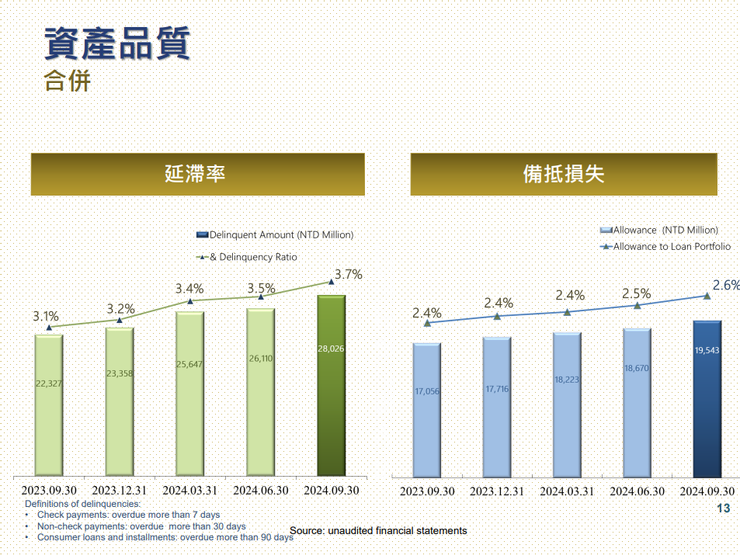

- 合併延滯率有微幅上升,從 3.5% 上升到 3.7%,台灣跟東協的延滯率也有往上一些。主要仍反映總體經濟不確定性所帶來的挑戰。目前延滯率的上升沒有分地區或產業,從過去十年的歷史數字來看,目前的延滯率也還在可接受的範圍,未來會更密切的觀察資產品質。(這邊感覺公司有點在打預防針XD)

資料來源:公司法說

- 備抵呆帳 Q3 也提升至 2.6%。

[台灣]

- 前三季信用資產為 4543.1 億元、YoY +2%,微型企業及海外企業放款良好,透過經銷商的小車業務量有縮減,因而整體放款成長幅度趨緩。太陽能資產為 571.6 億元、YoY +11%、YTD +7%,整體成長速度比其他產品快也較不受景氣影響。

- 資金成本率上升至 2.44%,主要反映台灣央行第一季升息所致,放款收益率相較前一季也有略微下降至 8.7%,主要反映台灣二手車融資業務在 Q1 後有放緩,再加上二手車產品又是高收益率產品,因而應收帳款收益率的下降主因為產品組合變化。

- 前三季營收為 414.67 億元 (太陽能佔 59.05 億,YoY +13%),獲利則為 102.05 億元、YoY -2%,主要原因是信用減損損失金額較去年同期高,台灣延滯率則續升至 2.8% (2.7% --> 2.8%),主因也為總經環境不確定性所致,備抵呆帳覆蓋總放款率也提升至 2% 以因應延滯率的上升。

[中國大陸]

- 前三季信用資產為 538.8 億人民幣、YoY+4%,Q3 有較 Q2 放緩,因為中國第三季經濟成長緩慢,再加上總經環境不確定性高,對新貸款的核准較為保守,未來會持續觀察中國刺激經濟政策的成效。資金成本率下降主要反映 LPR 調降及資金結構調整。

- 前三季總營收為 248.33 億元、YoY+7%,QoQ 只有 2% 是因應緩慢復甦的經濟。前三季獲利則為 91.05 億元、YoY -9%,主因信用損失金額較去年高及財政返還 (2.7 億,去年是 4.4 億) 的稅務利益較去年少所致。Q3 獲利 QoQ -17%。

- 中國延滯率也續漲至 4.5% (4.1 % --> 4.5%),反映中國前景不確定性及經濟疲弱影響,也反應在中小企業的還款意願上。備抵呆帳覆蓋率維持 3%。

[東協]

- 前三季信用資產為 1241.32 億元、YoY +10%,馬來西亞成長較為顯著,其餘國家則表現一般。在第三季看起來成長率顯著是因為台幣貶值的關係,若以原幣別來看是持平的。

- 前三季營收 103.18億元、YoY +5%,獲利為 13.39 億元、YoY -29%,主要是因為信用減損損失金額相對去年較高。單看 Q3 獲利 QoQ -15%,主要是因為業外收入減少。

- 東協延滯率也提升至 5.1% (增加 0.2%),主要因為泰國經濟狀況並未好轉,備抵呆帳覆蓋率也提升至3.7%。

留言0

查看全部