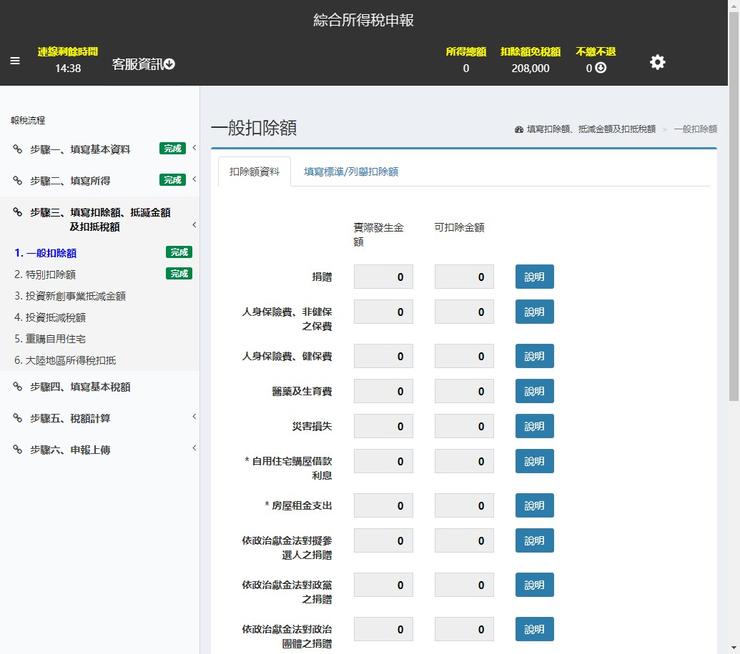

步驟三、填寫扣除額、抵減金額及扣抵稅額>1.一般扣除額

在線上版中,切換到這一頁會先看到全部的列舉項目列表,畫面中的會有兩個金額欄位,一個是實際發生金額,一個是可扣除金額

申報系統會依照相關的規定,去計算可以扣抵上限,呈現在可扣除金額內,如果有疑問可以看旁邊的說明

(嗯?您說您的新增資料按鈕是反灰而且有一個停止符號不給您點選?請先點"切換標準/列舉扣除額",選擇"使用列舉扣除",就可以新增資料了)

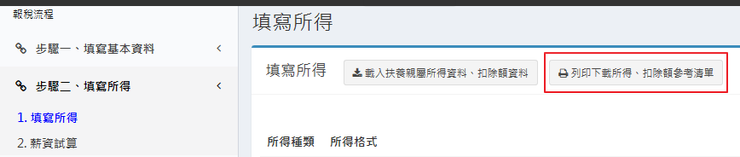

當然,再囉嗦一下,下載的"扣除額"資料一樣不是憑空出現的,也是醫院、銀行、保險公司等單位提供給國稅局的,如果沒有在規定時間內提供,或是資料錯誤,當然下載的東西就有缺少、錯誤

雖然大部分的單位都會提供給稅務單位,但仍有少部分可能沒有,如果要確認有哪些資料可以下載的到,可以參考這份文件說明

https://download.tax.nat.gov.tw/irx/deductQ&A.pdf

(它在電子申報繳稅服務網站,綜合所得稅>綜合所得稅電子結算申報繳稅>開始報稅,下方的"108年度所得及扣除額資料說明")

以下分享一下常見的幾個情形

1.保險費(健保、非健保)選擇不到兄弟姊妹或其他扶養親屬>保險費僅限受扶養的"直系"親屬(父母、祖父母、子女、孫)申報

2.我有繳國民年金但找不到項目 >除了健保費以外,其他保險都歸在非健保保費中,每人每年扣除上限$24,000

------------

說明原文:

納稅義務人、配偶或申報受扶養直系親屬的人身保險(包括人壽保險、健康保險、傷害保險及年金保險)的保險費(含勞保、就業保險、軍公教保險、農保、學生平安保險、國民年金保險),被保險人與要保人應在同一申報戶內,每人(以被保險人為計算依據)每年扣除24,000元,實際發生的保險費未達24,000元者,就其實際發生額全數扣除。

------------

3.自用住宅購屋借款利息,沒有自動帶入>請您點選列舉扣除項目,自用住宅購屋借款利息,會有一個"顯示可申報扣除之借款明細資料",選擇再帶入就可以了(如果是"無資料",表示您下載的扣除額內沒有相關資料)

4.自用住宅購屋借款利息的繳息期間怎麼填寫?如果您的房子是更早之前(107/12/31前)取得,去年一整年度都有繳納,繳息期間請輸入1080101~1081231,當然,如果沒有繳納一整年,請您依照實際時間填寫了

其他的列舉項目比較少人使用,就先不介紹,有興趣想了解的,可以參考使用手冊裡面的說明

另外,這邊提醒一點,除非您真的!真的!真的!不想要採用列舉,也不想再看到相關的列舉資料,才要去點選"切換標準/列舉扣除額"的使用標準扣除,否則系統會自己計算標準或列舉哪個項目對您比較有利,不用特別去點選

如果您還沒離開,再點回來(採用列舉扣除)就可以看到列舉資料,但是選用"標準扣除額"而且"上傳成功"以後,如果反悔,只能看文件慢慢的key回來

步驟三、填寫扣除額、抵減金額及扣抵稅額>2.特別扣除額

這邊會把您填寫的1.一般扣除額 中的資料,把"可扣除額金額"的小計,跟標準扣除的金額進行比較,採用金額比較高的方式幫您計算,如果有疑問可以看說明

除了一般扣除額是系統自行判斷帶出的數字外,其他資料如果有缺少會需要增修的,可以點選上面的各個項目去修改

分享幾個比較常見的案例:

1.有明明再財產交易損失那邊有輸入資料了,為什麼"財產交易損失特別扣除額"還是0?

解:因為損失扣除僅以"不超過本年度申報之財產交易所得額為限",意思是,如果您今年沒有"財產交易所得",就不能扣抵損失(新增時說明文字有提到,如果前3年損失尚未扣除,今年有財產交易所得,還是可以扣除)

2.我要增加教育學費人員,怎麼選不到?

解:需要符合以下條件,系統才會讓您選擇

A.扶養親屬的稱謂是"子女"(其他親屬不行,自己也不行)

B.出生年在92年以前(因為教育學費是針對就讀大專院校以上)

C.有勾選"在學"

D.扶養親屬的稱謂是"孫(內孫、外孫)",有勾選"父母均因..."項目,符合B、C的情況,也可新增

3.我有扶養5歲以下的小孩,為甚麼幼兒學前特別扣除額還是0?

解:

A.您的扶養親屬不符合規定

a.出生年須於103年以後

b.稱謂是子女

c.稱謂是"孫(內孫、外孫)",有勾選"父母均因..."項目

B.如果您看到"本案不適用長期照顧及幼兒學前特別扣除額",恩,您的收入太高,被列入排富條款中...

長期照顧特別扣除額是去年度新增的項目,如果您有符合的扶養親屬,但沒有下載到資料,可以自行輸入新增成員,之後再提供檢附文件資料給稅局

最下方的是基本生活費,今年的基本生活費是$175,000,總額是該數字X您的申報戶的總人數,差額的部分,線上版有明確列出相關的減除項目,可以參考看看

恩,從基本生活費的扣除上線後,我們經常會被問到一個問題,我明明增加了列舉金額(EX:醫藥生育費),但為什麼最後要繳納的稅款沒有減少?

列出以下可能情形:

A.您的標準金額大於列舉,增加列舉金額系統還是採用標準,金額未變動

B.系統採用列舉扣除,可是原本有基本生活費差額,您增加列舉金額,導致基本生活費差額減少,所以最後的所得淨額沒有變動

EX:原本的列舉合計金額是35,300,基本生活費差額是209,406

假設增加了10,000的列舉金額

一般扣除額增加為36,300,但是基本生活費差額也減少為199,406

步驟三、填寫扣除額、抵減金額及扣抵稅額>3.投資新創事業抵減金額

這一頁如果沒有,跳過就好

步驟三、填寫扣除額、抵減金額及扣抵稅額>4.投資抵減稅額

恩,大部分的人都沒有,一樣跳過就好