2023/01/02 作者留言

這篇寫得很爛,我之後會重寫,是我不夠了解安全邊際,才會覺得不好應用,但觀念是差不多的,只是例子舉得不好。

什麼是安全邊際 (Margin of Safety) ?

在維基百科上,安全邊際指的是「股票價格」和「企業內在價值」之間的差距。簡單來舉例,假設特斯拉(TSLA) 的內在價值(Intrinsic Value)為每股 50 美元, 抓安全邊際 20 % 進場,算出來進場價位為每股 40 美金。

50 * (1-20%) = 40一開始學到這觀念時,會覺得很有道理也很實用,但後來想想,覺得安全邊際其實不太好應用...

安全邊際的問題

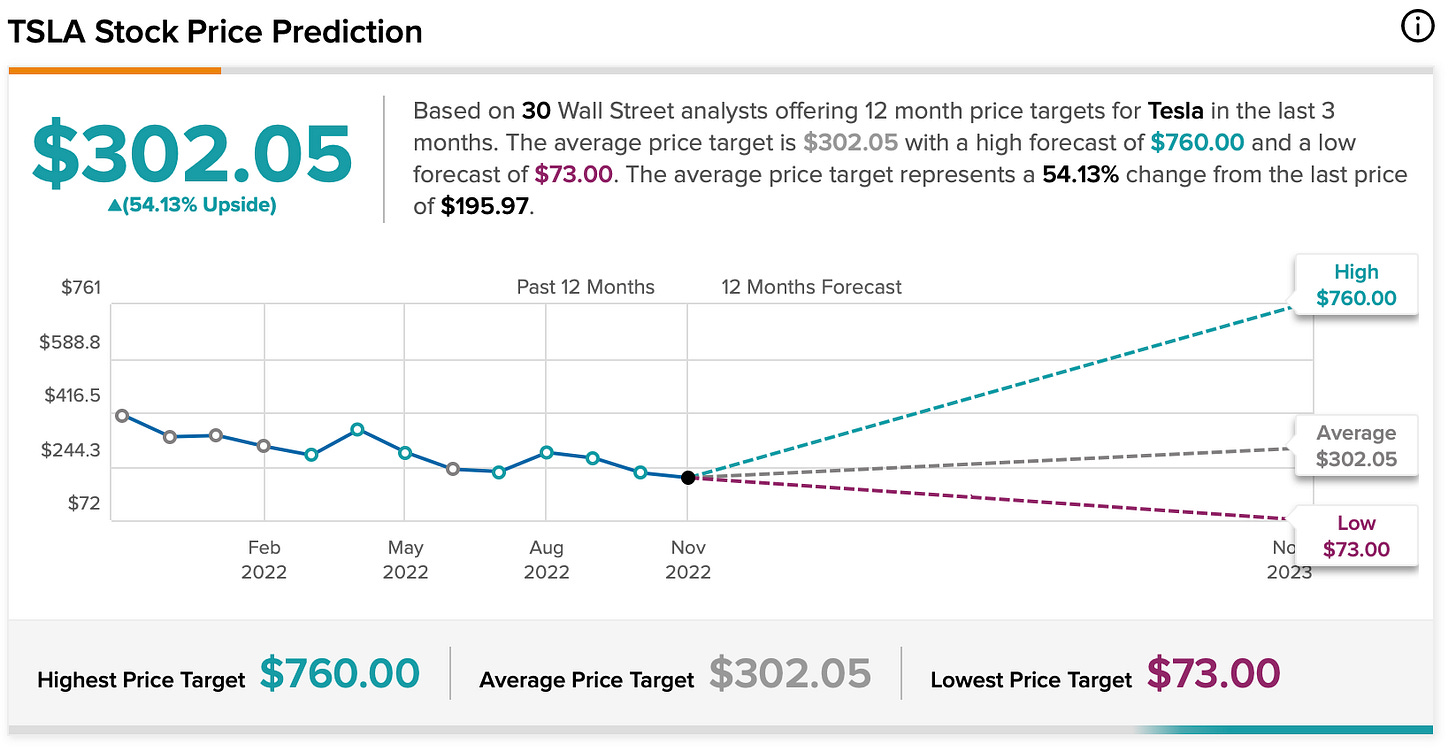

很依靠預測。就如下圖,每個分析師算出來的特斯拉目標價都不一樣,目標價從每股最高 760 美金到最低 73 美金都有(2022/11/12,特斯拉收盤每股為195.97 美金),為何差距這麼大?因為算出一個企業的價值需要預測未來,但每個人算法都不一樣,導致目標價差距很大,譬如你已經樂觀預測特斯拉十年後獲利成長十倍,但隔壁老王更樂觀說應該是二十倍!

資料來源: TIPRANKS

抓邊際很憑感覺(Arbitrariness)。好不容易算出內在價值後,那安全邊際該怎麼抓?假設估得很樂觀,覺得內在價值應該是每股 200 美金,那安全邊際怎麼抓? 20%、30%、50%?那假設估得很保守,內在價值應為每股 100 美金,那安全邊際要抓多少? 5%、10%、15%?安全邊際倒底要抓多少?似乎完全依靠感覺的樣子?說不出一個標準出來。

那出場價是多少?好不容易算出特斯拉內在價值 200 美金,抓安全邊際 20 %,進場價為每股 160 美金,而且運氣很好,一買到就漲回內在價值 200 美金,直接獲利 25 %!那要出場了嗎?算了老半天的進場價,但卻忘了算出場價?投資最難的不是買進,而是賣出不是嗎?

有通解嗎?

沒有其實...因為一樣米飼百樣人,每個人想法都不一樣也沒有獲利公式,未來也很難預測,那怎麼辦?投資人應該找到自己喜歡的方法,讓自己覺得有道理的方法然後去實現。我唯一可以確認的是:投資人要有能力自己判斷,如果都依靠別人,那一定會很痛苦,尤其是空頭的時候。

我的解答:預期獲利

預測未來是沒有辦法避免跟解決的,但抓邊際跟出場價的問題可以依靠「預期獲利」來解決。怎麼說呢?假設想靠特斯拉十年翻五倍,預期特斯拉十年後會交易在每股 700 美金,那要實現翻五倍,進場價就是每股 140 美金。我知道,聽起來很簡單,反而覺得有點荒謬,但我『個人』覺得,用「預期獲利」的方法,算出出場價的同時也得到入場價跟預期持股的時間,簡單多了,但要多少年翻多少倍,也是很憑覺或是說有多貪心,假設用 20%、25% 年化報酬率去計算未來十年的報酬分別為六倍跟九倍,這樣夠嗎?我也給不出標準答案,但至少要抓得比指數多是基本的。(2022/11/12 時,SP500 指數十年年化報酬率為 13.36。資料來源:MorningStar)

# 13.36% (SP500)

(1+0.1336)**10 ~= 3.50

# 20%

(1+0.20)**10 ~= 6.19

# 25%

(1+0.25)**10 ~= 9.31

結論

沒有要說服你說我的方法就是對的,這篇文章是在解釋安全邊際的問題,並說明「找出讓自己覺得安心的投資基準」的重要性。其實說實話,投資就是賭博,在賭未來,除非可以 100% 確認未來,即使只有 0.1% 的不確定性,本質上就是賭博,你可以反問說,0.1% 很低欸?是啊,但都有人可以中樂透了,甚至有人可以被雷打到兩次,機率低不代表不會發生。

雜談

用投資心態當標題,越來越覺得奇怪了,啊不管了。