在寫下"5種對應通貨膨脹的ETF,以及每月入息的退休金資產配置。"一文後,對於創造每月現金流這件事,我真的很認真的在計畫著,只是對不起那幾隻曾經擁有過的每月入息股了,因為我找到新歡了,那就是Global X納斯達克100掩護性買權ETF(QYLD)。

QYLD 是什麼?

英文名稱: Global X NASDAQ 100 Covered Call ETF

中文名稱: Global X納斯達克100掩護性買權ETF

成立日期: 2013/12/11(已成立8年)

總管理費用(%) : 0.6

追蹤指數: CBOE NASDAQ-100 BuyWrite V2 Index

ETF規模: 3,765.74(百萬美元)(2021/07/30)

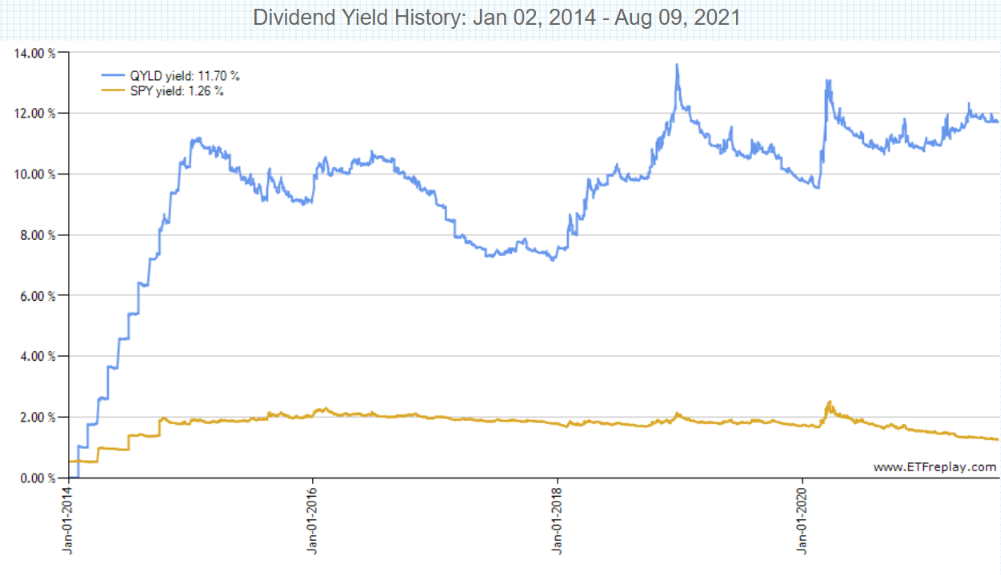

Div Yield :11.7

Div Frequency: Monthly

QYLD 的優點

不說你也知道,QYLD 的優點就是每月穩定的配息,而且擁有11.7%的殖利率,即使是扣除掉美股股利預扣30%的稅,還是有著極高的殖利率優勢,你能不心動嗎?

QYLD 的缺點

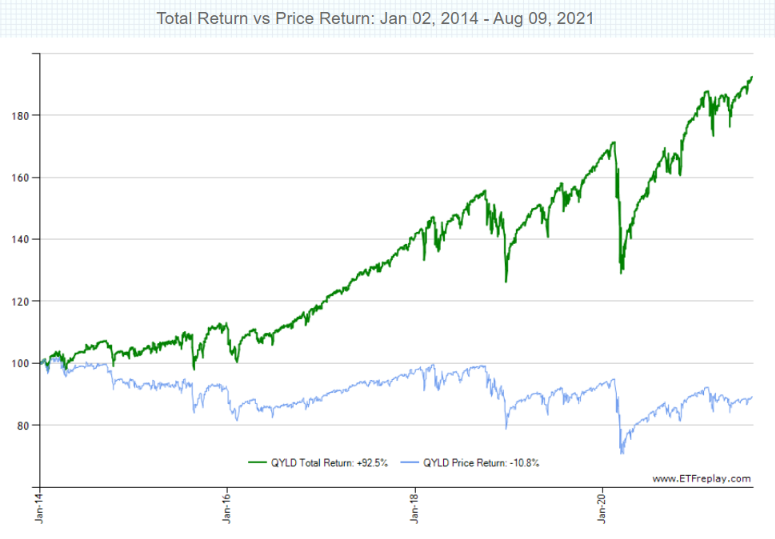

天下沒有白吃的午餐,反事一體兩面,QYLD 高殖利率的來源,是因為賣出Covered Call,收取了固定的收益,但是,卻犧牲掉了成長的獲利機會,也就是把成長獲利的天花板,用Covered Call定了下來,從此,只收取固定的收益,成長獲利也就跟它無關了。

既然是一隻不會成長的ETF,為什麼值得關注呢?

這一切都取決於你的需求,如果你的需求是穩定的每月配息,我相信QYLD 可以滿足你,另外,最棒的是它的價格不高,波動不大,可以定期定額存股,不用擔心賺了股息卻賠了價差,甚至於在景氣修正的循環中,更是可以有效抵禦股價下行的風險。

如果你的需求是想賺取股價成長的報酬,那麼QYLD 就不會是你的菜,因為它的股價跟牛皮一樣,即使NASDAQ已經漲上了天,它還是不聞所動,原因是它已經在每各月的配息中,把未來的成長即時的回饋給投資人了,所以,就別再對它有所苛責了。

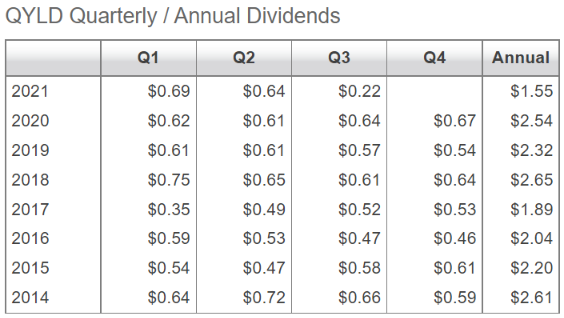

QYLD 配息紀錄

現金殖利率的算法(Dividend yield)=(現金股息÷股價) × 100%

實際上去算算QYLD 配息紀錄,從2014年1月開始配息以來,這7年多來總共配息了91次,平均每月股息是0.195美元,如果以2020年的配息結果來看,一股總共配了2.54美元,換算為台幣(27.826)是70.8元,以8/9收盤價22.68來計算,現金殖利率是11% 。

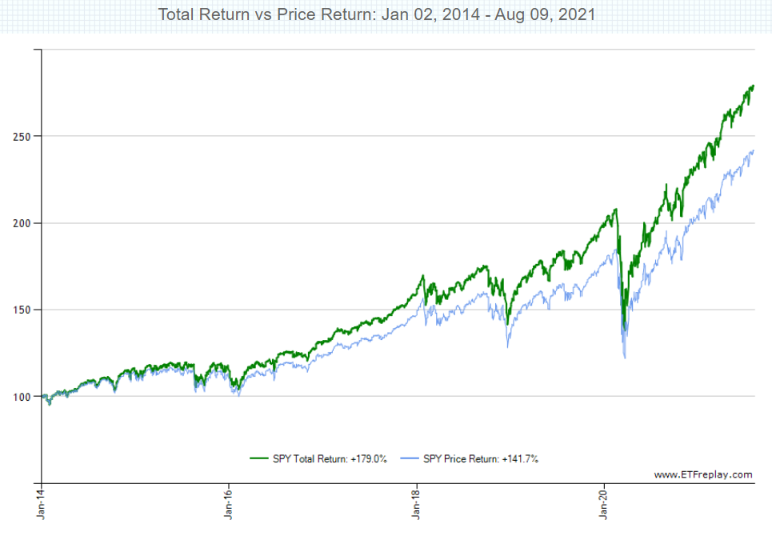

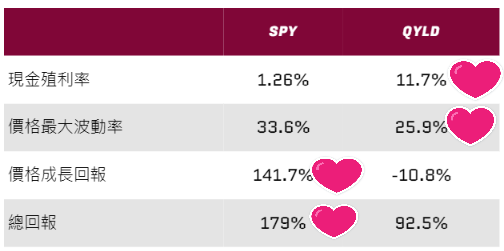

如果比較SPY與QYLD的現金殖利率,你可以輕易的發現QYLD (11.7%)大勝SPY(1.27%),但是在價格回報上,SPY(179%)則大勝QYLD(92.5%)。

最後,一句話總結,如果你是要求股價成長回報的投資人,QYLD不會是你的菜,反之,如果你希望慢慢地存股,有穩定的現金流回報,則QYLD倒是可以考慮看看。

延伸閱讀:

1.簡單事重覆做,如何使用一條均線來避開股市災難?

2.簡單事重覆做,如何使用均線來判斷趨勢與轉折?

3.00692富邦公司治理ETF的大學基金計畫。

4.Firstrade美股資產配置2021/5月份檢驗,如何使用4%法則,達成財富自由。

5.Firstrade美股資產配置2021/6月份檢驗,如何使用3%訊號線,建立有紀律地投資方式。

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。