在股票投資中,如何衡量投資組合的績效,是每位投資者關心的課題。對於風險調整後的回報而言,「夏普指數」(Sharpe Ratio)是一個常用且有力的評估工具。夏普指數不僅能幫助投資者了解投資組合的風險回報比,還有助於在比較多個投資選擇時,找到最具優勢的標的。

本文將深入探討夏普指數的基本概念、計算方法、意義及其應用場景,並介紹股票投資者如何利用夏普指數來優化投資組合,從而提升整體投資表現。

什麼是夏普指數(Sharpe Ratio)?

夏普指數(Sharpe Ratio)是由經濟學家威廉·夏普(William F. Sharpe)提出的一個衡量投資回報與風險之間平衡的指標。夏普指數的目的在於衡量投資組合在考量風險後所產生的超額回報率,即在承擔單位風險的情況下,投資組合能帶來多少回報。夏普指數越高,表示在承擔相同風險的情況下,該投資組合提供了更高的回報率。

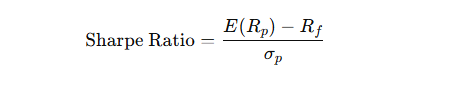

夏普指數計算公式為:

夏普指數計算公式

其中:

- ( E(Rp) 表示投資組合的預期回報率;

- Rf 表示無風險利率(例如國債利率);

- sigmap 表示投資組合的標準差(波動率)。

這個公式中的分子部分(即預期回報減去無風險利率)代表了投資組合的超額回報,而分母部分(標準差)則衡量了投資組合的波動性或風險。夏普指數表示每承擔一單位風險可以獲得的超額回報。

夏普指數的意義

夏普指數的高低能夠反映出投資組合的風險回報狀況。以下是幾個基本指標意義:

- 夏普指數大於 1:表示投資組合在風險調整後能夠提供正向回報。通常認為,夏普指數大於 1 的投資組合是值得考慮的選擇。

- 夏普指數等於 1:表示投資組合的風險回報正好與市場平均水平相當。

- 夏普指數小於 1:表示投資組合在風險調整後回報不佳,可能需要重新審視投資策略。

總體來說,夏普指數是一種風險調整後的回報評估方式,它能夠幫助投資者找到風險與回報之間的平衡,從而選擇風險效益比更高的投資標的。

夏普指數的應用場景

對於股票投資者來說,夏普指數是一個重要的決策工具,尤其在以下幾個場景中:

評估投資組合的績效

股票投資者可以利用夏普指數來評估投資組合的績效。在相同的風險水平下,擁有較高夏普指數的投資組合表示其回報率更高。投資者可以根據夏普指數來評估是否需要調整投資組合結構,從而提升回報效率。

比較不同投資選項

當投資者面臨多個投資選擇時,可以利用夏普指數進行比較。假設有兩個不同的投資選項 A 和 B,若 A 的夏普指數高於 B,則表示 A 能夠在相同風險下提供更高的回報。因此,投資者在考量風險偏好後,可選擇夏普指數較高的投資標的。

調整資產配置

夏普指數還可以用於資產配置的優化。在一個投資組合中,投資者可以根據不同資產的夏普指數進行分配,選擇夏普指數較高的資產作為主要配置,降低夏普指數較低的資產比例。這樣能夠在整體風險水平不變的情況下提升投資組合的回報。

檢視投資策略的有效性

投資者也可以透過夏普指數來檢視自己的投資策略是否有效。若投資組合的夏普指數不斷上升,表示該策略能夠在風險可控的情況下獲取較高回報;若夏普指數下降,則需重新審視策略的適用性,可能考慮調整持倉或減少波動性較高的標的。

使用夏普指數時應注意的問題

儘管夏普指數是一個有效的投資評估指標,但在使用過程中需要注意以下幾個潛在問題:

僅考慮標準差作為風險衡量

夏普指數僅考慮標準差作為風險衡量指標,未能全面反映投資組合的所有風險。例如,標準差並未考慮到黑天鵝事件或極端市場波動的風險。因此,投資者在評估風險時還需結合其他風險評估工具,以獲得更全面的風險管理方案。

假設回報正態分布

夏普指數基於標準差計算,假設回報正態分布,但現實市場中,資產回報分布往往偏態且厚尾,這使得夏普指數在極端行情下的適用性受限。對於波動較大的投資標的,如高成長型股票,夏普指數可能無法完全準確評估風險。

受無風險利率變動影響

夏普指數中的無風險利率會影響結果,當利率變動時,夏普指數的計算結果也會受到影響。在利率大幅波動的情況下,投資者應適當調整無風險利率,或結合其他指標綜合評估投資組合。

如何提升投資組合的夏普指數?

提升夏普指數的核心在於增加回報或減少風險,以下是幾個實用的策略:

選擇高夏普指數的資產

股票投資者可以選擇具有較高夏普指數的資產進行配置,例如低波動性、高股息收益率的股票或穩健型基金,從而提升整體投資組合的夏普指數。

分散投資降低波動性

透過分散投資,降低單一資產波動對投資組合的影響。多元化資產配置能夠降低總體風險,有助於提升夏普指數。

結合定期再平衡策略

定期對投資組合進行再平衡,調整資產配置比例,可以控制投資組合的風險水平,進而保持穩定的夏普指數。例如,當某一資產價格上漲而波動增加時,減少該資產的持倉比例,以維持風險與回報的平衡。

總結

夏普指數作為風險調整後的回報評估指標,是股票投資者分析投資組合績效的重要工具。透過計算和分析夏普指數,投資者可以更好地理解每一單位風險所能帶來的回報,進而做出更為理性的投資決策。

儘管夏普指數具有諸多優勢,但在使用時也需注意其局限性,如假設回報正態分布、未能考慮極端事件等。投資者應結合其他風險管理指標,全面評估投資組合的表現。

通過正確理解和運用夏普指數,股票投資者可以在控制風險的前提下,優化資產配置,從而實現更高的投資收益,達到長期穩健增值的目標。