固定收益與穩定收益類的投資商品在眾多投資工具中是相當寂寂無聞,並且平常也不太波動的商品,但其實這類商品的總市值比股票市場幾乎大一倍之多。

現金流資產不像有如大怒神的個股、期貨、選擇權與外匯保證金等超高波動的商品,但都是為了達成理財目標,我們可以選擇穩穩地開慢車(固定收益與穩定收益類) ,避開飆車(個股、期貨、選擇權與外匯保證金) ,開得飆跟開得慢是兩件事,但開飆車自然容易七天後回家!!一不小心就會把過去辛苦累積的報酬一次輸光,甚至破產畢業都大有人在,畢竟在人性下有紀律與風控的人實在太少。

所以在資產配置中納入現金流資產能達到有如上班族領月薪及降低資產波動度的效果。

固定收益類 : 公司債及ETD (BABY BOND)。

穩定收益類 : 市政債及REITS (不動產投資信託)。

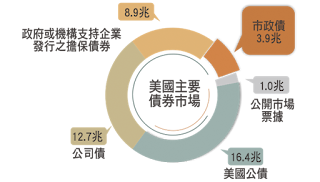

除REITS外,其它三項背後都是債卷,而發行債卷的單位有1.政府 2.金融機構 3.私人企業,而債卷類型大致分為1.政府公債 2.投資級債 3.高收益債。高收益債非常廣為人知,尤其是高收益債基金,常常能聽到台灣的理專在推銷給不懂的人,人往往被它高昂的報酬所吸引,卻甚少去研究背後所承擔的風險。

假如你研究過2008年的次貸風暴就不敢這麼隨便的把辛苦錢投入違約率非常高的債卷基金 ( 債卷違約會導致債權人資金血本無歸 ),更何況基金又常常在配本金給自己,且同時負擔高昂的管理費與申購費。

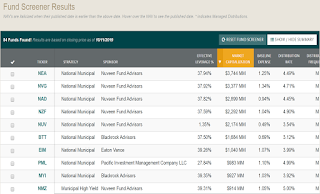

最後,舉例:美國市政債基金

組成類型為1.稅後擔保債卷 2.收益債卷 3.混合債卷特殊結構

在美國債卷市場規模中佔3.9兆美金,胃納量非常可觀!!

市政債營利項目:

市政債基金規模 :

最大的一檔NEA達3374百萬美金。

市政債基金報酬 ( 2019/11/17;金融海嘯以前就發行) :

配息報酬大概都有5%,畢竟目前處於降息循環,報酬都被拉低很多,因降息會導致債卷價格提高造成報酬降低,詳細資訊請自行GOOGLE"債券定價原理"。

最大的亮點是市政債配息不像買美國股票要再扣30%的股利稅(台灣),因為市政債發放的配息屬於"利息"不是股利,且配息周期幾乎為月配息,對應開頭談到現金流資產能達到上班族領月薪的效果。

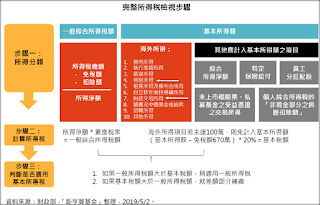

海外稅務(台灣人)享有基本所得(海外收入)的670萬免稅額,注意!!只要超過100萬就要主動報稅,但不用被扣稅只是告知國稅局而已。

舉例 : 市政債配息報酬約為5%,光要達100萬主動申報門檻,海外投資部位至少要2000萬台幣,相信大多數的人應該沒這困擾XD,以上只是粗略介紹,詳細還要做很多功課的。

祝大家選擇投資商品與策略時,對得起自己辛苦工作的所得。