太長了,不想看 (TL;DR):

- Alameda 放棄了風險中立的準則,大量作多各類狗屎幣

- Alameda 的資產負債表充滿了流動性不佳的資產,難以變現償還債務

- 在熊市修正下,Alameda 達到了實質資不抵債

免責說明:作者現職為加密貨幣交易所交易員,因此和加密貨幣市場的繁榮有著 100% 的利益相關,並有極大的可能和讀者有利益衝突。我的任何觀點或想法都不應該是讀者思考或投資的唯一依據,我也並不為讀者的投資負起任何的法律及道德責任,DO YOUR OWN RESEARCH (DYOR)。

繼上篇討論 Alameda 和 FTX 怎麼煉金後,接下來的這篇會拆解 Alameda 現有業務,並從發生的事件中來推測到底出了什麼問題。但由於真相仍舊,或是一輩子都會是羅生門。因此,接下來大多數的內容都是筆者藉由業界經驗試圖來說個故事,aka 有邏輯的猜,請大家仍然要保持自己的思考。

Alameda — 風險中立的造市商還是少年股神?

目前沒有確切的證據透露出 Alameda 撐不下去的時機,但從 SBF 最近出的文章,以及 Alameda 的前 CEO Sam Trubacco 的 tweet,我大概能開始能推測出一個 Alameda 的破產故事。

之前的文章提到,造市商理論上主要以賺取買賣價差為主,而不是參與方向性交易 (也就是看多/空),所以會盡量保持再任意時間點,手上不要有太多的單邊曝險(多/空單),也因此,即便實務上常常會出現單邊曝險,風險中立的造市商應該要盡量將手上的多/空單部位進行避險,也就是多單太多就賣掉或放空,空單太多就買入或做多,確保不會因為市場走向不如預期就出現鉅額虧損。但缺點也很明顯,如果市場狂漲 2~3 倍,造市商收入雖然會增加,但很可能遠遠不到狂漲 2–3 倍。再來,隨著市場的競爭愈加激烈 ,風險中立的收入變得更加不令人滿意。所以在 Alameda 努力嘗試了 2 年的風險中立策略後,決定做出改變 —看新聞做 crypto :)

And we realized that our improved understanding of news would not only stop us from losing — it could enable us to *win*.When all the news about U.S. firms getting into crypto was coming out? We heard about it, and we knew it might be *huge*. So we bought $20k and held.當我們理解到新聞對於加密貨幣的影響後,這不僅讓我們不再虧損,甚至讓我們開始贏錢。而當我們聽到所有關於美國企業進軍加密貨幣的新聞後,我們認為這是個巨大的機會,所以我們就買了 2 萬並持續持有

We started doing it a LOT more when we decided that, yeah, crypto is inefficient. Delta bets always felt “icky” since they were not math-based — using the OI stuff helped there, but ultimately we had to accept we had non-mathy edges.當我們了解到加密貨幣市場是不效率之後,我們開始放大部位。下注於 Delta 雖然會讓我們覺得怪怪的 — 畢竟不是以數學為基礎(即便加入未平倉量做評估會有幫助),但最終我們必須接受這個資訊優勢就是來自於非數學方法”

And so we’ve slowly realized — our ability to make good delta bets *is* like another super power, and it’s one with a lot of $ on the table.So we’ve embraced it, and we make BIG bets.”“我們也慢慢理解到,我們的另外一項超能力就是賭漲跌方向,而且報酬誘人。所以我們就接受它了,而且玩得很大。

以上這些言論都來自於時任 Alameda CEO 的 Sam Trubacco。Well,這是風險的味道,尤其是當數學仔們拿掉純演算法及系統給定的風險限制後,他們的大腦的感性部分就完全曝露在來自於波動的刺激下,我很懷疑在這情況下他們來自於高頻造市的經驗能剩下幾成。畢竟高頻交易的建置作法和主觀交易完全不同,但他們現在很明顯開始大玩主觀交易。

Alameda 這樣的新聞策略在缺少量化基礎下,其實很難和少年股神做出區別,原因也很簡單,因為沒有經過市場走空的考驗。若空頭來臨,這時候就很考驗交易員本身,乃至於整個公司的部位控管。

但考慮到 CEO 得意到大聲說出「我們下很大啦,超勇的」,我認真覺得他們很可能沒在管部位控制,或是有管跟沒管一樣。

如果大家可以理解到 Alameda 造市商超勇的曝險,那我們就可以從 SBF 提供的 Alameda 訊息中,開始拆解他怎麼爆炸的,當然,我先假設他說的是真的:

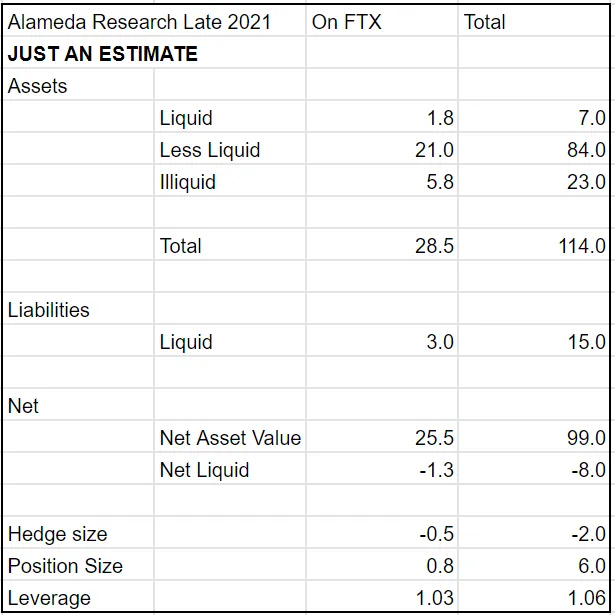

2022 年期初時,Alameda 有著接近 100B 美金的市值,但很明顯這都是虛的,因為若看到最下面3行的 hedge size (避險部位) 和 position size (曝險部位),據 SBF 表示,這代表 Alameda 的曝險部位有 6 B 然後有 2B 已經避險完成,總槓桿約 1.06 倍。

胡說八道:)

首先,先不論 1.06 這種根本推不出的數字是哪裡來的,光是 liquid、iliquid 這些子項目的定義就很詭異,因為若在做風險控管,讀者應該不只要在乎資產流動性問題,也要關注資產價值波動程度,因為流動性好不代表價值波動低。舉例來說:台積電無論是在 680 和 370 時都能迅速出售,但差別是 370 出去的時候已經虧了4成 🤡。

所以如果不揭示風險資產有哪些,曝險部位和避險部位的值根本無法從表中得知,那就是一個誘導性數據;

再來,通常 iliquid 的資產市值很難相信,因為發生事情的時候別說折價10%賣了,根本是賣都賣不掉,所以別期望調頭寸的時候能派上用場。

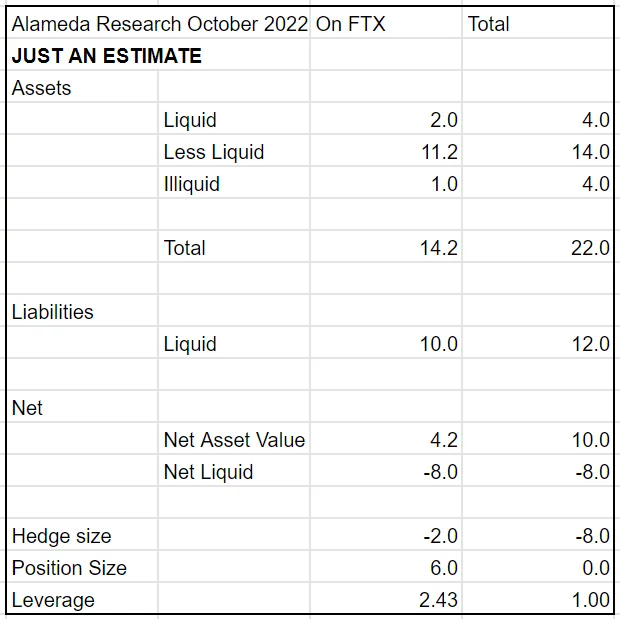

而接下來他自己所揭露的 2022 年 10 月的報表,應證了我的猜想:

流動性資產腰斬就算了,但 less liquid 的資產從 84B 縮成 14B, iliquid 的資產從 23B 縮到 4B,這些動輒 80% 的跌幅代表 Alameda 的非流動資產的波動極大,在下跌時對資產負債表產生重擊,資金調度很容易陷入困境:

試想若今天要賣資產籌措資金,結果放眼望去整個市場上最大的持有者就是自己,根本沒人有能力承接。

而我相信 Alameda 在牛市時激進的專案投資,大多都是以上狀況。若要保守一點計算 Alameda 的償債能力,此時僅剩 4B 流動性資產的 Alameda 還須償還 12B 的債務。

某種程度而言,此時 Alameda 已經面臨了實質破產。

FTX 的壞帳

Alameda 面臨到實際破產,代表 FTX 最好確認 Alameda 放在 FTX 的資產可以抵掉負債,不然就直接等於壞帳。而 2022 年 10 月, Alameda 在 FTX 的資產是 14.2B,負債是 10 B,乍看之下沒問題,但其中資產有高達 12.2 億都是流動性沒那麼好的資產 (我猜很多 FTT 🤡),若要清算換成穩定幣時,實際價值可能要打到 5–7 折,換句話說,扣去 10B 的負債後,資產的可能淨值約莫為 -1.9B ~ 0.54 B ,極大可能成為了 FTX 的壞帳。 此時就要看 FTX 的資產負債表能不能承當這樣的損失。

平心而論 ,以 FTX 而言,這筆錢調個頭寸,很可能是可以扛過去的,但如果連 FTX 手上的資產都是風險資產,又或是這些資產都留在外面的時候做投機的時候,那又是另外一個故事了:)