「Mercury is a financial technology company, not a bank.」官網標題下附註一行饒富趣味的文字。水星銀行遊走在金融科技與銀行之間,在與兩家傳統銀行合作的基礎持續創新。和SVB 為同行競爭對手,主要客戶為融資新創公司的網路客戶,身為主要客群同樣為新創公司的水星銀行,矽谷銀行倒閉之後不少資金轉移到這家銀行,就算不是美國公民,只要在美國註冊公司,就能享有水星銀行的銀行服務。就讓馬克帶你一起了解水星銀行獨特的運作方式吧!

公司簡介

Mercury Bank 是一家針對新創企業的B2B 數位銀行(neobank),中文可稱水星銀行,創立於2017 年,總部位於美國加州舊金山,為新創公司提供銀行服務和帳戶。主要客戶幾乎都是創業型的公司,著重網路行業的客戶。

「Mercury is a financial technology company, not a bank.」水星銀行到底是不是銀行呢?嚴格來說它是一家金融科技公司,不是一家銀行,沒有領取牌照,去年在Forbes 前50大金融科技公司內,透過與兩家傳統銀行合作,在服務上做了數位化等創新。

最近一次的融資在2022年6月次級市場籌得,近期主要投資者為Raison Asset Management 和 Gloria Felicia。經歷九輪融資中近50位投資者參與,共籌集1.52億美元。Mercury 如其他新創一樣也在持續募資成長。

服務內容

水星銀行為新創企業提供銀行業務,銀行服務由 Choice Financial Group 和 Evolve Bank & Trust® 兩家銀行提供,皆受FDIC 監管。水星銀行的開戶條件是要有一家聯邦雇主識別號(EIN),需要公司的正式文件跟護照,只支持公司帳戶開立,不支持個人帳戶。若不在美國或非美國居民,只要是美國公司的創辦人、或在開曼群島、英屬維爾京群島或阿聯酋的新創或電商都能申請帳戶(目前在巴基斯坦、 伊朗、北韓等地無法提供帳戶開設,但保有彈性空間)。接受的美國公司類別廣泛,特別支持科技、電商等新創,但不接受成人娛樂、大麻、賭博等類型。

水星銀行業務包含提供FDIC 保險帳戶、虛擬跟實體的簽帳金融卡、貨幣兌換,國內外電匯(ACH 支付、支票支付以及國內和國際電匯)等服務,希望慢慢打破傳統銀行業的障礙。

目前將著重介紹信用卡、創投債務、跟Mercury Treasury 三樣產品。

(一)IO 信用卡

從 2022 年 9 月開始,水星銀行推出IO 公司信用卡,申請條件為在水星銀行帳戶中存入五萬美元,也是所有提供給新創的信用卡中最低的。若客戶以Mercury 信用卡消費可賺取1.5%的現金回饋。公司團隊成員也都可申請信用卡,設定追蹤員工支出或其他功能。額外Bonus 包含MasterRental(條件下租車若損壞被偷有補償)、ShopRunner(在線商店免費 2 日送貨)、Salesforce、TurboTax 和 Quickbooks 新客戶的軟體折扣等優惠。

相對於銀行帳戶功能,水星銀行較晚推出信用卡服務,醞釀至此的原因是考量到銀行帳戶是建構額外金融功能的基礎,希望能夠先創建一個更好的銀行帳戶後再推出信用卡的功能。水星銀行在創建IO 卡時設立三大目標,包含:從App 到日常使用的無摩擦使用體驗、設計感外觀跟看見客戶的潛力後將IO 卡設作公司的關鍵增長機會。

(參考文章:Introducing our new credit card — IO)

(二)Venture Debt 創投債務

在2022年3月推出,提供美國註冊的新創公司25% 至 50% 的股權輪次債務。公司要達到一年內籌集到兩百萬創投資金(Venture Capital)的條件,才能獲得今年2億美元到明年最多10億美元的貸款。

簽訂協議後企業可以在18個月內從水星銀行帳戶中提取資金,之後有資金回收期,整個貸款流程可長達48個月。許多創始人會在籌集下一輪股權後申請再融資跟更新貸款。若要風險債務再融資也會有新條款因應。

其風險債務擴展到幾家A輪初創公司,包括AirGarage 和PreAct Technologies 等公司。

(三)Mercury Treasury

2020年尾推出,Mercury Treasury 在服務中加入自動化現金管理,將額外現金投入到美國政府證券和貨幣市場基金。可以自行設定自動轉帳規則,選擇資金管理方式,並追蹤收益和歷史紀錄。

新創公司有時不願在商業銀行放置太多資金認為放款在銀行內賺取微薄利息、收益幾乎為零,還可能貶值。Mercury 了解客戶需求創建Mercury Treasury,讓客戶將閒置資金放到由Morgan Stanley 和Vanguard 管理的非常安全的共同基金賺取收益。

Mercury Treasury 非受FDIC 監管,而是與 Apex Clearing Corp (受 FINRA 監管的公司)合作,Mercury/Apex 投資的共同基金由Morgan Stanley 和Vanguard 管理,由SIPC 非FDIC 承保。若Mercury 的經紀公司倒閉,SIPC 會為客戶提供50 萬美元的證券和現金保險。

產品特色

(一)支持遠距開戶 多元支付方式

水星銀行開戶條件著重在公司EIN碼(代表是美國註冊公司),不需SSN 的要求,可開放給非美國公民使用,跟美國華美、國泰類似。準備好KYC 文件後即透過線上平台提交文件開戶,並且支援信用卡、美金電匯、比特幣等多元方式。約一到兩周即開戶成功。

水星銀行的客群包含電商平台,在Amazon、Shopify 等美國的線上平台無縫銜接,同時支援Stripe、Paypal 等支援方式,也能聯動Quickbooks 等記帳平台。可接收本土ACH 跟國際電匯。

(延伸閱讀:2023 年|美国水星银行开户(Mercury Bank)指南及分析 - 旺旺来富)

(二)五百萬美元的存保

水晶銀行的支票和儲蓄存款由合作銀行提供服務,由FDIC 提供保險。而合作銀行又會以存款網路(Sweep Network) 將客戶的錢分散到多達20家銀行,包含Goldman Sachs、Morgan Stanley、Wells Fargo 等銀行。擁有總額達500萬美元的保險。

補充Sweep Network:

Sweep Network(存款網路)是一種金融工具,通常由銀行或經紀公司提供,自動將投資資金從一個帳戶轉移到另一個帳戶,確保資金始終處於最佳的投資位置,並減少風險。可想像雞蛋不裝在同個籃子裡,而是分散到與其合作的受監管且有FDIC 保證的銀行。

舉例來說你存了50萬進去,Mercury會幫你把資金分散到兩家不同的銀行,兩家銀行個別提供了25萬美元的存保,所以你的50萬美元都個別有了保障。

(三)每月支付0美元

Mercury 可免費使用,沒有最低帳戶費、透支費、月費、開戶費等費用就能享有銀行服務,但是在某些升級功能會需要費用,像是非美元貨幣兌換貨幣、國庫帳戶管理等。對於ACH 跟BOA、CHASE 以及華美相似,均為免費。美國境內匯款一筆5 美金,海外匯款則是一筆20 美金。

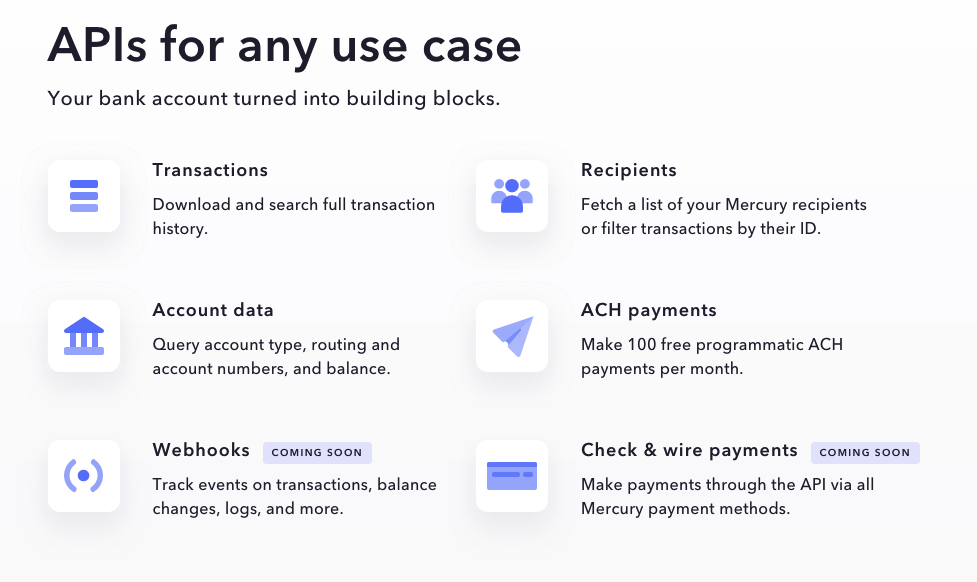

(四)自動化API

水星銀行為數位銀行,可透過API 自動化創建儀表板(Dashboard),另外無論美國本土的ACH 還是國際電匯Wire,都可自動化支付。還能聯動第三方記帳工具,自動化對帳跟會計。

補充ACH 跟 Wire:

ACH(Automated Clearing House)是用於美國金融交易的美元電子支付系統。通常用於大量金融交易像是直接存款、付款和自動扣款等,需要客戶提供銀行帳戶以便資金轉移。 使用ACH 可以降低交易成本和風險,提高效率和準確性。ACH 用於美國境內支付,但如果要國際支付,就要考慮匯率跟其他因素,可以採取國際電匯(Wire Transfer)的選擇。

國際電匯(Wire Transfer)是一種跨國轉帳的方式,以銀行系統轉移資金。電匯需要有匯款人跟收款人的銀行帳戶資訊、匯款金額、貨幣類型、接收銀行的名稱和地址等。匯款人需要支付相應的轉帳費用如匯款費用和匯率費用。匯款完成後,收款人的銀行將收到匯款,並將資金存入收款人的銀行賬戶中。

商業模式

兩個主要收入來源來自Mercury Treasury 跟Venture Debt。

Mercury Treasury 將客戶存款拿去再投資到安全的政府證券與共同基金,從中獲取部分收益。Venture Debt 的獲利為在延長風險債務或啟動融資時收取一些手續費、利息和小額認股權證購買普通股股權。

當使用金融卡或信用卡時,Visa 和Mastercard 會和商家收取費用,而水晶銀行再從中抽取部分交換費。另外合作銀行會從存款中賺取少量利息,水晶銀行身為資金提供方,也會從中收取一定比例的利息。

矽谷銀行倒閉所帶來的改變

矽谷銀行(SVB) 倒閉後,創業生態系統因無法提取資金陷入困境,不少客戶將資金轉移到同樣為新創公司提供銀行服務的Neobank 水星銀行,並開設帳戶以便支付工資。SVB 倒閉後一周的水星銀行的淨流入約20億美元,水星銀行提高FDIC 保險,並在風險投資推出新功能,希望滿足前SVB 客戶的需求。

(一)推出Mercury Vault

Mercury Vault 是在SVB 的倒閉當周創建,在3月13日推出期間,Vault 提供高達300 萬美元的FDIC 保險,後續擴大到500萬美元。比其他機構提供的25萬美元FDIC 保險還高12 倍。而帳戶中擁有超過300萬美元的儲戶也可開立Treasury 帳戶,將運營帳戶之外的閒置資金投入到Vanguard 發行的國政府短期國庫券跟共同基金中。

(二)Venture Debt 擴展地區

就銀行業的選擇來說,SVB 是風險投資的主要銀行,倒閉後有許多風險資本家在考量使用水星銀行的平台。雖然水星銀行已有滿足VC 需求的功能,但其產品定位需要更清晰。

觀察到風投公司投資拉丁美洲時喜歡透過開曼群島,投資亞洲時喜歡透過阿聯酋,水星銀行也緊接開放VC 權限擴展到英屬維爾京群島、開曼跟阿聯酋,並為每個VC 帳戶提供客製化關係管理。水星銀行CEO 表示若公司是新興基金,且資產不到一億美元,Mercury Venture Debt 會是個不錯的選擇。

SVB 與 Mercury 運用儲戶資金的差別

(一)Mercury Sweep Network

Mercury 以Sweep Network 將儲戶存款分散流動到傳統銀行下合作高達20所銀行,以分散式帳戶降低一家銀行的風險,並以高達500萬美元的FDIC 保全資金。

(二)SVB Cash Sweep

SVB 也有相似的SVB Cash Sweep,強調「讓你的閒置資金為你工作」,將閒置資金投到 SVB 挑選過後的基金。這個方式對應到Mercury Treasury,提供客戶閒置資金的投資機會,將額外現金投入到美國政府證券和貨幣市場基金。

總結來說,SVB 缺少分散式的資金存放方式,Mercury 的Sweep Network 可使儲戶存款風險分散,Mercury Treasury 又能使閒置資金再利用,在規劃上更為完善。

馬克碎念

Mercury 的整個商業模式底層,就是與多個合規、受監管的銀行合作,在上面建構現代化的收付交易系統、自動化機制、現代化的操作介面等。這種合作模式雖然不是近期才有,但可以發現越來越多傳統銀行願意接受這樣的合作模式,專注在扮演金融基礎建設的角色,讓另一個有專長的科技業者來協助改善使用流程或是市場的擴張。

譬如說Apple 也為了從手機、電腦製造與軟體開發商的角色跨入金融服務領域,選擇與Goldman 合作一起建立金融生態圈,像是陸陸續續推出Apple Pay Later 先買後付功能、iphone 收款服務與Apple Card 儲蓄高利帳戶等等,某個程度上來說這是一種雙贏的局面。

但千古不變的道理,合久必分,分久必合,許多金融科技公司在與銀行合作一段時間之後,會考慮自己申請銀行牌照,畢竟有些產品與服務無法透過合作的方式來提供,監管的限制也會讓創新的發展有局限性。因此銀行業者雖然能透過這樣合作方式來維持自己的競爭力,但畢竟不是長久之道,這也是為什麼我們仍然看到這麼多銀行業者積極的進行轉型。