前提

我知道我炒冷飯,在風險的章節就提過了,但這篇主要是大整理,已讀過的可以看標題去過濾內容。

什麼是年化報酬率?

簡單來比喻,年化報酬率類似利息。複雜來講,年化報酬率就是一份資產『過去』平均每年的報酬率。

這邊先用利息來舉例,假設銀行利息是每年固定 10%,那把 100 元放在銀行,十年過後,會變成約 259.37 元,獲利約 159%,公式如下:

公式:

本金 * (1 + 利息) ^ 時間

100 * (1 + 10%)^10

~= 259.37

這邊用 0050(元大台灣50)來舉例,0050 從 2010 開始到 2020 結束,漲了大約 111% ,這樣十年下來年化報酬率約為 7.75%(不含股利),公式如下:

公式:

年化報酬率 = (Vf/Vs)^(1/t) - 1

t: 幾年的區間

Vf: 現在資產的價值

Vs: t年前資產的價值

(2.11)^(1/10) - 1

~= 0.0775

~= 7.75%

反推回去,用利息 7.75% 去計算存 100 元十年後約為 210.95,獲利 110.95%。

100 * (1+ 7.75%)^10

~= 210.95

年化報酬率的問題

- 過去表現不代表未來報酬。

- 平均值忽略了波動。

過去表現不代表未來報酬

假設一個硬幣連續丟了十次都出現反面,認為下次再出現反面的機率太低了,這完全是賭徒謬誤,或是因此認為下次還會是正面,則是熱手謬誤,因為下一次硬幣出現正面或反面是獨立的事件,不會受到過去表現影響。

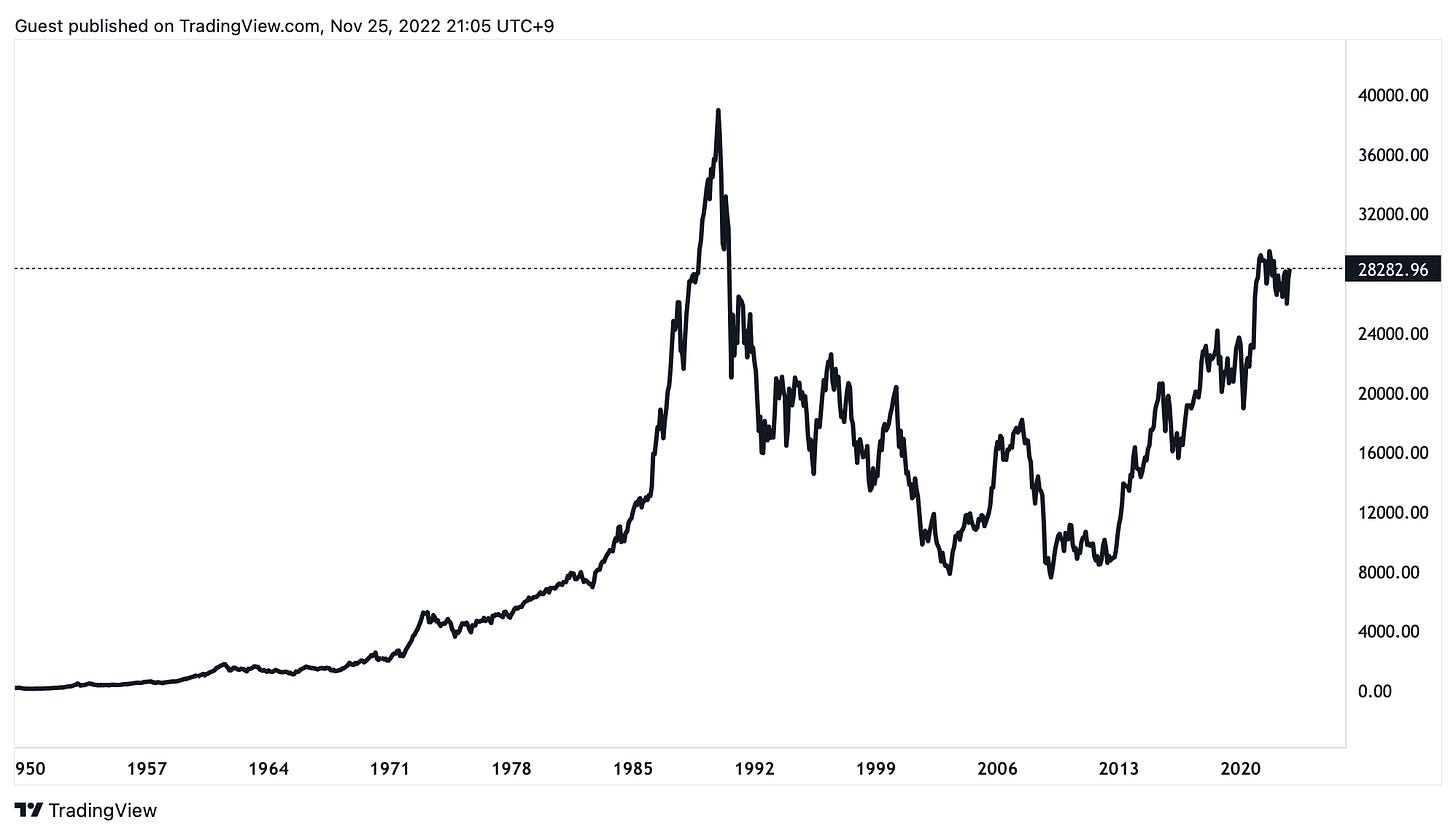

股市(指數)的報酬是基於未來的景氣跟國家的長期發展,下圖為日經指數,如果在 1990 到 2000 年根據年化報酬率去投資日股的話,報酬應該是慘不忍睹。

平均值忽略了波動

就如網路名言:「男女平均一顆睪丸」。平均值完全忽略的波動,假設股票今年漲了 100%,明年下跌 60%,後面再漲 60%,這樣三年下來年化報酬率大約是 8.58%。

但波動真的是風險嗎?

其實以大盤的角度來看波動並不是風險,而是機會。舉例來說,假如今年大盤下跌了 25%,但你相信未來十年大盤年化報酬率還是能維持 8%,所以過十年後平均來看,今年會是漲 8 %,等同於年初投資 100 元,今年會賺 108 元,但今年已經下跌了 25%,豈不是等於用現在 75 元買未來的 108 元?

反過來想,如果大盤今年漲了 20%,但平均每年只漲 8%,那豈不是用現在的 120 元買未來的 108 元?

我不敢保證這邊的數學是完全正確的,但我希望理念有表達出來。

雜談

挑了幾個巴菲特談論波動的影片,不過是英文的。