本文節錄自區塊鏈科普網站《鏈習生 Chainee》虛擬貨幣繳稅八大常見 QA 一次看!申報圖文教學、節稅攻略 一文。

TL;DR

- 虛擬貨幣交易的概念,類似在網路上賣線上遊戲虛寶,當交易完成後有獲利,可認為是「財產交易所得」。

- 當兌換成法幣並提現至銀行時,虛擬貨幣才算是「實現損益」符合報稅要求。

- 根據交易所屬於境內或境外,分別適用於境內所得或海外所得。前者與綜合所得稅有關,後者涉及基本所得稅。

- 如需週期性提現,建議分次提現金額,每次不超過新台幣 8 萬元,以避免被課徵營業稅的風險。

- 對於大額提現,建議使用「電匯」(海外匯款)方式進行,以確保交易所中的虛擬貨幣被歸類為海外所得,同時也享有更大的扣除額。

每年 5 月是台灣的報稅季,愈來愈多幣圈人開始關注虛擬貨幣繳稅的議題。然而,由於國內虛擬貨幣監管尚未正式確立,現階段只能在稅法邏輯的基礎上解釋相關課稅原則。

💡 本文選擇「虛擬貨幣」一詞來稱呼這些代幣,以配合主管機關的用語,但實際上使用「加密貨幣」更為精確。參考現有能夠查詢到的資訊,並向財政部稅務人員/會計師諮詢,本文將探討有關個人虛擬貨幣繳稅的相關規定。鑒於目前政府法規尚未完善,承辦人員提醒,若未來政策有所調整,以實際政策為主。

1. 虛擬貨幣獲利屬於哪一種所得?

目前,除了對證券型代幣(STO)做不同課稅處理,台灣主管機關傾向把比特幣或類似性質的虛擬貨幣,定調為一種「虛擬商品」而非貨幣。概念類似在網路上賣線上遊戲虛寶,當交易完成後有獲利,可認為是財產交易所得,而得依照 所得稅法第 14 條第 1 項第 7 類 課徵所得稅。

另一個常被忽略的問題是,如果個人經常進行「虛擬商品」買賣(搬磚套利者注意)被認定具有營業性質,可能會面臨營業稅的課徵。在台灣,個人在境內銷售「虛擬商品」被視為銷售貨物,如果月銷售額達到台幣 8 萬元,必須辦理營業登記並繳納營業稅。

2. 虛擬貨幣獲利什麼情況下需要繳稅?

法規上的計算採用「出場」結算法,意思是當你把虛擬貨幣轉換回法幣時,才算是「實現損益」以進行稅捐核算。具體來說,只要你的資金還在「交易所內」尚未提領至銀行,無論是持有虛擬貨幣所產生的價值增值,或是在交易過程中兌換成其他虛擬貨幣,都不需要繳交稅款。

此外,根據交易屬於境內或海外,個人報稅時適用的規定也不同,接下來我們分為兩種情況討論。

3. 虛擬貨幣以台幣出金至銀行台幣帳戶,適用於什麼稅?

例如,在 ACE、BitoPro、MAX 等台幣交易所兌換虛擬貨幣為台幣,再匯入銀行台幣帳戶的過程,這種收入通常被視為境內所得,並適用於個人「綜合所得稅」規定。由於台幣交易所遵循主管機關的實名制(Know Your Customer, KYC)要求,因此如果有需要的話,國稅局可以依據 稅捐稽徵法第 30 條 調閱特定人的交易紀錄。

不過,大多數人只在台幣交易所進行入金和出金,實際的交易行為主要發生在海外交易所。如果你希望讓這些收益被視為海外所得,你需要提供相應的證明文件。另一方面,如果你想扣除投資成本,也需要自行提供佐證資料,否則國稅局將預設成本為零。

順帶一提,我們還需要注意單筆出金是否超過 50 萬台幣。為了遵守 洗錢防制法規,當用戶出金金額超過此數字時,銀行必須主動向金管會申報。儘管這不涉及通報國稅局的事宜,但若用戶希望讓事情單純一些,建議留意此 50 萬元的出金門檻。

4. 虛擬貨幣以外幣出金至銀行外幣帳戶 ,適用於什麼稅?

這裡指的是透過「電匯」方式,從海外交易所把虛擬貨幣兌換為美元並匯回台灣。當這筆款項到帳後,銀行會通知你去解匯,你需要申報匯款性質為「268 出售國外虛擬資產」,以便在報稅時將其歸類為海外所得。如果國稅局進行查核,你也可以提供相關證明。

💡 目前台灣 MaiCoin 數位資產交易平台(不等於 MAX 交易所)於 2023 年 2 月,率先推出美元出入金服務。若要使用這項服務,用戶需要達到 Lv2 的等級。此外,目前僅支援聯邦外幣帳戶進行美元的出入金。

延伸閱讀:MaiCoin 安全嗎?MaiCoin 是什麼?|MaiCoin 教學簡單註冊

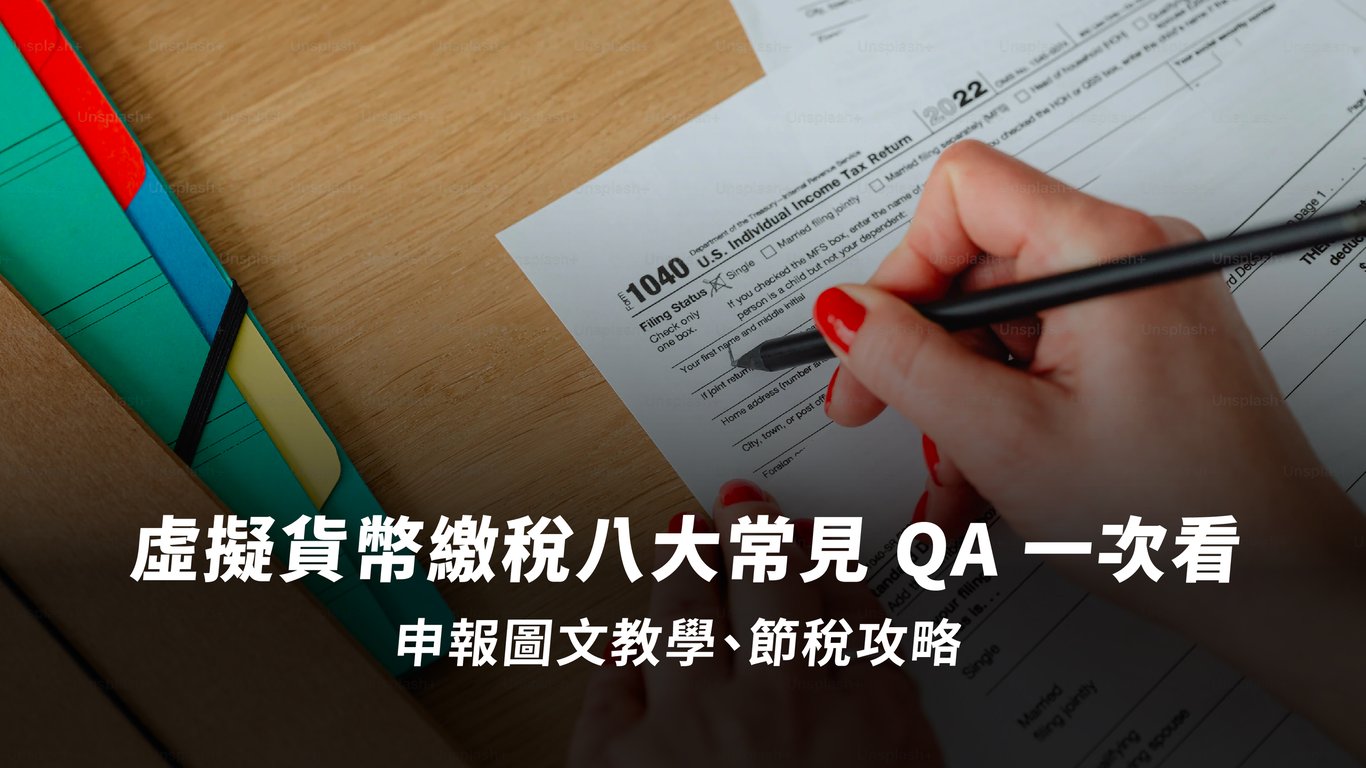

即便海外所得與「綜合所得稅」無關,但仍須考慮「基本所得稅」的問題,俗稱最低稅負制,詳見下方圖片說明。

根據 財政部公告,當個人海外所得超過台幣 100 萬元就有申報義務,但有申報不等於要繳稅,因為若再加計其他七項應計入「基本所得總額」之項目,合計有 670 萬扣除額。

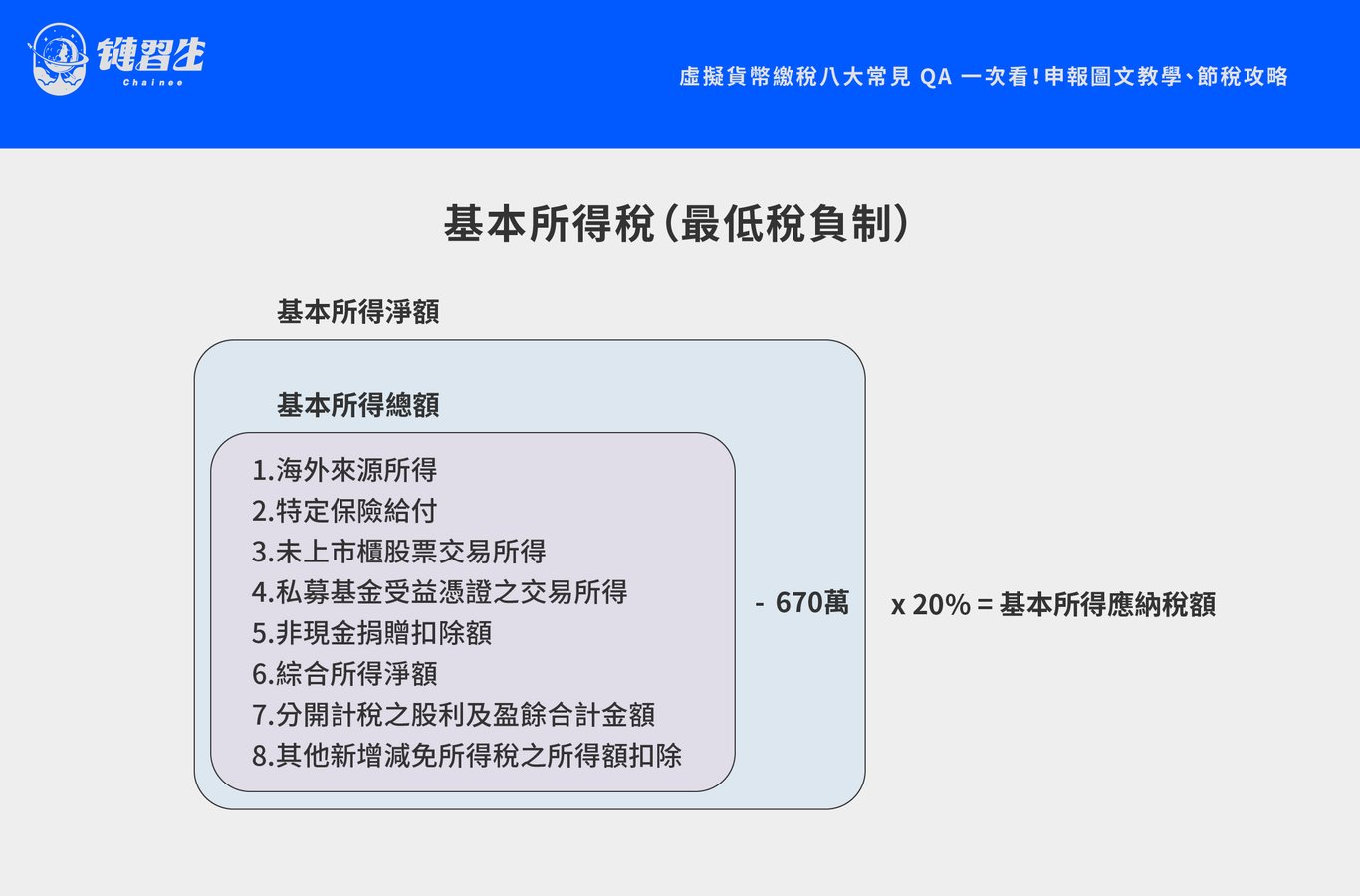

基本所得總額先扣除 670 萬,再乘以 20%,就計算出基本所得稅應納稅額(基本稅額),然後這個數值要和綜合所得稅應納稅額(一般所得稅)比大小:

- 基本稅額 ≤ 一般所得稅額

無須繳納基本所得稅。 - 基本稅額 > 一般所得稅額

應就兩者差額,繳納基本所得稅。

舉例說明,例如 Chainee 實際繳納的一般所得稅為 500 萬元,但他的基本稅額試算出來為 400 萬元。在此情況下,由於一般所得稅(500 萬元)大於基本稅額(400 萬元),根據規定,他並不需要補繳差額。反之亦然。

因此在計算因交易虛擬貨幣認列的海外所得時,務必要一併考慮其他項目的額度是否已經占用了台幣 670 萬免稅額度範圍,才是較為保險的作法。如果想了解更多計算方式,可進一步參考 財政部稅務網站的問答集。

5. 繳稅申報系統沒有帶出虛擬貨幣所得,表示不用繳稅?

與多數企業不同,目前台幣交易所還無需主動向稽徵機關申報去年度全年度資產金額明細,因此系統並未自動帶出虛擬貨幣交易資訊。

在申報實務上,主管機關固然認為虛擬貨幣、數位資產應一併申報,但亦承認如何申報、查核等均屬新興問題,相關配套尚未完善,目前只能請申報人在 綜合所得稅申報系統 中主動填寫,詳見 圖文教學 說明。

6. 台幣交易所兌換為台幣,但不出金,會有課稅問題嗎?

存放在台幣交易所裡的台幣,其實不是放在你的個人銀行戶頭,而是由交易所與合作銀行所開立的信託專戶。因此,你放在裡面的錢——縱使已經把虛擬貨幣兌換為台幣——在你將台幣轉到個人銀行戶頭前 ,都不算是真正的「實現損益」,自然也就不會被課稅。

7. FTX 破產的損失,可以抵稅嗎?

根據 財政部公告,因為海外交易所 FTX 破產,導致虛擬資產被凍結的個人投資人,可備妥相關虛擬資產取得成本之證明文件,後續投資人之虛擬資產,如有價值減損致交易時產生損失情形,得依相關規定計算損益。

公告的重點還是在於是否已經「實現損益」,這是決定是否能夠列為特別扣除額抵稅的關鍵。由於 FTX 帳戶內的虛擬資產是被凍結的狀態,視為未實現損益,因此無法被列入抵稅額度中。

8. 其他虛擬貨幣交易損失,可以抵稅嗎?

若為「已實現」財產交易損失,可列報財產交易損失特別扣除額,從財產交易所得中扣除。申報人可以提供交易相關證明文件,在特別扣除額「增修財產交易損失明細資料」中填寫。

🌱 加入【中書神經系統】圍爐 👇

專題 #寫作的反思 與 #爐內真心話 連載中。

🌱 我在其它平台出沒 👇

【Facbook|Twitter|Liker Social|Matters|Medium|vocus 】

🌱 我的教學文與邀請連結 👇

≣ 註冊 Presearch |一舉三得的 search to earn 使用心得。

≣ 註冊 MEXC|抹茶交易所走跳,兌現 OSMO 與擼羊毛。

≣ 註冊 Potato|從 Potato Media 學到三件事。