「挑好股票」、「計算合理價」、「等待買進時機」這三點可以說是過去鎬瑋在經營投資部落格最常強調的重點,只是在台灣,一般的投資人,工作+娛樂的就佔掉大部份的時間,所以在投資上都是以直接聽取建議為主,只是這樣做會造成自己沒什麼判斷的能力,就長期資產累積來說也會是個嚴重的問題。

在被動收入自由之路這個寫作計劃中,收入的觀念相當簡單,就是分散風險,不管股市漲跌都要能產生一定的現金流,所以收入來源也不會只有單單來自股市,這樣一來,在選股、投資時的心態就可以更加穩定,雖然話是這麼說,但在挑個股、判斷好壞、計算合理買進價格還是要有一定的步驟來進行喔。

目前的寫作計劃中,預計一週會隨機挑選一支個股或ETF來與讀者分享,已訂閱的讀者若有想要了解的個股財報資料的話,可以利用FB專頁或SOSreader的問與答來詢問,個股文章在解說完後也會提供該支個股的財報資料、合理價計算檔案供讀者下載,做為協助投資判讀之用。

今天要介紹的個股是 2347 聯強

這支個股從2010年12月來到82.6元的高價之後就一路下跌至2016年1月的29.5元,波段跌幅高達64%,聯強在過去也算是不錯的好股票,即使在金融海嘯時也有相對穩定的獲利,到底是發生了什麼事,還是只是一場誤會呢? 讓我們從財報中找出一點端倪,看看是不是還符合我們所期待的好公司。

以下財報資料將針對配息、ROE、負債狀況、投資狀況、財務比例、合理本益比及合理價格計算為說明方向,利用鎬瑋整理好的財務表格來快速判讀公司狀況,最後,已訂閱讀者還可以下載此份財報資料供學習使用。

0. 公司簡介

聯強相信有投資的朋友對這個名字並不陌生,這家以3C電子通路為主要營收來源,產品包含資訊、通訊、消費性電子、電子元件等等,並以通路、銷售、維修、接單生產為主要經營模式,目前營收佔比:來自3C產品銷售收入 72.4%、電子元組件產品銷售收入27.54%、維修收入 0.06%,而這種銷售、通路商最大的特色就是毛利通常都不高,只要通路毛利、匯率一些變化,就會造成很大的影響。

1. 配息狀況

上圖中可以明顯發現在2011年以前EPS都有3.6元以上的表現,配息率也都在60%以上,但問題就從2012年之後開始出現,甚至在2014、2015年EPS只剩下2.01、2.92元,也難怪股價會跌超過六成。

2. ROE

過去15%以上的高ROE算是很好的表現,而近幾年只剩下11%~13%左右,ROE降低主要是因為股東權益提升但淨利卻降低,白話說就是股東的錢投入變多了,但創造出來的獲利卻不增反減,所以ROE就沒辦法維持過去15%以上的水準。

所以該探討的是為什麼淨利沒有跟著提升?

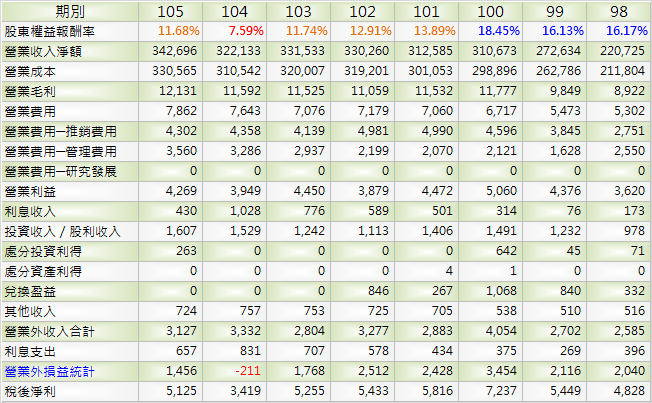

從上表中可以發現,101年的營業收入相較於99年成長了近15%,如果101年的稅後淨利5816百萬也跟著成長15%的話,那麼101該年度的ROE就是16%左右,所以更可以確定營收沒有問題,問題在於中間的成本、費用支出、匯兌、投資損失等問題上。

*上圖100年因處份投資利得,所以ROE暴增,不利判讀,所以以99年、101年相互比較。

營收成長15%,上圖中99年與101年在費用的部份就明顯的不一樣,所以造成101年的營業利益只成長了2.2%,而105年的營業利用為4269百萬,雖然比起104年成長不少,但離99年的4376百萬還是差了一點,但別忘了,99年的股價是63~82元,目前股價是約35元喔。

3. 負債狀況

連同106.1Q的資料,目前已無長期負債,而在流動負債的部份105年較104年減少了約8%,主要是在短期借款有進行償還,這個財報中也有所說明。

4. 投資狀況

從上表中可以發現,在營業外損益的部份,在102年以前每年都有20億以上收入,但近幾年不但是下滑,104年甚至出現負值,而從營業外的支出來看,最大的影響就是在兌換損失,查閱財報也有說明是因為當年度人民幣大幅貶值所造成的(如下圖),104年損失約24.2億,105年匯損約為7億。

而從最新一季的季報中也可以看到目前匯損的部份是持續進行中,106.1Q 還有1.4億元的匯損,如果匯損持續,那麼ROE將難以回升,股價短期內也很難有所反應。

5. 其它財務比率

目前毛利率約在3.5%上下,主要還是差在淨利,也就是成本費用的問題,再來就是匯損的風險,這兩個主要的因素若能慢慢排除,那麼股價回升至4.50元也不是不可能的事。

6.本益比

觀察過去的本益比,從低本益比中取一個合理值,做為合理價估算的基準,由上面八年的最低本益比約9~17,扣除最低及最高,範圍約落在11-13,取12倍為合理值。

7. 合理價計算

從近幾年、近幾季的財務資料來推算,目前合理的ROE約為11.5%,合理的PER為12,計算出來的預估EPS為2.82元,合理價格為33.9元。

以上資料僅供參考,不具任何投資建議,投資人勿單純以估價資料做為買進依據。

8. 總結

聯強目前股價低迷,主要因素如上述所提,「成本、匯損」,一個可透過人為的費用控制來改善,但一個則是匯率問題,因此保守的投資人可以觀察每季度的匯損狀況來決定投資與否,當然,一旦匯損改善,股價反應的速度也會相當快喔。

雖然股價下跌,財務資料雖然是落後資訊,但仍具有很高的參考價值,除了解讀股價下跌的真相之外,最重要的就是利用這些資料來判斷目前是否具有買進價值,價值投資就是利用這些營運資料,將這些數字、風險來推算出合理買進的區間,一旦這些不利因素消除,股價勢必會有所回升,並反應出公司原有的價值與價格。

從財報來找出已知、未知的風險,並推算出具參考價值的買進價,這樣的投資方式會比較適合一般的投資大眾,,進可攻、退可守,也就是上漲賺價差,下跌買進兼領股息,而且若有做好收入風險分散,打算跟跟鎬瑋一樣,把被動收入打造為三種收入方向,那麼個股投資所佔的比重大概是個人總資產的10%~20%,持續保有資產成長與現金流的優點

9. 個股財報下載

首圖來源:Wikimedia Commons

財報資料製作:詹鎬瑋