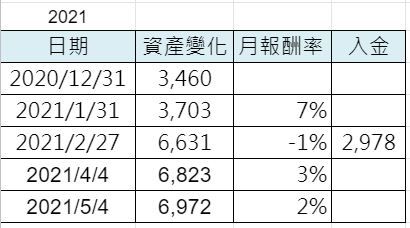

在四月份的最後幾天,Firstrade美股資產配置的交易,我做了點變動,我覺得大家都說存股不用管時間點,就是買入並持有就對了,把時間拉長,讓複利成長,最後總是會獲利,雖然這也是我想做的事,不過,我想想這個隨便買,不要賣的策略,並不合適現在的我。

安全邊際

原因是每個人買入的時間點並不一樣,有人是在十年前就開始買入並持有,有人是現在才開始買入存股,不說個股,單純討論指數ETF的買入成本也就差異很大,也就是說現在我買入的安全邊際很差。

由於目前全世界的股票價格都在高檔,就算你現在開始很認真的存股,你付出的成本也比別人高出很多,你得到的殖利率會比別人低很多,更不用說你帳面上的盈虧波動會比別人高很多,這三高應該會讓你頭昏目眩,而且一但有什麼風吹草動,心理所要承擔的壓力不小,難保你的策略可以持續的做下去,反而,壞了一個讓時間做你朋友的機會。所以,就這麼放棄嗎?

買低賣高

不是的,我的想法是買低賣高,話說所有的遊戲規則不都是如此,巴菲特不就都是在低檔買入,然後,持有很久,那為什麼我們存股可以不用買在低點呢?

我相信人類經濟長期來看還是呈現一個上升的軌道,這是樂觀的,但是這一路上偶而還是會出現像2008年這樣的系統性下跌風險,這是必然的,而且,這種突然之間的爆跌,未來可能出現的更為頻繁,其實是有機會買在相對低點的。

所以,該怎麼做呢?

這是我自己的想法與做法,並不一定適合誰,也許會錯的很離譜,但我知道我會從中學到經驗,我們都知道投資需要做資產配置,其中股債的比例,一般簡單一點就用年齡來做配置,但其實用年齡來配置我也覺得有點不妥,大家說年青時有比較大的容錯機率,輸了還可以拚回來,股票風險資產的配置比例可以提高,債券避險資產比例可以降低,但是誰說年紀大一點的就得配置多一點的債券避險資產,少一點股票風險資產呢?

我的想法是如果這個資產配置的設計,將來還可以繼續留給兒女,是不是可以繼續配置多一點報酬的股票風險資產呢?值得思考。

總之,這是我現在的簡單做法,買低賣高。

我讓自己拒絕股票驚驚漲的誘惑,從而買入跌跌不休的債券,因為攤開線圖來看,現在的股票不管是價值股,成長股,還是不知名的小股,全部都雞犬升天了,不是創新高,就是在創新高的路上,你怎麼下的了手呢?

資產配置

而且就算是好的公司,好的股票,在不對的價格買入,也不會是一筆好的投資,因此,我決定調整目前我的資產配置,在資金池尚未變大之前,把大部分資產投入債券的配置,反正,債券避險資產本來也就會配置一定比例,現在不過是提早把未來將配置的比例先配置好罷了,只要下次的新資金到位時,再配置在抵擋的股票資產就好了。

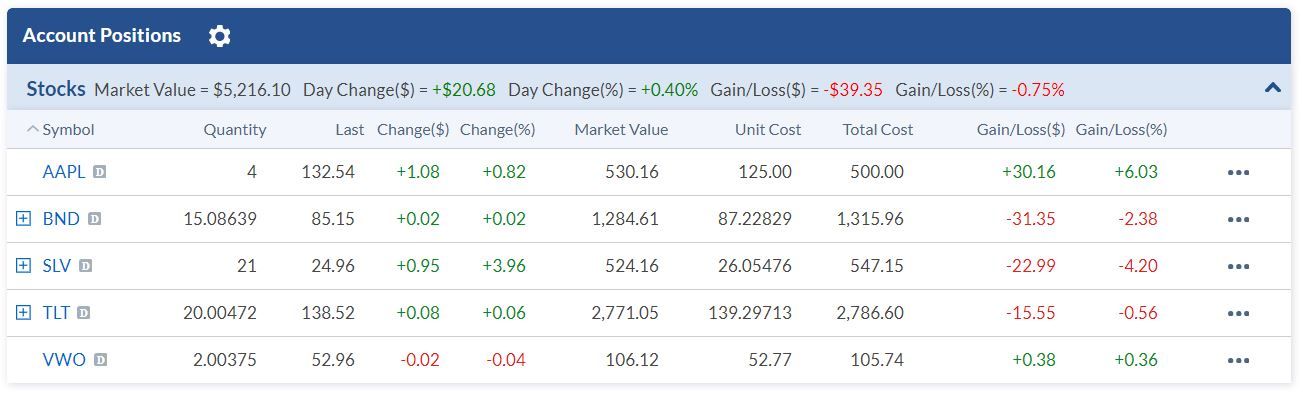

於是,四月底開始,我將股票逐步出脫,轉向購入TLT ETF,我的想法是圍繞在我要怎麼做才可以在這市場上待很久,我要怎麼做才能穩定的從市場得到報酬?

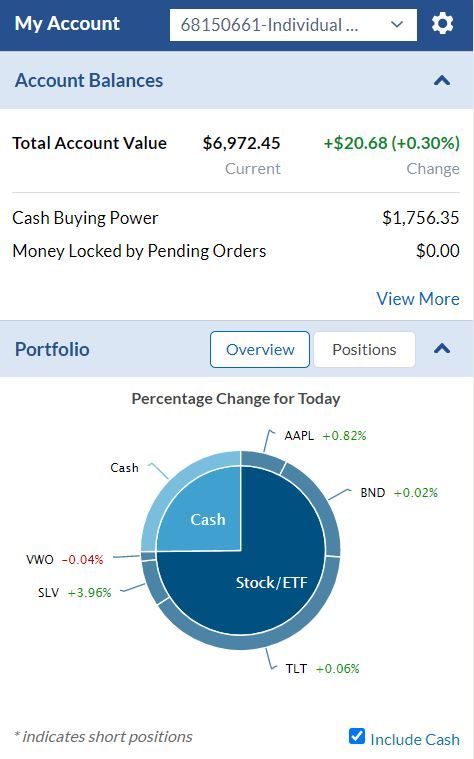

以下是我為了可以睡好覺,不再偏頭痛,所做的資產配置:

(1)配置40%債券ETF,不求高報酬,只為了可以在這市場上存活。

(2)配置40%股票指數型ETF,不求高報酬,只為了可以跟上市場的腳步。

(3)配置20%股票,可以追求高報酬,為了增加自己財務自由的機會。

我知道,這絕對不是一個完美的方程式,也許,會遠遠的落後於大家的績效,會掉隊很遠,但我相信,這一路上,沒有奇蹟,只有自己對自己負責,帶上自己的信心,告訴自己,我無論如何都需要往那個方向而前進。

延伸閱讀:

1.簡單事重覆做,如何使用一條均線來避開股市災難?

2.為甚麼經濟好轉,股市卻下跌 ? 切記永遠不要跟FED作對。

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。