美股在連跌好幾週之後 (八週?九週?)終於迎來一波反彈,上週 S&P 500 漲了 6%,這是回升的開始?還是死貓跳,接著繼續往下崩?我們只能繼續看下去 (我個人認為是回升的開始) 而幣圈終於跟上反彈的步調,兩天上漲了將近 10%,霎時間「牛回速歸」的呼聲不絕於耳 (我對幣圈比較沒有”感覺”,只能繼續觀望)。

今天想聊一個從去年底開始就被所有人關心的話題,通貨膨脹。

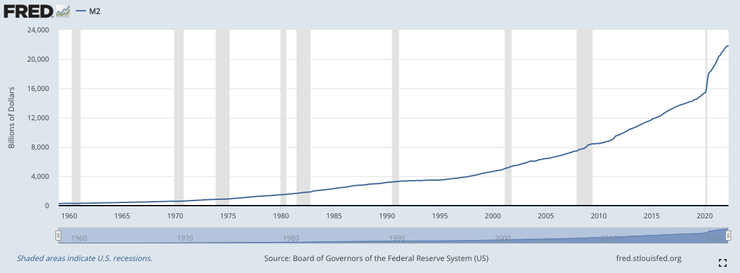

通貨膨脹 (inflation),本意是貨幣流通數量增加,但也指整體物價水準持續上漲,人們購買力下降的經濟現象。簡單的說,去年 100 元能吃一碗牛肉麵,今年要 110 元才吃得到,就是通脹。去年底開始被投資人關心的通貨膨脹,其實是來自於 2020 年美國聯準會無限制印鈔跟購買美債的結果,從下圖可以看到美元的 M2 貨幣供給額統計:2020 年之前雖然持續增長,但卻是緩步上升,可是一場疫情讓 M2 從 15.5 暴增到現在的 21.7 trillion,增幅是 14%,在其他條件都不變的情況下,我們可以粗暴地理解為資產價值都同步上漲了 14% (所以過去兩年你看到股市跟加密貨幣狂飆)。

不過,大量流通的美元是遠因,真正的導火線卻是疫情造成的供應鏈斷鏈所致,去年開始的塞港、碼碼頭工人染疫、貨運司機不足等等因素,各種民生必需品供應不及,在物品有限的狀況下只能加價購,造成物價飛漲 (同樣的狀況也發生在勞動力的搶奪上,造成薪資上漲)。從下圖可以看到,去年開始通膨升溫,從 2% 開始上漲到 4~5%,今年更一舉突破 8%,是四十年來之最。

我該擔心通膨嗎?

我先給出我自己的答案,八成不用擔心,只有兩成需要擔心。

通膨是一個相對的數字,今年三月份的通膨是以去年三月份的數字做為比較的基礎,在今年大幅上漲的情況下,基數被墊高了,所以明年同時期的通膨數字有很大的機率會往下調整。舉例來說,去年一碗牛肉麵賣 100 元,今年因為各種原因要漲價,(原物料上漲、房租上漲、水電上漲、員工薪資上漲、老闆心情不美麗想要調漲…),最後漲到 110 元,代表牛肉麵的通膨是 10%。明年即使要再漲十元,通膨也不是 10%,而是 9%(120/110-1 = 9%),更何況你要連續兩年都漲十元,客戶可能都流失了,所以明年有很大的機率不調漲。不過,往下調整不代表物價會回到原點,就像調漲到 110 元的牛肉麵,幾乎沒有可能再回到 100 元,不然就變成通貨緊縮了。

再來,通貨膨脹與物價調漲看的是一籃子的商品與服務。我們感受到萬物皆漲,其實是一種”選擇性注意” (或稱為視網膜效應或孕婦效應),好似街口的牛肉麵漲價了,菜市場的蔬菜漲價了,麵包店的麵包也漲價了… 但我們不會特別去注意那些沒有漲價的東西,例如麥香紅茶數十年來都只賣 10 元;巷口的百元剪髮還是 100 元;3C 產品的效能愈來愈好但價格不僅沒有愈來愈高,反而還略微下降… 當然,我知道通膨在過去的一年成長很快,不容忽視,我只是想強調,通膨不會漲上天,而且,身為投資人真的不需要特別去擔心。再看看上面那張美國通貨膨脹圖,在三月創下 8.x% 的高點之後,四月已經開始出現下滑,雖然不會很快回到 2% 的低點,但是已經在可接受的範圍內。

對投資而言,通膨是好還是壞?

如果你是貸款方,例如借錢買房,或者借錢投資,通膨是一件好事,因為你要償還的金額是固定的(如果貸款利率不變),在物價上漲,錢相對貶值的情況下,你實際上需要還的”價值”是愈來愈少的。例如,二十年前借錢來買房,每個月可能要還三萬元,但是現在的三萬元的購買力已經比不上二十年前,相對來說,你的債務負擔會愈來愈輕。這也是國家在發債的同時,會傾向讓貨幣眨值,這樣需要付出的代會愈來愈少。

如果你是股票投資者,你手上的股票代表的是公司的所有權,在通貨膨脹的年代,大部分的公司可以把物價上漲(例如原物料上漲,或是工資上漲)的壓力逐漸轉移到消費者上,長期來看,通膨對股票投資者是中立的。

但是,如果你持有的是現金,或是沒辦法隨著通膨調整的資產,例如固定配息的債券(這時你就是借款方,對貸款方有好處的通膨,對你就是不好),通貨膨脹會逐漸吃掉你的資產,如果時間拉長來看,通膨更是致命的打擊。舉個例子來說,三十年前我只需要花 10 元就可以買一個菠蘿麵包,三十年後同樣的東西變成了 30 元,換算下來,每年的通貨膨脹只有 3.7%,但如果你的資產無法隨著通膨成長,價值就會變成原有的三分之一;所以看似安全的資產,長期來看反而非常危險。

結論

文章一開始提到的八成不用擔心,只有兩成需要擔心,代表的是大多數投資人持有的是股票,而非債券;而還在付房貸的上班族更應該慶幸通貨膨脹會減輕債務的壓力,只不過很多人不會這麼想,若再考慮變動型利率,在利率逐漸上升的 2022 年,搞不好負擔會加重。

總之,通膨對股市的影響並不大,反倒是逐漸上升的利率或是可能到來的經濟衰退,才是投資人需要擔心的重點。