文章重點整理

1. 什麼是REITs

2. 與投資實體房地產的比較

3. 美股常見的REITs

4. REITs是不是投資房地產最好的工具

歡迎追蹤Facebook粉絲團以獲得更即時的資訊通知。

https://www.facebook.com/frankuslife,

REITs (Real Estate Investment Trust 不動產投資信託)

顧名思義是以不動產為主要投資標的的工具,其收益主要來自於租金以及產業。提供投資人以集資的模式投資各式各樣的房地產,例如:銀行、旅館、辦公大樓等等,收取租金以及售出的價差收入,也因此股息配發比例(Dividend)也比大部分股票還高。房地產是許多人用來抗通膨的資產配置之一,因為房租通常會隨著通膨而穩定上升且大於通膨,因此margin並不會因為長期通膨而持續下降。雖然還是要承擔房地產價差的風險,但是透過ETF的分散區域/地產類型投資,長期而言還是有接近S&P 500的年化報酬率。配息率在台灣通常是大家在意的指標,許多人總是希望配息率越高越好增加現金流,但在美股因為稅率考量配息率則是越低越好(外國投資人固定30%的股息稅),專注在整體資產的年化報酬率才是最重要的事。

與投資實體房地產的比較

聽許多人說過與其投資REITs不如直接投資實體房地產報酬會更加的豐碩,其實這是站在錯誤起跑點的比較。最巨大的差別是實體房地產實際上是你向銀行申請了很大一部分的貸款,而那些提出這個觀點的人卻以沒有融資的情況下用REITs的報酬來比較,基本上這種對比是毫無意義的,畢竟槓桿大小是完全不一樣的。如果將一間房子看作一個公司,當你買房子時相當於你用自付額+融資(銀行貸款)買了這間公司的股票,且自付額會因為在每個月還貸款時不斷上升,因此承擔相對較大的系統風險,因此如果區域發展大於平均值時自然能獲得比REITs更好的報酬。如果自己評估無法預測投資的房產是否會像台北信義區一樣在接下來的幾十年內取得超過平均的報酬,且不想承擔過高的槓桿,那投資REITs ETF會是踏入房地產投資一個不錯的選擇。

舉例說明:過去15年投資VNQ(Vangard Real Estate ETF),在Interactive Broker(IB)放1000萬台幣等值的美金(200萬現金+800萬融資,15年利息約為366萬台幣),最後的資產總值扣除利息以及融資金額後約為2050萬,扣且大部分的資本利得是不需要交稅的只要分批匯回台灣,年化報酬率約為17%。假使換成買實體房產,自付額每個月會根據你的房貸有所增加,再加上房租收入以及扣除日常性支出(房產稅,管理費等等),最後能像VNQ一樣達到年化報酬17%的區域,就我印象應該也沒有多少(收集不到20年前的數據,如果有讀者有歡迎提供),因此我認為投資REITs長期的潛力是不輸實體房地產且更有彈性的,當然有個問題是你可能無法融資到這麼高的金額,那就要根據自己的信用等級重新估算報酬率。美股常見的REITs ETF

Vanguard Real Estate ETF (VNQ)

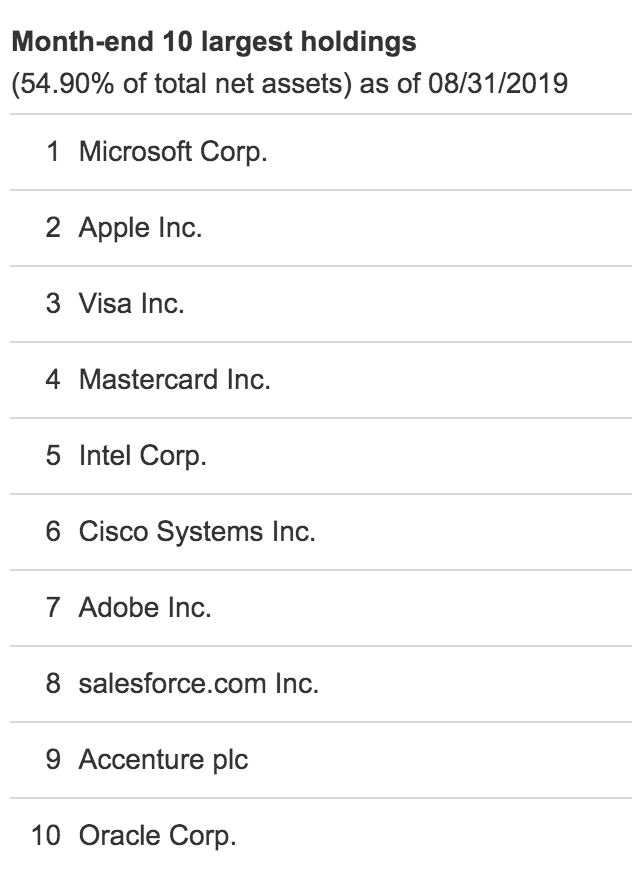

這是由大家最常見的先鋒基金管理公司推出來的REIT ETF,相信大部分人都不陌生,這家公司最著名的就是極低的管理費(0.12%)。追蹤的是MSCI US REITs Index,因此所對應到的資產都是美國境內的資產管理公司,例如:American Tower(AMT),Prologis(PLD)等等。

持有股票數量:185

管理費:0.12%

淨資產:69.9 b

P/E:34.6x

2019 配息率(Dividend Yield):3.48%

過去10年年化報酬率:11.97%

Schwab U.S REIT ETF (SCHH)

這是由嘉信證卷(Schwab)推出的REIT ETF,最近因為嘉信證卷才將手續費將成免費而被大眾所認識,管理費相對於VNQ更為低廉 (0.07%)。追蹤的是Down Jones US Select REIT Index,還是有部分投資非在這個Index裡面的標的,但是跟VNQ一樣都是美國境內的,不過整體淨資產只有VNQ的8%左右而已。

持有股票數量:108

管理費:0.07%

淨資產:5.98 b

P/E:31.9x

2019 配息率(Dividend Yield):4.94%

過去8年年化報酬率:13.61% (VNQ:13.69%)

iShares US Real Estate ETF (IYR)

如果有再投資AOA的投資人相信對iShares這間公司相當熟悉,可惜的是管理費相對於前兩家高出了許多(0.42%),追蹤的是Down Jones US Real Estate Index,跟前面兩個一樣都是美國境內的。

持有股票數量:114

管理費:0.42%

淨資產:4.65 b

P/E:31.4

2019 配息率(Dividend Yield):3.13%

過去10年年化報酬率:11.44% (VNQ:11.97%)

前面是目前美股淨資產最大且投資美國國內的三個REIT ETF,從上面數據上來說年化報酬率其實相差不大,但既然資產總額最大的績效也是最好的,當然就直接選擇VNQ當作美國房地產投資的配置了。

Vanguard Global ex-U.S. Real Estate ETF (VNQI)

最後來談談VNQI (VNQ + International,是不是很好理解XD),顧名思義就是投資非美國的房地產,一樣沿襲Vanguard低管理費(0.12%)的傳統,追蹤S&P Global ex-US Property Index(超過30個國家的房地產管理公司)。長期績效大輸標的為美國國內房地產的REIT ETF,因此建議還是配置VNQ即可。

持有股票數量:690

管理費:0.42%

淨資產:6.9 b

P/E:11.3

2019 配息率(Dividend Yield):3.13%

過去9年年化報酬率:5.95% (VNQ:10.27%)

REITs是不是投資房地產最好的工具

如果自備額不足或者工作已穩定且尚未擁有自住的房屋時,我還是會推薦先入手一間自住的房產,因為光是自己在住就已經解決了找租客以及管理的成本,當然需要承擔的風險就是,你久居的地點是不是有發展的可能性。當有了第一間房子且有多餘的資金可作投資後,如果還想繼續投資房地產我會建議以REITs為主力,即使你是在業界的人要長期擊敗REITs是很困難的一件事,投資REITs你不需要承擔太大的風險(貸款,找房客,管理,硬體支出等等),雖然風險跟報酬成正比但我個人寧可做好資產配置承受較低風險,享受複利帶來的成果一樣能達成財富自由。