美債息倒掛逾40年最慘 「鮑爾衰退」來了!

近日 2月美股跌市,不多不少都因為美國政府債息 yield 狂升,比起年初一月低位升了一大段距離,直逼上年高位,去到 ~3.9%左右。不過昨晚 10年yield 又跌返少少,股市又有正數。

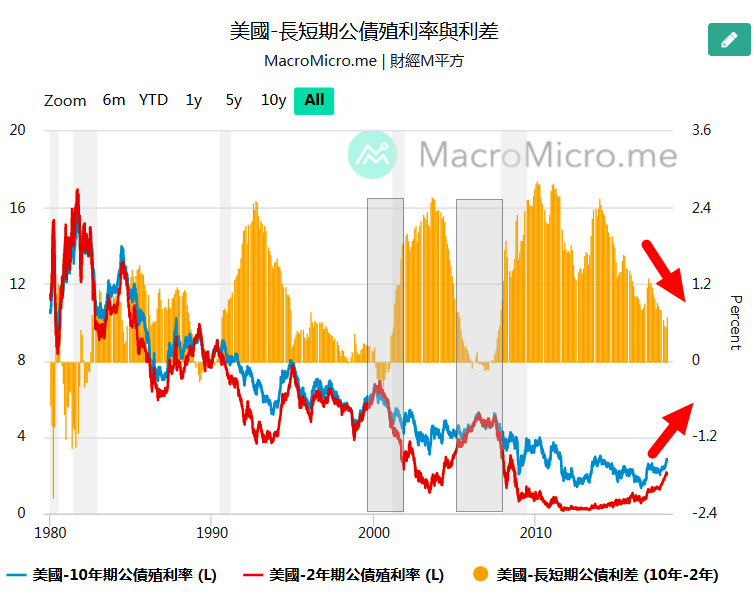

不過今集主題其實講債息倒掛,其實自從上年 7月開始已經倒掛到現在,你覺得對股票市場影響如何? 數一數時間,原來大家都在無間地獄活了這麼久了。先假設大家都知道什麼叫做 “債息倒掛”,不清楚的可以 google一下,或者考古睇小弟早期的 post 也可以,link在 comment。

Tldr: 睇開細佬風格都知道,我這樣寫的話,其實 “債息倒掛” 沒有什麼太特別,今次不用太擔心。

快講背景: 為什麼 倒掛 = 經濟將會衰退 ?

最基本基本來說,未來的 政府債券 (10年) yield 如果竟然比短期 yield (2年) 還要低的時候,市場預言 未來經濟將會不好衰退,美聯儲 要減息救經濟。其實就是這樣。

今次不用太擔心的原因 (出面正常大行,ft wsj etc. 主流意見),就是大家都認為今次其實是正常合理反映情況。

上年 2022 fed 主動加息加得快加得急,短期 yield 當然會上升抽升。未來 yield 升得比較少,導致 yield curve 倒掛出現 反映了: 大家都認為 經濟應該會回復正常 (大佬 10年時間咁長),未來通脹應該會解決,高息環境不會持續 “太長” 。你見現在正常財經其實都不太重點關注這個問題。

債息倒掛某程度上對現在其實係件好事。試下現在 10年 yield 今星期突然抽上去 7%,債息倒掛這個 “問題” 立刻解決,各種資產市場立刻熊市,你買股票會不會再大叫好痛,叫得再大力點。

債息倒掛起碼都反映了 高息環境應該不會持續 10年這麼長吧,應該都回復正常了? 現在純粹理性反映預期。缺點當然就是 我們都要承受一個比較高的短期利率~

“債息倒掛” 會不會解決不了,搞唔掂出鑊?

以歷史來看,以正常情況常識來看的話,其實最終 “問題” 一定會解決。例如正常情況下,你向銀行借錢借貸,越長時間借款,就會越高利息。你借錢借 5年的利息 一定高過 你借 2星期的利息。

正常情況下,時間越長,對債主風險越高。所以債息倒掛先叫做 “幾十年一次” 的事件。現在債息倒掛就如上述解釋所講出。細佬估計倒掛情況起碼持續到 fed 停止加息為止,甚至開始減息先會變化。

近期倒掛好像愈嚟愈嚴重? 其實只是反映了現實和預期的偏差,不等於 “倒掛” 不會解決不了。強勁的就業市場,美國經濟數據不太差 (衰退?),大家都開始估計加息終點會比較高,高息率維持比較長,再令到未來和短期的 yield 分別更加大,就這樣而己。

標題就係 clickbait 來的,與內文冇什麼大關係,Google見到照抄。對於 “債息倒掛”這個課題 細佬一早寫過,link 在 comment。多謝你睇到這裏。

Rikas//