2018年12月3 日,美公債5年期與3年期之殖利率曲線出現「倒掛」,創下自2008年金融海嘯以來首見。

美債殖利率曲線「倒掛」定義?

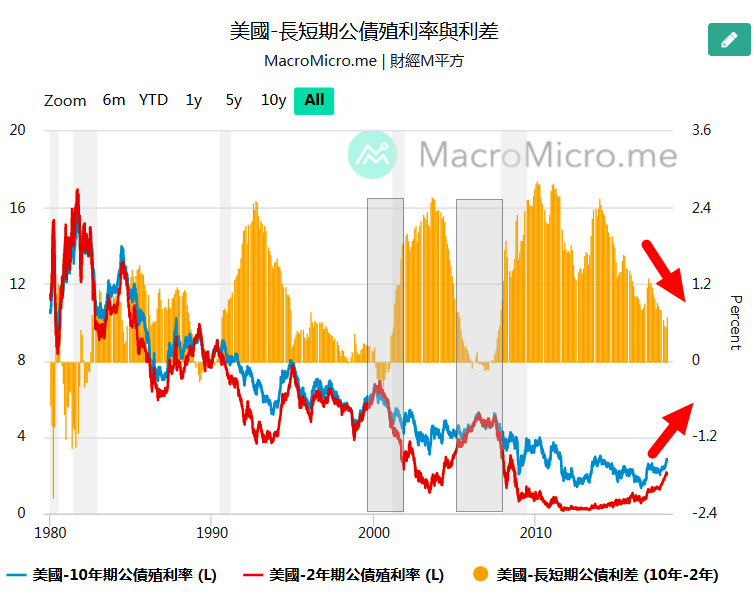

美債殖利率曲線「倒掛」,意指在美債殖利率曲線上的長天期債券殖利率減去短天期殖利率,相減之後的利差為負值,稱之為倒掛,經濟學家多解讀此現象為市場對未來的經濟前景,看法是趨向保守。金融界最常使用的指標為十年期與兩年期的公債利率差。

美十年期公債利率-美兩年期公債利率=殖利率利差

正常情況下,短天期的公債利率會低於長天期的公債利率,為什麼?今天如果投資人有一筆錢,相同利率條件的十年期與兩年期公債投資產品,你會選擇哪一種?當然是時間越短越好,才能盡速把資金抽回來,是吧! 因此發行公債的政府為了吸引投資人將錢投入到長天期的公債,得將長天期的風險貼水利率提高,這樣才能對投資人擁有吸引力。所以一般狀況下,長天期的利率總是高於短天期的利率,也就是利差是正的。

當美債殖利率出現「倒掛」

當短天期的利率大於長天期的公債利率代表什麼樣的狀況(殖利率曲線倒掛)?表示長天期的公債利率低於短天期公債的利率、資金流往長天期的公債。但投資人不是寧願把資金放在短期內以盡快抽回資金為優先嗎?為什麼現在會把資金放在需要更久的時間才能拿回本金的資產上?

金融市場上的大型機構法人、政府退休基金,比起一般投資人「提前」察覺到景氣可能衰退的跡象,未來的金融市場變動將會變大,因此把資產部位逐漸轉往長天期公債上面,鎖住更長年期的公債利率,來達到一定程度的避險需求。(長天期公債價格變動以長期需求為主;而短天期公債變動以市場短期利率為主)

五年期與三年期的利差不是慣用的指標

12月3 日出現的美債5年期與3年期利差曲線「倒掛」,意味著債券市場並不看好未來的美國景氣表現及通膨預期。

但是5年期、3年期利差並不是一般常用的殖利率曲線指標,

10年期與 2 年期殖利率的利差是一般投資界慣用的「經濟衰退」觀測風向球。另外10年期與3個月的公債利率曲線也被當成領先指標之一。

值得注意的是,事實上無論是5年期、3年期利差,亦或是10年期與2年期利差,「殖利率曲線斜率」皆是有正相關之相關度,雖然目前10年期與2年期的利差尚未倒掛,但估計距離倒掛的時間點,也是越來越近囉。

殖利率曲線倒掛必須知道的事

1.當出現美國長短期公債負殖利率(10y-2y)的時候,以歷史經驗來說,可以確定的是將會出現經濟衰退,而且資本市場也會有大修正。但要注意的是股市與經濟並不完全同步,通常是股市領先經濟面。

2.因此,可以說負殖利率曲線擁有一定的經濟衰退預測能力(正相關),但是也不代表股市高點就一定會出現在負殖利率曲線之後。

例如2000年殖利率曲線倒掛在1月時出現,股市則在2月出現高點。而2006年殖利率曲線倒掛出現在8月,而股市高點仍持續上漲到了2007年的10月。整整14個月…在這14個月台股與美股分別上漲了50%與20%。

3.投資人最危險的就是把單一指標當作聖旨,因為「金融市場沒有絕對的答案,只有相對的答案。」這個指標可以提醒你景氣來到高檔區了,但你若是馬上大力作空,市場的答案可能會讓你非常失望。

投資的實質意義?

1. 2006年見到長短債殖利率曲線倒掛後出清股票,會讓你賣的太早;2000年那次,你賣的時機會差不多~

2.但不變的是,歷史經驗出現殖利率曲線倒掛後的3個月至1年時間左右,股市接下來都會出現一波相當大的跌幅。

3.從2000年與2008年的巨型空頭來看,殖利率曲線倒掛的領先幅度大約是6到15個月左右。另外倒掛維持的天數如果不長則不必太過擔憂,例如2006年美國公債市場與2017年中國公債市場皆發生過短短數天的逆殖利率曲線的現象,若維持的天數長達一兩個月以上則是巨型空頭的領先指標(Ps:歷史經驗,僅供參考)。

若這篇文章讓您有收穫或是啟發的話,歡迎留言交流! 也歡迎您小額贊助鼓勵作者,支持我持續創作 (一杯手搖飲料的金額,我也會非常開心的XD),感謝您的閱讀。