最近10年期及2年期美債殖利率曲線倒掛(10Y-2Y),而以歷史來看,倒掛後恐引起衰退並導致股市下跌,因此最近這個議題被很多媒體報導,但我們真的需要擔心嗎?以下是我的分析:

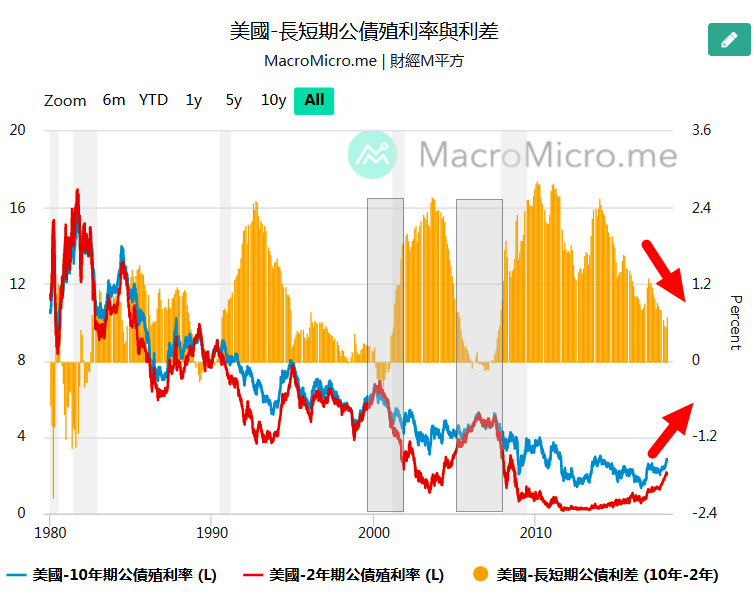

市場較常關注的美債殖利率曲線倒掛相關指標有10Y-2Y及10Y-3M,而通常愈長天期的美債殖利率,受市場預期的影響愈大,天期愈短的如3個月國庫券,則基本上趨勢與Fed Fund rate趨勢一致(圖一),因此10Y-2Y反應了較多市場預期,10Y-3M則反應聯準會實際利率升降幅度,而目前大家都知道今年聯準會將多次升息(7碼或以上),所以2年期美債殖利率已經大幅彈升,導致10Y-2Y近期出現倒掛的情形,但實際上聯準會也才在3月升一碼,因此目前10Y-3M離倒掛的情況還很遠(圖二)

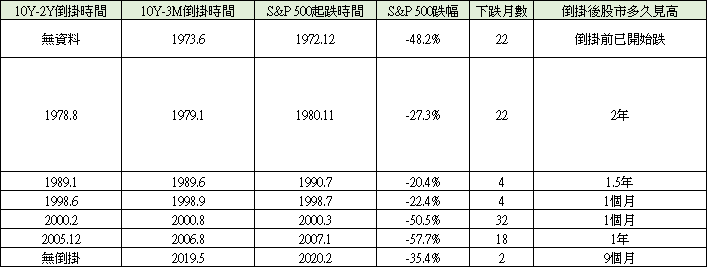

接下來回顧過去50年殖利率曲線倒掛的歷史,不算目前這次,過去50年倒掛過7次,基本上在倒掛後,隔一段時間S&P 500就見高回落,而倒掛後股市見高時間從1個月~2年不等(第一次沒找到10Y-2Y資料,指數從高點下跌時間在10Y-3M倒掛前),S&P 500從高點回檔幅度都是至少20%,但時間從1個月到2年都有,若是一看到其中一組倒掛(10Y-2Y或10Y-3M),就將部位出場或大幅減碼,可能會錯失後面還有一段的漲幅,例如:1978.8、1989.1、2005.12這三段就還有最少1年的多頭走勢(圖三)。

那要怎麼判斷這次倒掛後是馬上股市見高,還是仍有一段時間呢?首先我們知道,目前處在高通膨的環境,這其實跟1970年代很像,而1970年代經歷過兩次倒掛(圖三),第一次1973年是倒掛時S&P 500已從高點小幅修正6~7%,最後指數快腰斬,第二次1978年則是倒掛時間持續了4年(見圖四,1978下半年~1982年),但多頭卻還走了約2年至1980年底,這該怎麼解釋?

首先看到圖五,這圖在之前”美國通膨分析及對大盤的影響”出現過,該篇文章提到通膨與S&P 500本益比成反比,而且還可觀察到,似乎通膨水準愈高,當通膨在變化時,跟S&P 500本益比的負相關會愈明顯。

接著看到1973年那次,S&P 500那年盈餘年增17%,1974年盈餘也只有小幅衰退,但因通膨大幅走高讓S&P 500本益比大幅走低(圖五),因此導致S&P 500大幅修正,而1978年那次,1978~1979 S&P 500盈餘均成長,通膨那時趨勢也向上,讓本益比下修,但因盈餘成長幅度高過本益比下修,1978~1979那兩年S&P 500總報酬仍有20%,然後看到1980年,那年盈餘是年減的,但因通膨見高回落,讓本益比上升,而且光一年就有26%的報酬(圖四紅框),高過1978~1979報酬總和。

那目前10Y-2Y已經倒掛,市場可能會怎麼走?根據我之前的文章”美國通膨分析及對大盤的影響”提到,美國的CPI YOY高點應該在今年Q1,Q2很有機會回落,因此S&P 500本益比會上升,而盈餘部分,根據Yardeni Research 4月初最新揭露,市場預期S&P 500 2022、2023盈餘都將成長9-10%。另外,目前從一些大型企業的業績或展望來看,今年景氣應該還可以,代表全球電子業景氣的指標企業台積電,近期表示手機、PC和電視業務雖有看到放緩,但車用、高效能運算及物聯網等領域需求仍強勁,因此公司不太可能下修今年的營收成長目標(25~29%),再來,Tesla Q1的交車數據年增60-70%,而且還有新廠的啟用,想必今年的交車量能較2021年有顯著的成長。

綜合以上的評估,通膨快要見高回落,S&P 500整體盈餘今年應能維持成長,目前看起來,殖利率曲線倒掛的負面影響至少今年出現機率較低,後續要重點關注的,是美國2022Q1業績開始要陸續公布了,到時觀察企業對下一季甚至全年的展望,應該就可以更確定今年的情況。