譯者導讀Maple 作為一個機構級或者企業級的 DeFi 借貸平台,它如何解決過度抵押貸款的問題,如何創造一個去中心化的信貸市場,讓機構和企業更容易獲得資金,這篇文章也許可以幫助我們詳細了解 Maple 的工作原理及其代幣經濟學,進而回答這些問題。該市場仍處於早期發展階段,需要更多的研究探討與實踐。

TELab:Token Engineering Lab,一家致力於代幣經濟系統研究、設計和實踐的實驗室。關註我們的 Twitter,加入 Discord,探索 Web3 代幣工程最佳實踐。

介紹

Maple Finance 是一個去中心化的企業信貸市場,連接了加密原生機構借款方與 DeFi 存款方。該協議是當今市場上為數不多的提供非足額抵押貸款的借貸平台之一 ,這是 DeFi 真正達到主流采用所需的關鍵原語。

如今,Compound 和 Aave 等 DeFi 借貸平台提供由智能合約構建的無許可貸款。主要有以下幾點:

- 由於需要提供超額抵押品,任何人都可以在平台上借款(無許可、民主化訪問)。

- 在多變的市場環境下,超額抵押提供了資本緩沖;如果抵押品價值過低,智能合約會自動清算抵押品以保護本金。

- 超額抵押阻礙了真正的信用創造並限制了資本效率,阻礙了企業獲得信貸用於生產用途。因此,今天的鏈上借貸主要是由散戶來驅動,用於增加額外的杠桿,而且往往是投機交易。

另一方面,由於兩個關鍵挑戰,加密世界中的非足額抵押貸款一直難以被破解。挑戰之一,協議目前缺乏有效的工具,來對匿名借款方的鏈上活動進行信用風險的正確評估,因為將鏈上憑證用於非抵押貸款仍處於早期發展階段。挑戰之二,非足額抵押品無法提供必要的資本緩沖來保護本金。

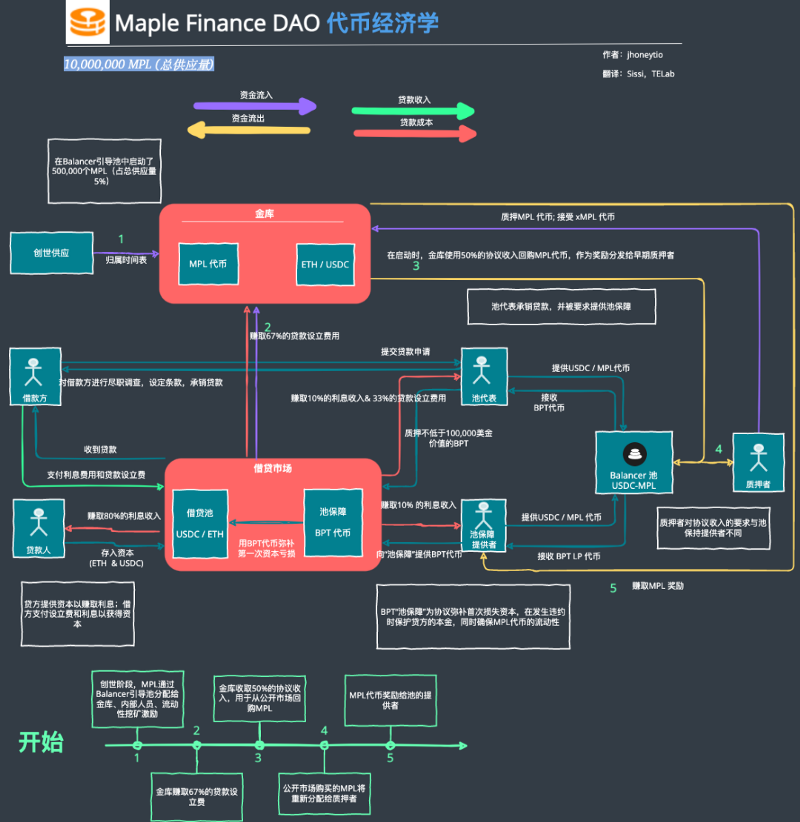

Maple Finance 通過重新引入傳統金融中的借貸模型元素來解決上述兩個關鍵問題。首先,他們聘請”池代表”作為第三方代理,向通過 KYC 且具有正現金流的業務承銷非足額抵押、許可貸款。其次,為了確保本金得到保護,他們啟用了以”池保險”形式提供保險的第三方代理。將這兩個要素通過其精心設計的代幣經濟學模型聯系在一起,促進了借貸飛輪,迄今為止,Maple 已發放了 15 億美元的貸款。

代幣經濟學

本質上,Maple 的商業模式無異於傳統金融領域的運作方式。收入由利息和貸款設立費用組成,而主要成本包括資金成本、承銷費用和保險費(不常有)。同時,Maple 通過其原生代幣$MPL 的實用性和機制設計,將自己與常規借貸協議完全區分開來。$MPL 的例子說明如果代幣應用得當,可以幫助增強穩固的商業模式。

貸款方

貸款方或存款方可以進入民間信貸市場,由於在非足額抵押貸款時所承擔的風險,而賺取更高的利息。

借款方

借款方需通過 KYC 、且具有正現金流業務。目前包括了 Delta 中性做市商或 CeFi 平台,儘管 Maple 還計劃擴展到新的垂直領域,包括加密挖礦和金融科技公司。借款方需要支付貸款設立費和利息費。未來,質押或鎖定其 $MPL 的借款方也將從借款成本中獲得返利。

池代表 (承銷商)

池代表是具有信貸承銷專業知識的職業經理人。他們負責整個承銷流程,對借款方進行 KYC,評估他們的信用風險,並協商貸款條件。作為回報,他們將獲得一部分利息收入和貸款設立費。鑒於池代表在承銷貸款中不直接使用自己的資金,他們需要通過成為”池保險”提供者來承擔部分承銷風險。這有助於池代表、協議和所有其他市場參與者的利益保持一致。

池保障提供者(保險)

池保障提供者是為貸款池提供保險的第三方代理。他們將 50/50 的 USDC/MPL 代幣對存入 Balancer 池以提供資本緩沖。這些 BPT(Balancer Pool Tokens)在發生貸款違約事件時,成為第一損失抵押品,保護儲戶免於本金損失,同時確保交易對有足夠的流動性。在 Maple 的新提案中,未來池保障提供者也可以以 xMPL 的形式進行單幣質押以提供保險,減少他們遭受無常損失的風險。通過提供保險,他們賺取 10% 的利息收入(作為保險費)並獲得額外的 $MPL 獎勵。

質押者

質押者類似於股權投資者。作為質押 $MPL 的獎勵,他們可以獲得 50% 的協議收入且獎勵以 $MPL 的形式發放。在 22 年第二季度,質押者獲得的年化收益為 3.76%(以 $MPL 計價)。

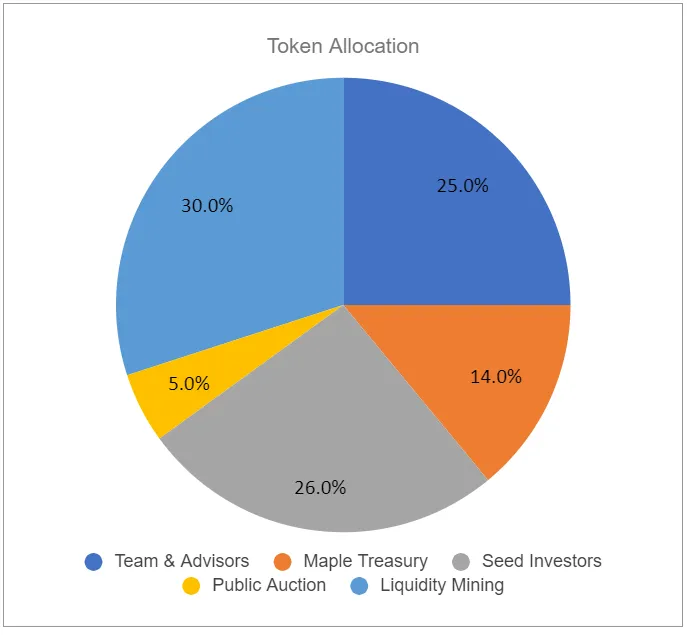

分發和解鎖

Maple 協議的總固定供應量為 1000 萬枚 $MPL。代幣首次鑄造於 2021 年 4 月 28 日,供應分配如下圖所示。

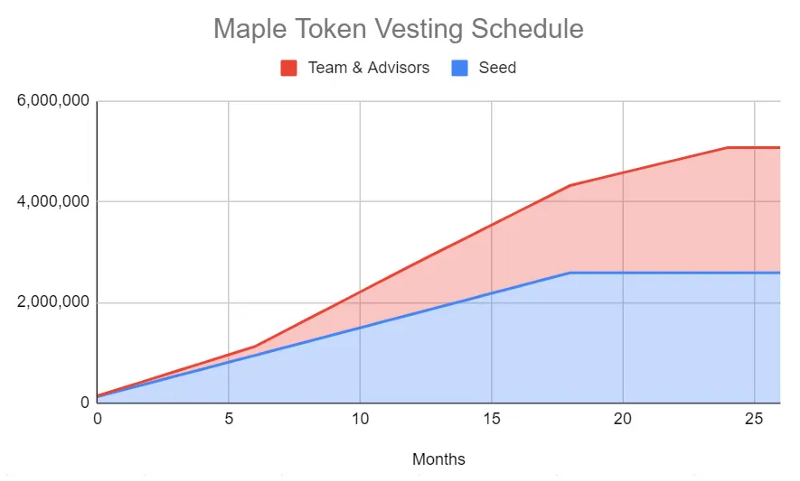

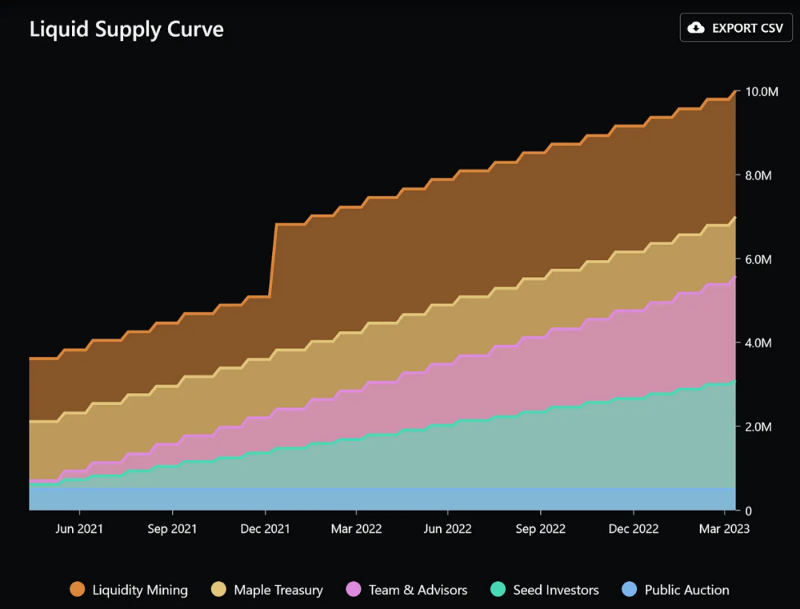

公開拍賣是通過 Balancer 流動性引導池 (LBP) 完成的,該池在 1080 名參與者中籌集了 1030 萬美元。內部人員和投資者持有的代幣自首次鑄造日起,1 至 2 年內逐步解鎖,如下面的歸屬時間表所示。

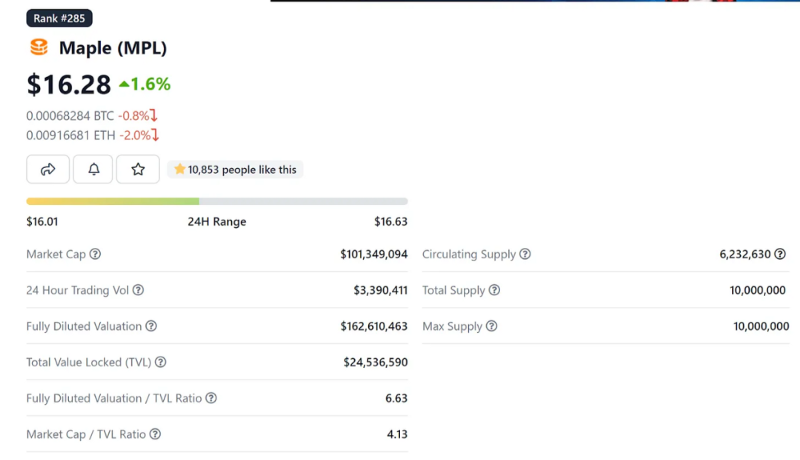

需要特別註意的是,私人投資者可以按折扣價購買代幣,這可能會導致持續的拋售壓力,直到這些代幣完成其歸屬計劃。在撰寫本文時(2022 年 8 月 8 日),Maple Finance 的流通供應量已達到其完全稀釋價值的 69% 左右,表明其釋放生命周期相對成熟。換句話說,對代幣的需求只需要再增加 31% 即可吸收進入市場的額外供應。

價值創造和價值捕獲

Maple 的價值創造很簡單。首先,它們為存款方和保險方提供進入民間信貸市場的機會,在那裏他們能夠獲得更高的收益。

更重要的是,它們通過向企業提供非足額抵押的貸款以擴大營運資金,從而提供真正的信用創造,同時為可能無法從傳統銀行和專業金融貸方處獲得資金的企業提供準入。

目前,最接近於 Maple 的競爭對手是 GoldFinch 和 TrueFi,它們采用不同的機制,專註於單獨的借貸垂直領域。鑒於全球商業借貸市場的規模(大約 8 萬億美元),所有協議都有足夠的發展空間,特別是有額外的未開發的借款人市場,他們沒有機會接觸到這些貸款人。

需求驅動

$MPL 不僅在多個利益相關者間流轉,而且有多項實際用途。這些都有助於產生對代幣本身的需求,以不同程度的有效性從協議中獲取價值。具體展開如下:

治理:對金庫的間接控制

用戶獲得決定預算決策和建議的權力。這對於 DeFi 協議尤其重要,因為它們需要適當的治理來控制和分配其龐大的金庫余額。

質押:從公開市場回購中獲得 $MPL 獎勵

鎖定其 $MPL 的投資人可以從公開市場回購的 $MPL 獎勵中獲得該協議 50% 的收入。雖然這為代幣提供了自然的購買壓力,但它完全依賴於鎖定其資金以獲取收益的雇傭質押者。然而,這種收益的質量是值得懷疑的 — — 質押者沒有獲得穩定幣或主流幣(ETH)的獎勵,而是更多的原生代幣。在熊市中,隨著 $MPL 價格下跌,質押收益率的吸引力會大大降低,而隨著質押者反過來出售他們的代幣(質押沒有鎖定期),這種情況會進一步加速。截至撰寫本文時,質押的 $MPL 占總流通供應量的 39.3%。

池保障:賺取保險費(利息收入的 10%)

所有池代表都必須以 $MPL 的形式提供池保險,隨著更多池代表加入平台,這會產生對代幣的經常性需求。此外,購買 $MPL 作為資金池保險的第三方代理將獲得 Maple 10% 的利息收入(他們的保險費)。這是 $MPL 更強勁的需求驅動因素之一,因為 $MPL 持有者以非 $MPL 利息獎勵的形式獲得了明確的價值增值。相反,如果發生貸款違約,出售 BPT 以彌補貸款損失可能會對 $MPL 的價格產生很大的負面影響。

借款返利

最後,Maple Finance 提議向質押 $MPL 的借款人提供返利。雖然這些返利構成的結構尚未公布,但它們可能會形成 $MPL 的另一個強勁的需求動力。

結束語

不可否認,Maple 的代幣經濟學比其他 DeFi 協議更復雜。由於涉及大量的利益相關者,需要仔細考慮如何使用 $MPL 來激勵為協議增加價值的活動。

還需要進一步考慮 Maple 可以繼續支付多長時間的代幣作為獎勵, 特別是對於那些不受鎖定期約束的質押者,如果 $MPL 獎勵開始下降,他們就沒有動力繼續質押代幣了。

原文:Tokenomics 101: Maple Finance

譯者:Sissi, TELab

TELab: 本文內容僅供學習研究參考,並不構成任何廣告銷售或投資建議。投資者據此操

作,風險自擔。轉載/內容合作/尋求報道,請聯系 TELab 授權並註明出處。

Twitter / Discord / Mirror / Medium / Matters / Vocus