⭐️焦點:

- 美國升息2碼、首次提到通膨緩解,基準利率可能保持5%以下,符合市場預期進入升息尾聲可能性。

- 美國公布12月ISM製造業指數47.4,自前值48.4續下滑,為2020年5年以來連續3個月下滑,目前消化訂單速度放慢、客戶續消化庫存,關注加速庫存消化落底,其中進出口訂單先回升,美元走弱支撐海外收入表現,彌補國內訂單與消費力道下滑,以及行業以現有產能促使加速消化庫存以積壓訂單,因此尚未見大幅裁員計畫,由於整體新訂單續降,是否在積壓訂單與庫存去化後出現就業市場變化將是關注風險。整體在半導體、電子元件、鋼鐵製品供不應求、美國新屋市場建設多數未完工等,仍有望逐步帶動訂單與經濟活動週期回升,市場預期維持整理關注週期變化伺機佈局。

- 2/3美國公布1月服務業數據、失業率與就業人數。

⭐️技術面概況:

- 美股整體技術面約67.3%不變,約21%技術面上升,位階維持相對強勢,市場分數上升至9(0~11,5為中性),市場震盪輪動上揚、強勢股連二日小幅增加,短線脫離輪動觸頂,關注下一輪波段。

- 產業方面,單單日技術面排除能源整體上升,並以科技主要上升,個股強於市場比重以科技、原物料主要上升。個股強於標普500指數比重板塊前五名為消費、工業、原物料、地產、科技。

- 市值方面,單日整體市值表現,中小型股較為強勢並以中型股領導強勢表現,巨型股與微型股區間弱勢比較高。

- 題材方面,ETF以黃金(IAU)多頭留意壓力、 新興市場(VWO)多頭留意壓力、航空(JETS)多頭留意壓力、半導體(SMH)多頭留意壓力 、 中國(FXI)多頭留整理、高收債(HYG)多頭留意壓力 、白銀(SLV)多頭留意壓力、電動車(DRIV)多頭留意壓力。

- 近三日風險殖利率:14.033%,前日13.952%,13.951%,為2022年8月底以來於14%震盪,短線止穩支撐風險資金。

- 市場續於多頭整理區關注利率會議結果,市場震盪輪動上揚、強勢股連二日小幅增加,其中產業方面金融在重回強勢多頭後止穩、原物料重回強勢,消費股強勢表現下,短線脫離前波輪動觸頂的風險,機會方面在流動性止穩續、利率升息尾聲符合預期、物價壓力續降與製造業無產能過剩且庫存保持低檔以及房市穩健與新屋建,仍有助經濟週期關注落底支撐風險資金,然而風險方面需關注銀行提高存款利率是否進一步影響市場流動性,以及就業市場變化、儲蓄率連月提高是否續升溫,短線上機會大於風險,穩健投資以續抱、區間以調節再布局操作,或以股、債、黃金配置,積極投資者追逐風險但不放大資金部位的動態操作。

- 美債2年期殖利率下滑至4.1%、10年期殖利率3.4%,3個月期殖利率4.66%,美元指數回落100,黃金強漲至1697,美元波動率(VIX)於一年低點20震盪,獲利成長股、科技網路與軟體股仍有望吸引逢低資金。

- 美國聯準會2月升息2碼(0.5%)使基準利率上升至4.50%~4.75% 目標區間,12月失業率公布下降至3.5%,仍優於聯準會預期,並重申年內不降息,市場則關注訊息尾聲,然而目前在就業穩健、商業活動去化訂單、低庫存以及未完成建案等支撐,或逐步利率正常化、逐步往經濟軟著陸邁進,為未來衰退提供流動資金燃料,盤勢震盪整理仍有望逐步墊高,市場靜待2/3公布1月就業與失業數據。

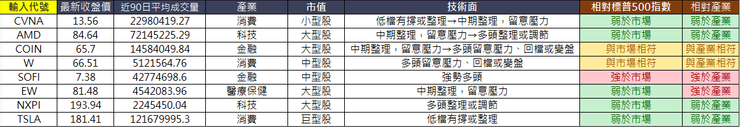

⭐️價量表現個股:CVNA、AMD、COIN、W、SOFI、EW、NXPI、TSLA等。

🧡全市值美股技術面清單下載:連結

美國升息2碼、首次提到通膨緩解,基準利率可能保持5%以下,符合市場預期進入升息尾聲可能性。

美國FED公布2月利率會議決議升息兩碼至4.50%~4.75%區間,首次提到通膨緩解,並維持「持續升息且年內不降息」立場不變,並關注增長放緩、失業率溫和上升和通脹緩慢下降的軟著陸目標,聯準會主席鮑爾表示未來“有可能”將基準利率保持在5%以下,顯示進入升息尾聲符合市場預期,並且重申年內不會降息的立場,日內市場淡化升息與維持利率訊息,主要反應在進入升息尾聲預期激勵風險資金與空頭回補。

美國公布12月ISM製造業指數47.4,自前值48.4續下滑,為2020年5年以來連續3個月下滑,目前消化訂單速度放慢、客戶續消化庫存,關注加速庫存消化落底,其中進出口訂單先回升,美元走弱支撐海外收入表現,彌補國內訂單與消費力道下滑,以及行業以現有產能促使加速消化庫存以積壓訂單,因此尚未見大幅裁員計畫,由於整體新訂單續降,是否在積壓訂單與庫存去化後出現就業市場變化將是關注風險。整體在半導體、電子元件、鋼鐵製品供不應求、美國新屋市場建設多數未完工等,仍有望逐步帶動訂單與經濟活動週期回升,市場預期維持整理關注週期變化伺機佈局。

細節訊息:

- 新訂單指數42.5,仍處於收縮區間並自前月的45.2,連續5個月下滑。(全數產業下滑)

- 價格指數44.5,震盪且略自11與12月的43與39.4走高。(整體價格壓力以鋁、銅、電氣元件、鋼鐵製品材料上升)

- 積壓訂單43.4,雖已改善但連續4個月上升。

- 客戶庫存47.4,自前月的48.2續下降,目前在未見新訂單、積壓訂單待消化下,庫存保持平衡。

- 生產指數48,比前月的48.5略為下降

- 就業指數50.6自前月略為下降,交貨速度自前月小幅變慢(就業以金屬礦產、機械運輸人力增加)

- 供不應求:電氣元件 、電子元件 、液壓元件 、半導體、鋼鐵產品。

- 新出口與進口訂單分別為49.4與47.8,自前月略為上升,並以金屬、礦業、紡織、食品飲料與運輸行業擴張,美元走弱支撐海外收入表現,彌補國內訂單與消費力道下滑。

免責聲明

我不是財務顧問,本文僅用於分享目的,並無買賣推薦、買賣建議或稅務建議。您應該對因投資股票市場而蒙受的任何損失負責,我不對您在股票市場投資或交易時可能蒙受的任何損失負責。