經濟過熱階段具有幾個顯著特點:物價上升、就業數據表現佳。從去年至近期,美國經濟正處於這一過熱階段。然而,數據顯示經濟已逐漸從過熱階段轉變為衰退階段。

物價

美國消費者物價指數(Consumer Price Index, CPI),是普遍用來觀察一國通膨的指標,同時也是各國央行制定貨幣政策的重要觀察數據。

美國消費者物價主要組成項目佔比:食品飲料(13 ~ 15%)、房屋(包含房租 30 ~ 40%)、衣著服飾(2 ~ 3%)、醫療健保(7 ~ 9%)、能源(6 ~ 8%)、新車 (3 ~ 5%)、 二手車 (2 ~ 3%)、交通運輸服務 (5 ~ 6%)、 休閒娛樂 (3 ~ 5%) 、教育通訊 (6 ~ 7% )。

核心 CPI 則扣除價格波動較大的食品與能源項目,更能真實反映家庭單位購買大宗商品、服務價格的實際狀況,也能避免暫時性國際供需因素導致的波動,是市場更加關注的重點。

個人消費支出物價指數(Personal Consumption Expenditure Price Index, PCE Index)為聯準會的重要觀察指標,過去升息基準點以 2% 為依據。 與 CPI 相比,PCE 物價指數包含房租的比重較小,較能反映真實通膨情況。

其主要組成項目佔比:醫療健保(20 ~ 21%)、房屋(包含能源 17% ~ 18%)、休閒娛樂(11 ~ 12%)、交通(包含能源 8 ~ 10%)、食品飲料(6 ~ 8%)、金融服務(5 ~ 7%)。

生產者物價指數(PPI),反映出商品生產的成本價格變化,通常可視為 CPI 的先行指標,因為消費價格常受成本影響。

S&P 全國房價指數:由標準普爾所發佈的房價指數,發佈時間為每月的最後一個週二,公佈前 2 個月的數值。其計算對象以銷售 2 次及以上的單戶住宅為樣本(新屋價格並不計算在此指數中)。單戶住宅是指只有一個居住單元,如獨立式住宅、透天別墅等(公寓大樓為多戶住宅)。此綜合指數以全美國各地區面積佔總合面積比例給予權重,西部洛杉磯及東北紐約權重較大,房價中位數也屬於較高的地區,為組成房價指數的最大影響因素。

Zillow 房屋租金指數(年增率),通常領先物價指數 - 房租(年增率)約 6 ~ 12 個月,由於房租項目為 CPI 與 PCE 最大權重,因此可作為兩者觀察的領先指標。

在物價方面,CPI去年攀升至最高點,但近幾個月內如預期地呈現下滑趨勢。然而,核心CPI在最新的數據中仍略有上升,但無需過於擔憂,因為PCE與核心PCE都顯示下滑趨勢,而作為CPI的領先指標,PPI指數更呈現大幅度下滑。此外,CPI的成因相當多元,其中房屋部分佔比較高。觀察美國房價與房租走勢可見,兩項指標在去年已出現向下反轉,尤其是房租年增率下滑幅度較大。若以房租作為CPI領先指標觀察,未來CPI走勢仍將呈現下滑趨勢。

然而,油價變化讓我有不同的看法。今年1月,中國宣布解封,全世界普遍認為中國解封將進一步推升油價,但出口表現並未如預期,直至3月才開始正成長,因此先前幾個月油價並未上揚。去年美國在物價飆升期間,釋出大量戰備儲油以平抑油價並控制物價,目前戰備儲油庫存出現底部反轉現象。隨著美國補充戰備儲油庫存以及中國出口表現恢復正常,這兩因素似乎都使油價出現反彈,而油價正是影響物價的重要因素之一。假如美國房價與房租持續下滑,就能抵消油價上揚的影響。接下來,我們需要觀察就業市場是否能冷卻,進而打擊市場需求面,讓整體物價持續下跌。

就業

初次申請失業救濟金人數(Unemployment Insurance Weekly Claims, UI Claims)由美國勞動部於每週四公佈上週數據,反映美國 1 週內失業或無薪假的人數變動,可用於預測「失業率」及「非農就業」,為勞動市場的領先指標。

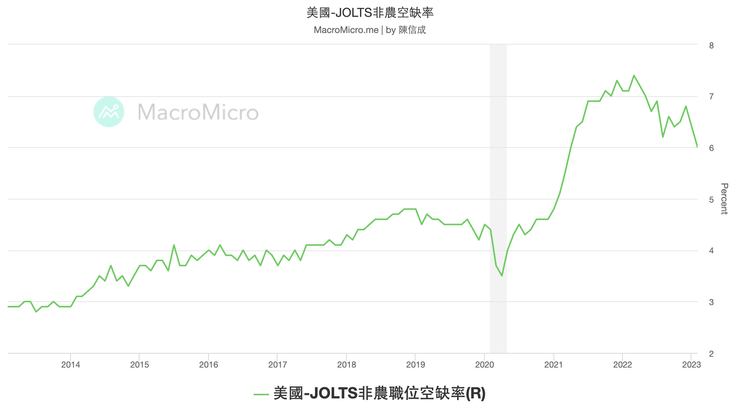

美國非農職位空缺率 = 非農空缺數 /(非農空缺數 + 非農就業人口數)

勞動參與率可用來衡量人們參與經濟生產活動的比例,其計算公式為,勞動參與率 = 勞動力 / 勞動年齡人口。

勞動力:就業者與失業者的人數加總。 勞動年齡人口:介於 15 到 64 歲的民間人口總數。

每小時薪資,是統計僱員加班、晚班加給及小費的薪資總收入,但不包含公司福利、不定期獎金及工資稅等,可實際反映僱員收入。

美國僱傭成本指數(Employment Cost Index, ECI),是統計企業支付勞工薪資、健康保險等福利的成本,ECI 的增長會大幅降低企業利潤,並提高企業轉嫁成本給消費者的可能,因此被聯準會視為薪資通膨螺旋是否發生的重要指標。

在就業方面,非農職位空缺率可視為需求指標。自疫情爆發時跌至谷底後,非農空缺率攀升至2022年高峰,隨後呈現下滑趨勢,代表勞動力需求出現減弱與反轉。而勞動參與率則可視為供應指標,自疫情爆發時跌至谷底後一直攀升至今,顯示勞動力供應依然充足。需求減弱且供應充足的情況下,勞動力價格將下滑。這一現象可從時薪表現中觀察到,時薪實際上從去年年初就開始下滑至今,而僱傭成本指數也呈現向下反轉趨勢。

只要勞動力價格能保持下滑趨勢,聯準會就無需擔心薪資與物價之間出現螺旋式上漲。

放款標準趨嚴

Fed 為了更準確了解商業活動對於放貸的供需變化,對於約 70 家國內銀行與約 20 間位於美國的外國銀行分支機構進行調查,內容包括放貸標準與條款變動、放貸供給和需求變動,調查結果整體以 0 為臨界點。

根據調查使用的定義,中大型企業與小型企業的區分標準為年營收 5,000 萬美元,每次調查過去三個月的意見回饋,選項分別為嚴重緊縮、些微緊縮、沒有改變、些微寬鬆、嚴重寬鬆。

當銀行提高放款標準並緊縮放款額度時,整體經濟表現無可避免地會受到影響,產生冷卻。根據過去的歷史資料觀察,只要銀行將放款緊縮至相對較高水平,經濟便很可能隨之陷入衰退。

期貨市場

MarketWatch週二(4月11日)報導,根據美國商品期貨交易委員會(CFTC)公布的數據,截至4月4日為止當週非商業交易者的E-MINI標準普爾500指數期貨淨空頭部位增至321,459口、創2011年10月以來最高。根據FactSet的統計,華爾街賣方策略師告訴客戶、標普五百指數可能即將反轉向下。

上圖顯示期貨市場上自2011年以來出現的最大期貨空單量,這可能意味著市場上有投資者正在進行避險操作,或者對大環境持看空觀點。無論原因為何,我們不能忽視這大量的空單部位。由於期貨市場出現了大量空單,這代表投資者已經用實際資金對未來股票市場的走勢進行投票。

長短天期殖利率利差

長天期公債殖利率常被拿來檢視該國景氣通膨狀況,短天期則常被拿來預測該國利率決策,兩者利差可代表著景氣循環的四個階段:

1. 經濟成長階段:經濟活動強勁、通膨預期溫和,短利受央行升息影響上升較快,利差持續縮窄。

2. 經濟過熱階段:經濟活動過熱、通膨預期強勁,迫使央行加快升息導致短利超越長利,利差反轉(翻負)。

3. 經濟衰退階段:通膨抑制消費,利率高檔引發違約風險,整體經濟轉弱,央行降息刺激經濟,短利快速下降,利差開始擴大。

4. 經濟復甦階段:央行維持寬鬆,債券殖利率曲線維持陡峭,長短利率穩定,利差高檔持穩。

自去年下半年以來,長短期殖利率利差出現倒掛(轉負),符合經濟過熱的定義。雖然目前長短期殖利率利差仍為負值,但已經呈現反轉上揚趨勢。是否能持續上揚並轉正呢?我認為,會。

在此,我們先以申請破產公司數資料來推估銀行放款違約情況,因為商業銀行貸款違約率的資料要等到5月才更新,目前無法取得最新數據。申請破產公司數自去年年中便呈現上升趨勢,加上近期美國國內銀行放款標準趨嚴,公司融資難度日益加劇,申請破產公司數應會繼續上升,而商業銀行貸款違約率也應隨之攀升。

一旦經濟明確地進入衰退階段,聯準會就會進行降息挽救經濟,當然,我們也不能排除預防性降息的可能,但目前CPI尚無法回落到聯準會期待的2%,預防性降息機率低。一旦降息,短天期利率會下降,長短天期負利差會縮小,甚至是轉成正利差-長天期利率高於短天期利率,接著正利差逐漸擴大,進入經濟復甦階段。

投資者在看到降息後不應立即投入市場,因為在第一次降息時,經濟很可能尚未觸底。投資者應結合物價和就業數據來觀察市場狀況,甚至更保守的做法是等到正利差擴大至過往高水位時再進場,以確保投資安全。

廢的先生LINE ID: @mrfed