⭐️焦點:

- 微軟再宣布與礦業公司BHP合作以AI與機器學習提高產量與回收率,加快AI邁向「細工化」發展,有望提高利潤率或降低對運算效能的需求,AMD與Intel仍有望搶食細工化發展,後續將以費用、低耗能作為關注點,軟體應用以及客製化提供細工化服務數據平台。

- 美國眾院初步通過暫停美國債務上限,草案對支出限制可能無助於政府支出擴張,市場關注今日表決結果,市場震盪解讀優劣。

- 6/1(四)美國5月ISM製造業數據、6/2(五)失業率、6/5(一)美國5月ISM服務業數據。6/14(三)美國利率會議。

⭐️技術面概況:

- 美股整體技術面70.4不變,約17.5%技術面上升,位階維持中性偏弱,產業與位階分歧表現,弱勢股反彈測試支撐,漲勢集中且多數位階不變,留意高檔震盪的調節壓力,並關注是否輪動落後股。

- 產業方面,技術面分歧並以科技為主要淨上升帶動市場表現,使市場上升至強勢多頭,僅不到4%同市場強勢。個股強於市場(標普500指數)比重板塊前五名:無。

- 市值方面,位階來看巨大型股相對領先,小型股測試支撐,但巨大型股僅部分個股帶動市場。

- 題材方面,ETF以電動車(DRIV)多頭留意壓力、美元(UUP)多頭整理、網安(CIBR)強勢多頭、半導體(SMH)強勢多頭、軟體(IGV)強勢多頭、人工智慧(IRBO)強勢多頭、賣權現金流(QYLD)強勢多頭。

- 近三日風險殖利率:14.780%,14.895%,前日14.900%,短線緩步升高後震盪,仍須留意變化。

- 風險方面包括通膨數據顯示的增速僵固性,顯示利率水準至少維持一段時間,市場仍將關注3~6月通膨高基期後聯準會動態調整的利率政策變化,美元指數於103有撐後續揚至104、風險殖利率緩步上升,市場關注美國債務上限表決、可以反向配置作為短線避險並伺機布局。

- 機會方面包括美日兩國加強半導體與AI等科技合作,銀行與科技巨頭營利表現優於預期、整體需求仍支撐服務行業訂單與去化積壓訂單,4月失業率略降至3.4%,大範圍行業以服務相關人力增加為主,短期失業仍能消化,尚未呈現上升趨勢,以及需求支撐物價保持穩增速顯示無蕭條風險,市場尚不擔心基本面衰退走向蕭條,預期維持以區間整理、靜待商業週期以及流動性壓力緩解,市場仍關注經濟軟著陸的中長線布局機會,整體機會仍大於風險。積極投資者追逐風險機會、維持強勢股操作但不放大資金部位的動態區間操作,適時逢高調節。

- 美債2年期殖利率4.45%、10年期殖利率3.68%,3個月期殖利率5.48%,美元指數104.15、黃金1973、波動率(VIX)19.13。

- 美國聯準會4月升息1碼(0.25%)使基準利率上升至5%~ 5.25% 區間,6/14(三)美國利率會議。

- 美國4月ISM製造業指數47.1,略高於前月的46.3,主要受益於國內外新訂單小幅上漲帶動、全面性的價格回升、人力需求上升,生產小幅上升,積壓訂單繼續改善,市場可能在為週期性回升做準備,短線上客戶庫存增加可能延緩擴張的速度,新訂單可能以溫和回升表現,市場押注半導體、電子元件供不應求,市場預期維持整理關注週期變化伺機佈局。

- 美國 4月 ISM 服務業指數51.9,略高於前月的51.2,並仍維持擴張,庫存首次萎縮、國內外新訂單重回擴張顯示行業週期仍然健康,需求支撐整體行業價格,人力需求雖小幅下滑但整體維持擴張,尚無停滯性通膨或衰退疑慮,仍有望支撐整體商業活動、實現軟著陸與利率正常化,市場預期維持整理關注週期變化伺機佈局。

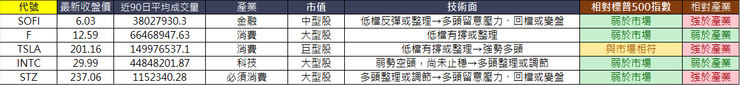

⭐️價量表現個股:SOFI、F、TSLA、INTC、STZ等。

🧡全市值美股技術面清單下載:連結

微軟再宣布與礦業公司BHP合作以AI與機器學習提高產量與回收率,加快AI邁向「細工化」發展,有望提高利潤率或降低對運算效能的需求,AMD與Intel等仍有望搶食細工化發展,後續將以費用、低耗能作為關注點,軟體應用以及客製化提供細工化服務數據平台。

礦業公司必和必拓(BHP)與微軟(MSFT.US) 宣布,將利用人工智慧和機器學習提高Escondida銅礦回收率,使用預測數據提供輔助建議,調整影響礦石加工和回收率的變數,釋放更多的產量和價值。隨著微軟、以及NVIDIA與廣告公司WPP合作,以生成式AI用於廣告內容開發製作,並宣布與聯發科合作車用單晶片,提供車載與AI應用,加快AI邁向「細工化」發展,包括Adobe以AI加入軟體平台內容、使用微軟和 C3.ai CRM工具等,細工化發展例如特定產業、功能需求或單一公司使用,使得服務產業或企業時(B2B)的運算效能需求有望低於原先市場預期高速效能,利潤率更高,除了當前NVDA搶先盡早搶單與市佔,AMD與Intel仍有望搶食細工化發展,後續將以費用、低耗能作為關注點、軟體應用以及客製化提供細工化服務數據平台,如市場關注的C3.ai (AI.US)、Palantir (PLTR.US),半導體製造GFS.US、STM.US,另外市場關注年底前ARM的IPO進程,以及包含Intel Capital與微軟的M12投資的低功耗AI晶片初創公司 Syntiant的發展。

美國眾院初步通過暫停美國債務上限,草案對支出限制可能無助於政府支出擴張,市場關注今日表決結果,市場震盪解讀優劣。

5/30晚間美國眾議院規則委員會以7比6通過暫停債務上限的法案,市場關注今日表決。然而由拜登和麥卡錫達成的債限協議,將把舉債上限提高兩年至 2025/1/1,同時限制聯邦基本支出兩年,這可能無助於短期政府支出擴張,而非提高債務上限(擴張可能促使通膨壓力),市場震盪解讀優劣。

免責聲明

我不是財務顧問,本文僅用於分享目的,並無買賣推薦、買賣建議或稅務建議。您應該對因投資股票市場而蒙受的任何損失負責,我不對您在股票市場投資或交易時可能蒙受的任何損失負責。