Amazon Q1財報營收年增7%至1164億略高於預期,投資的電動車公司Rivian因股價暴跌超過50%,導致Amazon帳面虧損38億 EPS -7.56。

主營的電商業務營收衰退年減3%,雲端服務龍頭 AWS 成長37%至184.4億,較前一季40%放緩但仍優於預期。廣告業務年增23%至78.8億低於前一季的30%,也低於預期的81.7億。

公司給出的Q2財測預估營收1160-1210億,比去年同期下降3-7%,低於預期的1255億。Q2 的 Operating income 預計在-10億至盈利30億之間,而去年Q2的盈利是77億。

公司給出的原因是俄烏戰爭與後疫情的供應鏈緊張帶來挑戰,通膨、燃料和勞動力成本都在上升。也因此Amazon本月史上首次向部分賣家徵收5%附加費。上一季也調漲Prime會員價格從119至139美元。但成本的上升依舊打擊了Operating Margin,從去年同期的8.2%下降至3.2%。

Amazon也宣布今年的年中促銷季 Prime Day 會在7月舉行,去年則是在第二季的6月,也因此可能會使Q2業績減少而Q3的業績增加。

在數位廣告市場,Amazon作為第三大的廣告平台,廣告營收成長23%雖然比Google的22%和FB的6%來得高,但還是和同業一樣呈現增速放緩的狀態。

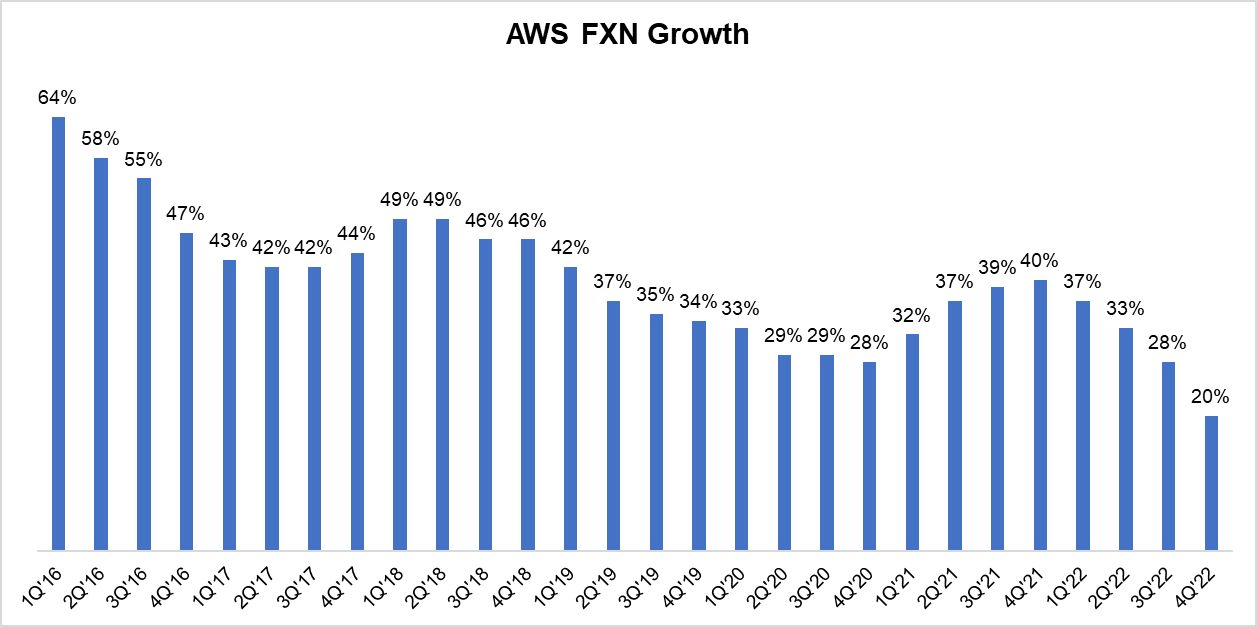

作為雲端業務的龍頭,AWS的成長是亞馬遜的救命稻草,營收增加了37%,營業利潤則增加了57%到65億,是非常賺錢的業務,如果沒有AWS他的整體虧損數字會更難看。相比對手 Microsoft 的 Azure 年增46%,Google Cloud 年增 43%,考量到 AWS 量體較大整個市占約4成,雲端行業的整體增速還在以超過40%成長。

從MasterCard的SpendingPulse可以看出來,在疫情期間拉高的電商銷售基期,在今年三月電商的零售開始出現放緩-3.3%,反而是實體銷售呈現成長11%。這基本上也反映在了電商類股與實體零售類股的股價分化。

電商與物流交付網路作為 Amazon 的核心業務與護城河,因為過去兩年的電商繁榮而過度擴張,實體的實體的倉儲與交付能力擴大了一倍,過剩的工人和卡車有更多的閒置空間,北美市場的營運費用增速高過營收增速。讓Amazon第一季額外的成本高達20億。