Celsius 為何限制用戶提取資金? Celsius 與 stETH 愛恨情仇事件簿大公開!

閱讀時間約 7 分鐘

次貸危機翻版上演,竟發生在今年加密貨幣市場?

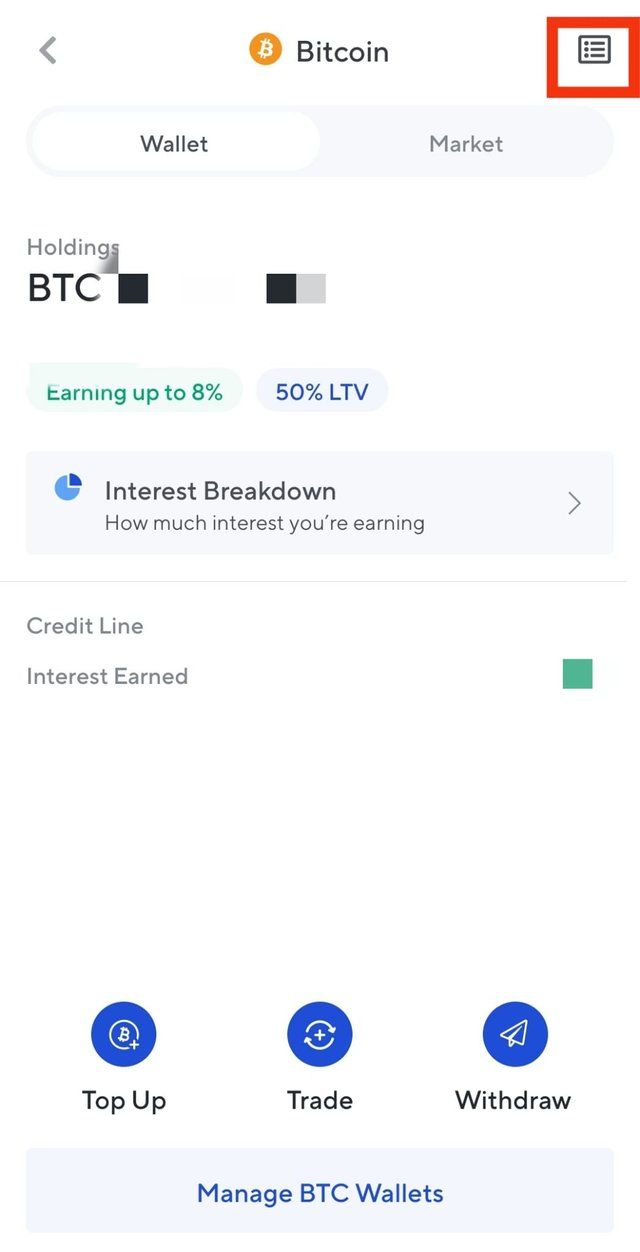

擁有用戶數比所有 DeFi 平台加起來還要多出兩倍的中心化加密貨幣借貸平台-Celsius,近日向所有用戶宣佈重大公告,將停止所有用戶提取帳戶資金。

此消息一傳出,馬上在幣圈引發熱烈討論,甚至還有人擔心是不是因為熊市到,平台要捲款烙跑了? 對此今日要為大家整理這個全球用戶數超過 150 萬的大型平台,為何在這個時機點,選擇暫停用戶主要功能。

深受歐美投資者歡迎的 Celsius ,會造成如此嚴重問題,我們認為與 stETH 脫離不了關係,為了幫助理解整件事情來龍去脈,將從最初的 stETH 名詞與近日幣圈大事開始介紹起。

觀念釐清:什麼是 stETH?

stETH 來自 DeFi 平台 Lido Finance ,提供質押服務的去中心化供應商推出的質押以太幣類型,過去想要成為以太坊驗證者,必須擁有至少 32 顆的以太幣數量,但這對多數投資者來說都是個龐大數字,藉由 Lido Finance ,將可實現不限數量的流動性以太幣質押,只要質押 ETH 便可獲得 4% 年化收益率,並以 stETH 作為利息返還給使用該 DeFi 的質押者用戶,而 stETH 與 ETH 起初維持 1:1 錨定關係。

為了有效吸引客戶資金與交易量,本次文章主角 Celsius ,為用戶質押 stETH 提供高達 18% 的 APR ,並成為 Lido Finance 的最大客戶之一。

算穩崩盤後,導致 stETH 出現脫鉤問題

上個月 LUNA 與其算法穩定幣 UST 崩盤,造成市場投資人對於流動性資產需求大幅增加,當市場環境不好,投資人認為錢還是能隨時提領出來會比較放心,因此導致 Curve Finance 一流動池 stETH:ETH 內的以太幣數量減少了超過 80% ,起因來自許多原定將 ETH 放入流動池的投資者,擔心 ETH 價格會持續下跌,因此將其換回法幣,避免因幣價波動而導致資產價值減少。

加上許多大型機構與散戶投資者為了要償還槓桿債務,便紛紛將原定的 stETH 拋售以換回以太幣或穩定幣,截至目前為止 stETH 仍舊無法與 ETH 維持 1:1 錨定關係,下段將詳細說明緣由。

行情低迷+過度槓桿,導致掛鉤問題日漸嚴重?

有部分投資者發現,可以有效運用 Lido Finance 與 AAVE 的功能結合,來槓桿化自己的以太幣,整個實現槓桿過程類似於以下說明:

Chill 塊鏈小站:AAVE 是什麼?

AAVE 是一個建立在以太坊網路的加密貨幣借貸平台,允許用戶存入資產賺取利息,或者抵押資產借出加密貨幣使用,其功能與傳統金融中的銀行角色類似,唯獨所有流程皆透過智能合約完成。

- 投資者購買 ETH ,便將其存入 Lido Finance 換回 stETH。

- 將取出的 stETH 放入 AAVE 抵押,借出部分 ETH。

- 再將借來的 ETH 繼續存入 Lido Finance 換回 stETH。

- 持續重複上述步驟,完成大量槓桿行為。

雖然槓桿舉動看似不斷擴增自己的資產數量,不過現今整體市場呈現下跌趨勢,卻導致了兩個加深脫鉤的原因出現:

- 行情低迷,當 ETH 價格下探,將觸發原有投資者清算價,被迫賣出 stETH 引發價格下跌。

- 投資者需要更多資金避免自身抵押品遭到清算,因此需要去除槓桿化,便將 stETH 換回 ETH,造成 stETH 持續掉價。

Chill 塊鏈小站:何謂清算?

清算指的是假使借款人抵押品因幣價下跌而導致抵押價值過低,智能合約將啟動一自動化機制,將借款人的抵押品競標賣出,以確保智能合約能持續運行。

Celsius 面臨清算風險,服務商丟失私鑰是起火點?

早在 2021 年 6 月,ETH 2.0 質押管理公司 Stakehound 於自家網站公告丟失了代為客戶管理存入以太幣的錢包私鑰地址,裡頭超過 3 萬 8 千顆的以太幣石沈大海 ,此家公司將問題歸屬拋給了託管服務商 Fireblocks,並在以色列法庭上控告該間公司,目前案件仍在審理當中。

雖然看似是兩間公司的業務問題,不過卻衍生出一起案外案,有國外人士發現在此事件發生前幾個月,一次鏈上交易被標註為 Celsius 的錢包地址,向 Stakehound 發送了 3 萬 5 千枚的以太幣,總計共有超過 4 萬枚以太幣,是由 Celsius 交由 Stakehound 進行保管,根據後者發布的客戶損失公告,換算當下幣值,Celsius 已損失接近 7000 萬美元,不過該平台在眾多資訊公開暴露的情況下,仍然不承認有此件事情發生。

從這點可以看出,加密貨幣借貸平台 Celsius 除了考量使用 DeFi 進行投資外,也與中心化管理公司達成合作,似乎是想要分散客戶存放資金,以減輕突發事件發生時造成的傷害,不過至今 Celsius 仍無表態該次的私鑰遺失案。

捉襟見軸:資產配置不佳,被迫質押更多 stETH 引爆破產危機?

當前 Celsius 存在流動性的以太幣有一半皆為 stETH 形式,而這些資金來源有大半部分都是來自客戶存入的資金。

如前段文字提到,Celsius 將客戶資金作為抵押品放入 Lido Finance ,並將獲得的 stETH 取出再次作為抵押品,放入 AAVE 借出更多代幣,簡而言之就是藉由槓桿不斷放大資產數目。

一般市場情況下看似沒有太大問題,不過就差在前陣子算穩崩盤導致 stETH 與 ETH 脫鉤,為了避免其他投資者拋售 stETH 導致價格持續下跌,使 Celsius 自己的抵押品面臨清算風險,因此 Celsius 需要更多資金作為保證金抵押在裡頭。

對此同時剛好又遇到市場發生恐慌,許多原本將資金存放在 Celsius 的用戶,想要將錢提出來,最令平台擔心的「擠兌現象」就這麼發生了,因此合理推測 Celsius 為了確保手上擁有充足的流動性資金償還債務,最終選擇停止客戶提款,嘗試將客戶資金作為抵押品。

Chill 塊鏈小站:什麼是擠兌現象?

指的是銀行或金融機構被大批存款客戶要求提領原有存款,當機構遭遇集中且密集的提款,很可能支應不及而宣告營運困難,倘若未讓擠兌情況減緩或者無法解決該現象,極有可能宣告倒閉或信用破產。

總結:不是大就好,要做好風險規避原則

從種種事跡與 Celsius 發生的事情證明,面臨現在環境困難的窘境,就算是再大型的機構,也很難確保不會出現客戶權益喪失問題,這讓我們值得省思,把錢放到很多人都使用的地方,就能安然無恙度過熊市環境嗎?

又或者資金安全的保管責任,不應該百分百交由這些中心化機構或者去中心化平台代為處理,而是要讓資金平均分配到每一處,做好風險分散的基本原則,正所謂雞蛋不要只放在同一籠子裡,並非單單一句簡短諺語,而是在任何投資市場都需要謹記在心的必要措施。

IG 圖文精美字卡回顧 👉 傳送門

留言0

查看全部