什麼是次貸?

次級抵押貸款(次貸)是一個高風險、高收益的行業。與傳統意義上的標準抵押貸款的區別在於,次級抵押貸款對貸款者信用記錄和還款能力要求不高。那些因信用記錄不好或償還能力較弱而被銀行拒絕提供優質抵押貸款的人,會申請次級抵押貸款購買住房。想了解更多投資內容,即下載Top1APP:

App Store: https://apple.co/2FBYeDI Android: https://bit.ly/3ixpMc4

貸款機構之所以貸款給這些人,是因為能收取比良好信用等級按揭更高的按揭利息。在房價高漲的時候,由於抵押品價值充足,貸款不會產生問題;但房價下跌時,抵押品價值不再充足,按揭人收入又不高,面臨著貸款違約、房子被銀行收回的處境,進而引起按揭提供方的壞帳增加,按揭提供方的倒閉案增加、金融市場的系統風險增加。

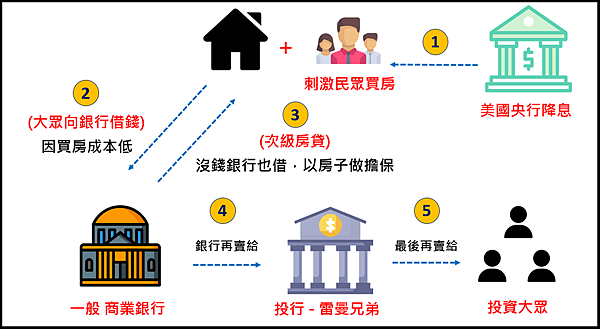

2008年次貸危機源起

為因應科技泡沫化及911恐怖攻擊所引發通貨緊縮潛在危機,FED從2001年1月~2003年6月共降息13次,將聯邦基金利率由6.5%降至1.0%。在資金成本低廉之下,市場流動性大增,美國房地產市場開始活躍,美國民眾爭相投入,其中收入低、信用不佳者,因無法經由正常銀行管道取得抵押貸款,則透過次級房貸業者取得購屋所需資金。抵押貸款經紀人及次級房貸業者為賺取手續費,開始以各種方式招攬新客戶,包括降低放款門檻、提高放款成數、規避頭期款、延長寬限期及彈性利率等。由於房貸審核標準寬鬆,加上缺乏適當的監督,使次級房貸放款創始金額(origination)由1994年的350億美元增加至2006年的6,400億美元。

對全球經濟影響

FED步入升息循環後,美國房市崩跌觸發次級房貸風暴,並透過金融資產證券化、衍生性金融商品使風暴擴及全球,不僅造成信用緊縮危機,風暴更是全面性擴散,股、債、匯及房市無一倖免,震撼全球金融市場。

根據國際貨幣基金(IMF)2008年10月估計,在這一波金融危機中,全球銀行的資產跌價損失金額約6,400至7,350億美元。若加計保險業、退休儲蓄,及對沖基金等相關金融機構,損失金額高達1.4兆美元,遠高於4月估計的9,450億美元,為歷次重大金融危機最大損失。此波房市泡沫化及金融商品泡沫化所引發的金融危機,除了造成金融機構巨額的損失外,對全球房市、信貸市場、股市、匯市均造成嚴重的衝擊。

為了應付這場金融危機,美國政府的紓困金額已逾1.9兆美元,從振興經濟方案、救援貝爾斯登公司、接管房利美及房地美、緊急貸款AIG,以及2008年10月初宣布8,500億美元的「緊急經濟穩定法案」,手筆空前,顯示這次金融風暴規模驚人。為因應全球金融危機,全球主要央行除陸續注資外,亦聯手降息。

2008年危機重演機會微

2008年的金融危機之所以百年罕見,一個非常重要的原因是在危機爆發前,股市和房地產市場都有著非常高的槓桿。一旦預期扭轉,資產價格下跌,高槓桿會放大市場的恐慌和下跌的幅度。

目前貨幣環境與次貸危機時很不同。在2008年金融危機前,全球主要經濟體都處於加息週期(2004.4月的1%—2007年9月5.25%)。而現在美歐等全球主要經濟體的貨幣政策都比較寬鬆,利率都已經進入了下行週期。全球央行為了緩解市場恐慌,都在提高流動性。現在與2008年最大的區別在於全球貨幣環境寬鬆很多,各國央行反應更加迅速。所以從流動性的寬鬆程度看,目前引發金融危機的可能性並不大。想了解更多投資內容,即下載Top1APP:

App Store: https://apple.co/2FBYeDI Android: https://bit.ly/3ixpMc4