重點整理

- 不要只注意報酬率,而忽略了風險(波動)。

- 任何投資都伴隨著風險,投資前永遠記得問:風險是什麼?

- 風險跟報酬是成正比的,愈高的報酬伴隨愈高的風險(波動)。

- 當懷疑被金融詐騙時,反問有沒有風險?說沒有一定是騙人的!

什麼是風險?

簡單講風險就是輸錢啦!就像巴菲特說的:

Rule No. 1: Never lose money. Rule No. 2: Never forget Rule No. 1.

(投資第一條規則:永遠不要輸錢。第二條:永遠不要忘了第一條規則)

換個複雜的說法,用長期投資的角度來看,風險是永久失去資產一部份的價值;以短期投機的角度來看,就是因為波動被洗出場。舉例來說,如果很不幸在 2011 年買了一千元的宏達電(HTC),雖然沒輸光所有的錢,但很有可能已經永久失去一部份的錢(資產)。

這篇文章只會深入討論長期投資的風險,但提醒短期投機的人:

- 不要只看到別人短短幾分鐘賺了多少錢,而忘記了你也能在短短幾分鐘輸多少錢!

- 當覺得賺錢很容易時,花的越快。

- 不要凹單,注意槓桿。

- 複利、複利、複利,不要賺了就花掉。

此文章會用以下的分類來探討不同的風險,讀者可以依照你的喜好去閱讀:

- 投資個股的風險

- 投資 ETF 的風險

投資個股的風險

投資個股是非常高風險的行為,如果跟 ETF 比較的話。投資前請記得:沒有投資是沒有風險的!連被當做無風險(risk-free)指標的美國債券,都是有風險的(利率跟美國政府本身)!請慎重的分析可能的風險後,再做個股投資。此外,研究個股是非常花時間的,尤其在台灣股市很多科技股,除非對產業很了解,不懂的話就不要亂碰!以下列舉幾個常見的例子:

- 估值風險 (Valuation)

- 景氣循環(Market Cycles)

- 價值陷阱(Value Trap)

- 確認偏誤 (Confirmation Bias)

- 產業顛覆(Disruption)

估值風險

首先定義什麼是估值:估值就是當下的資產值多少錢(也可以說是內在價值,Intrinsic Value);那如何計算資產的價值?簡單來說要預測此資產未來幾年會賺多少錢,然後再折現回來。簡單舉例,你覺得特斯拉 (Tesla) 未來 10 年可以把獲利翻 10 倍,那 2032 年時,特斯拉的獲利會是 1120 億美金 (2022 年 10 月時,特斯拉近四季獲利約 112 億美金),特斯拉在 2022/10/30 的市值約 7220 億美元,這樣算下來特斯拉的本益比(PE) 為 6.45 ,這樣算不就很便宜嗎?

但這樣算不太正確,因為未來的錢比較不值錢,怎麼說呢?因為通膨啊!所以要把未來的錢折現回來,假設通膨是每年是 2%,那十年後的 1120 億美金,折現到現在其實只有約 919 億美金(計算如下),這樣特斯拉的 PE 為 7.86,這樣也還是便宜不是嗎?對!說的沒錯,所以特斯拉現在的 PE 為 70.7 (2020/10/30),就是因為市場預測特斯拉會繼續高度成長,所以特斯拉的估值非常高!

1120 * (1+0.02)^(-10) ~= 919高估值最可怕的就是估值的修正,以 Netlix 來舉例 , 因為年年訂閱數成長,市場對 Netflix 期望很高, 導致 2021 年底時 Netflix 交易在 PE 50 上下,結果在 2022 年初開始突然連兩季訂閱數下滑,導致估值修正,PE 最低一度下修到 15 左右,最新的股價(2022/10/30)則交易在 PE 26 左右(最新季報 2022-Q3,訂閱數不減反增了),但股價也下修了將近 50%。

在投資高估值的個股前,投資人要謹記於心:

- 市場估值是否合理?繼續先前的特斯拉例子,如果你覺得 10 年後獲利只會成長 5 倍,那折現回來 PE 約為 15.72,那就沒多便宜了。

- 過去成長不代表未來成長。投資人要了解個股成長的引擎,了解長期趨勢,未來市場是否飽和?產業進入的門檻?品牌價值?不要只看到個股平均每年成長 20%,就繼續預測未來每年也會成長 20%。

- 遇到成長放緩時,要有能力判斷是否為短期現象。用先前 Netflix 的舉例,如果你能判斷 Netflix 訂閱數放緩只是短期景氣跟戰爭的影響,那在估值修正時,更應該選擇加碼,而不是跟著恐慌。

- 景氣是有循環的!景氣有好有壞,而且很難去預測的,在景氣不好時再去買成長股,可以大幅降低估值修正的風險(當然要以第三點為前提)。以台積電(2330)舉例,台積電原本都交易在 20 PE 以下,但從 2020 年初到 2022 年初因為疫情導致半導體大缺貨,導致台積電最高時,曾經交易在 30 PE 的地方,但 2022 年後突然遇到景氣大反轉,現在卻只交易在 11.1 PE (2022/10/30 收盤價為 379.5,近四季 EPS 為 34.2)。

- 未來合理的本益比 (PE)。繼續拿特斯拉舉例,前面關於特斯拉估值的描述其實有個錯誤,就是認為未來十年後,特斯拉交易在 6.45 PE 很便宜,因為這樣講是沒有根據的,如果拿 BMW 舉例,BMW 最近五年一直交易在 PE 2 ~ 15.36 的區間,平均 PE 為 7.41,假設未來十年後電動車競爭越來越激烈, 市場不認為特斯拉會繼續成長時,那特斯拉應該值得多少本益比? 老實講我不知道,但也不代表說特斯拉未來十年後不會繼續成長,成長股未來的不確定性,就是這裡探討的風險。

景氣循環

景氣是有循環的,景氣不可能永遠好下去,也不會永遠壞下去,尤其台灣很多科技股,半導體、汽車、等等消費型的商品(手機、電腦)都被認定是景氣循環的產業,在投資個股前,首先要注意該產業是否屬於景氣循環類股,不要看到股價漲就一股腦買,結果不幸遇到景氣反轉住套房。幾年前最有名的例子應該就是國巨(2327)了,在 2017 到 2018 期間,因為被動元件缺貨導致獲利大爆發,每股獲利(EPS)從 2016 的 6.83 暴衝到 2018 年的 80.3,股價從 2016 年的均價 60 元狂飆到最高 1300 元(2018/07),結果遇到中美貿易戰,景氣急速滑落,最後 2019 年 EPS 只剩 16.35。

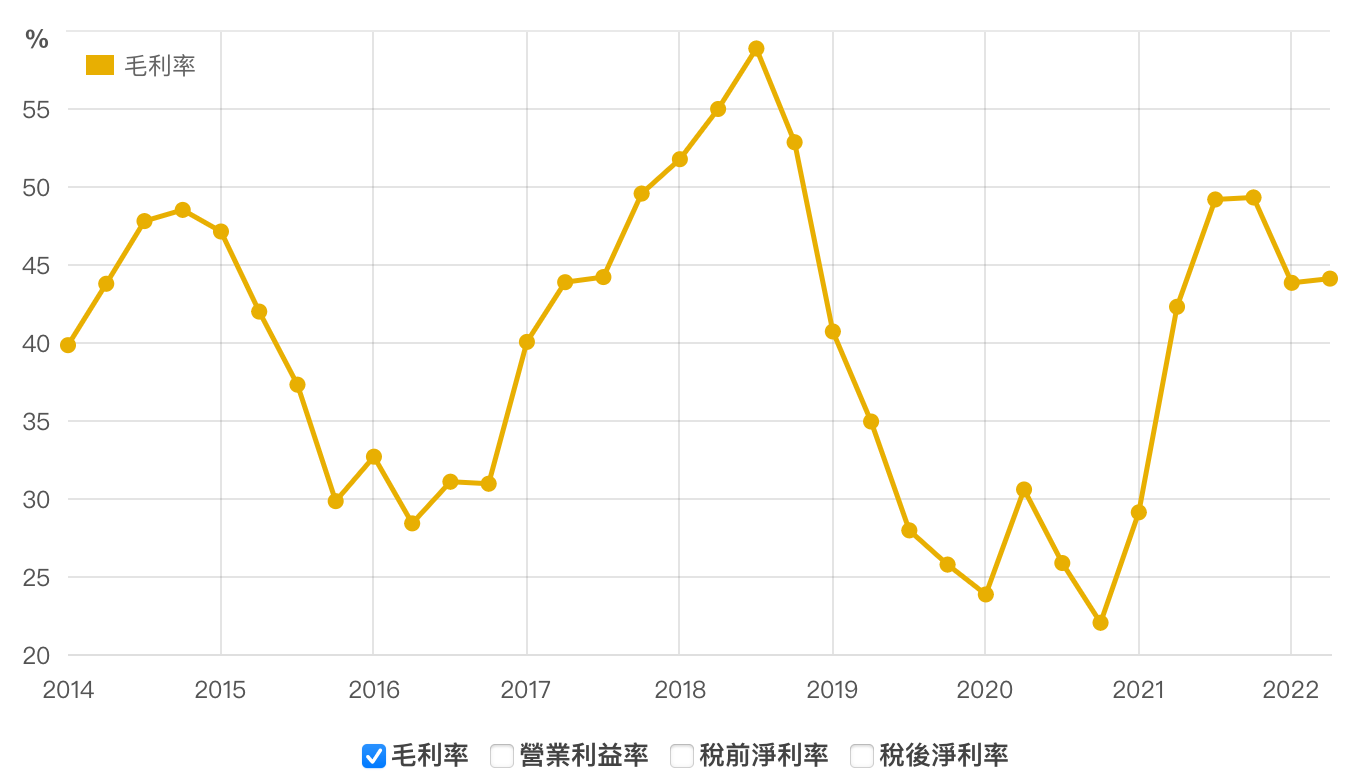

那如何簡單判斷個股容易受景氣影響呢?可以查公司的毛利率是否會因為景氣波動而大幅變動,最簡單的例子就是南亞科(2408),當景氣好的時候(2014、2017、2018)毛利率就會變高,但只要景氣轉壞(2015、2019、2020),毛利率就大幅滑落,如下圖所示。

資料來源:財報狗

還有投資人要記住幾點:

- 不要去預測未來景氣。預測未來是很困難的一件事,我舉個簡單的例子,2020/03 疫情開始爆發時,歐美國家陸續開始封城,有誰可以想到一年後,全球股市大漲?在 2021 年底時,誰能知道到俄羅斯會攻打烏克蘭?只要專注當下的景氣就好了,當大家恐懼時,就是貪婪的時候。

- 專注在好公司上,並算出合理的價格。不要去猜底部,因為沒有人可以準確猜到低點,找到好公司算出合理價並買入才是最重要的。

- 股市是領先指標。通常股價都會反應的比實際財報還要快,當財報開出來很爛時,通常景氣循環股都已經領跌了;相反的,當財報開出來很好時,股價也先漲了。

價值陷阱

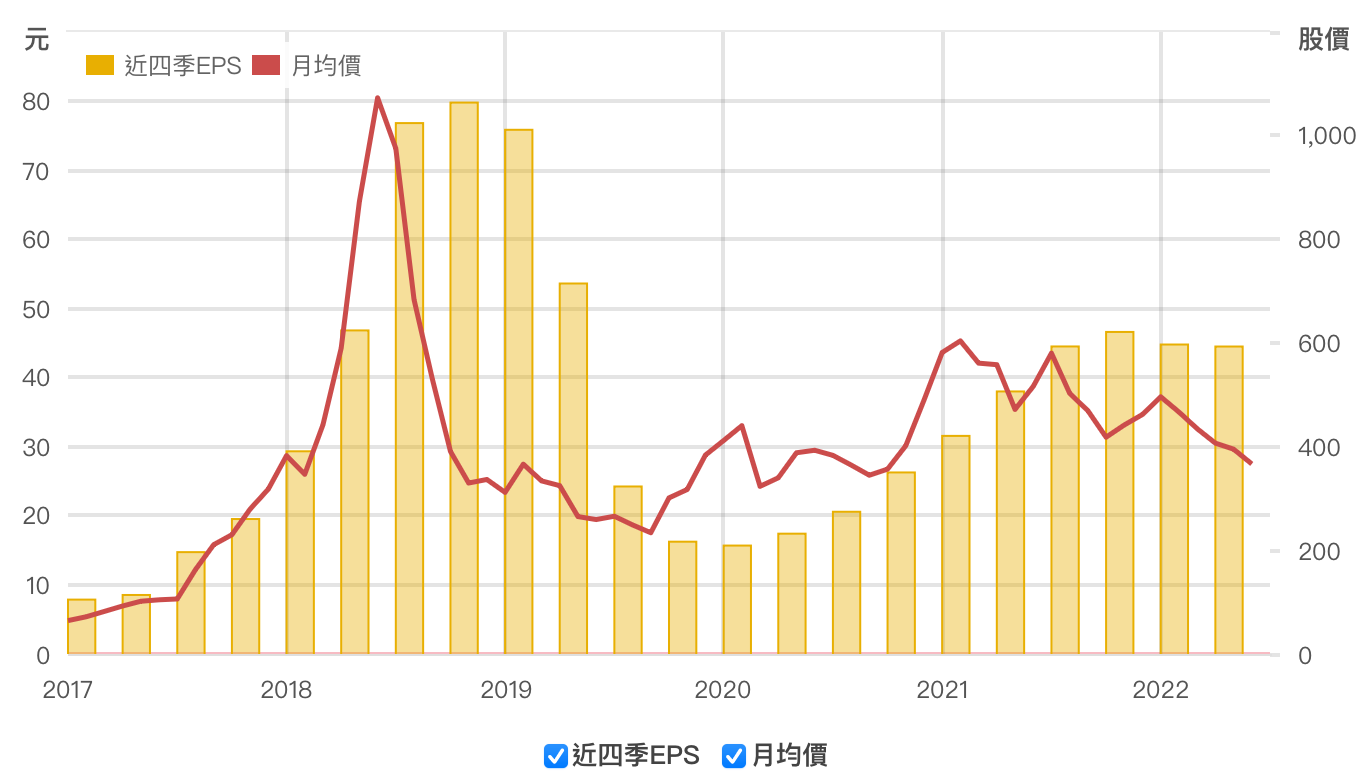

股票永遠是買未來,不要看到一隻股票因為現在本益比很低,就購入;尤其是景氣循環股,當景氣開始反轉時,景氣循環股一定領跌,但真實財報還未反應出來,導致本益比很低的情況。繼續用國巨(2327)當例子,可以看到下圖,黃色條狀圖近四季EPS,紅色線圖則是股票月均價,可以看到股價是領先實際財報的數據,當財報連續開出來近四季 EPS 為 7x 元時(2018~2019),股價已經在反應未來的衰退。

資料來源:財報狗

請熟記:

- 便宜是有理由的。大部分的時候,市場是很有效率的,尤其是人多的地方(交易量大或外資多的地方),所以當發現本益比很低的時候,一定要去找出原因。如果有能力判斷公司獲利衰退是短期現象,那就是天賜良機啊(就是發現市場因為恐慌沒效率的時候!)。

- 貴也是有理由的。理由就如前面提到的特斯拉。

- 不要亂摸底。除非能真正了解產業的趨勢,找出合理價,不要亂抄底,不然只會淪落到:「別人恐懼,我破產」。就如前陣子最紅的航運,長榮(2603)現在交易在 0.81 PE!本益比連 1 都不到!(2022/10/30),這樣很便宜嗎?我不知道,除非你能確認知道運價不會回到疫情前的價格,或是能確定景氣回溫時又會塞港,不然就看戲就好,不要去投資不懂的產業。

確認偏誤

什麼是確認偏誤呢?在維基百科上的定義:是個人選擇性地回憶、蒐集有利細節,忽略不利或矛盾的資訊,來支持自己已有的想法或假設的趨勢。舉例來說,你喜歡吃堅果,所以你會去網路上搜尋:「吃堅果的好處」,而非搜尋:「吃堅果的壞處」;或是「正妹的大便是粉色的」、「正妹的屁都是香的」也同出一徹。在個股研究時也是一樣,你可能單方面的找「做多的理由」,而忽略了做空的意見。在股市中最有趣的就是,總是會有跟你造反的人,因為沒人賣股票你也買不了啊!投資人應該要珍惜反向的意見,並詳細分析跟你唱反調的人是否正確,而不是忽略,因為他很有可能是對的!請珍惜會跟你說實話的人!

另外我個人覺得「期待別人對股市的預測」也是確認偏誤的一種,就跟相信算命一樣,因為知道未來的不確定性,內心就會希望別人是對的(或著說害怕預測是對的,譬如有人說這裡是底部,如果是對的,就錯過低點了),所以當算命(股市預測)說中時,就會欣喜若狂,當沒中時,也只會選擇性的忽略說:「這次失準了」。

產業顛覆

一個公司失去市占率已經是很慘的事了,但被顛覆或是取代更是無法挽回的,譬如說當 Apple 推出智慧型手機後,取代了傳統手機、隨身聽、數位照相機等等,未來甚至有可能取代鑰匙、錢包等等。尤其是科技業,瞬息萬變,當市場覺得個股的產品會被取代時,估值會非常的慘。

投資 ETF 的風險

這章節會以討論追蹤大盤(指數)的 ETF 為主,但觀念應該是能套用在所有投資上。

我以前在挑選 ETF 犯最大的錯誤就是只注意「報酬率」跟「管理費」,而忽略了風險。投資 EFT 最大的風險就是波動,當然是假設買入追蹤指數的 ETF,像是其他槓桿型、期貨型的 ETF,不列入在此討論中。

另外投資人要注意,投資 ETF 要有投資十年以上的心態,這邊都是以長期的角度來分析,如果用短期理想化買低賣高的心態來看這個章節,不太適合。這文章是讓投資人瞭解投資的風險或是可能的盲點。

為什麼長期指數難擊敗?

因為指數很笨!指數就是買入一堆好公司,然後長抱。不會管短線的波動,也不會管未來的景氣,只有公司的基本面真的表現不好時,才會剔除。當一間好公司的基本面越來越好(賺越多錢啦),遲早會反映到股價上,短期的波動根本不重要。

除此之外,長線做多的報酬率,理論上是無窮大,但做空頂多只能賺一倍。假設十年前 100 萬平均分配投資十間公司,每間都 10 萬,結果十年後有三間歸零,六間沒漲,但一間漲了十倍,十年後的資產為 160 萬 ,這樣算出來年化報酬率大約為 4.8 %。你可以辯論說,哪有運氣這麼好買到漲十倍的股票?有道理,但反過來說,能買到三間歸零,六間完全沒漲的公司,運氣也太差了吧?如果一間漲了十倍,其他九間歸零,也不會虧錢。這邊是在解釋說,長線做多,以數學上的期望值來計算至少是正的,但怎麼挑到好公司就沒這麼簡單了。

投資指數的好處有:

- 不用研究個股。研究個股是非常難的,指數的好處就是個股都研究好了,投資人只要研究長期趨勢就夠了。

- 多樣化。買一個 ETF,就等同擁有好幾間大公司,而且也不用去想說怎麼分配資金。而且也有機會擁有未來的明星產業。

只看年化報酬率的風險

什麼是年化報酬率?就是 ETF 過去平均每年有多少報酬率,或是說過去平均每年有多少複利。用 0050 來舉例,從 2003/06 月底到 2022/09 月底,簡單用二十年來計算(其實應該要用 19 年來算), 0050 總共報酬率為 421.38%,假設用二十年去計算年化報酬率約為 7.46%,計算方式如下。

公式:

年化報酬率 = (Vf/Vs)^(1/t) - 1

t: 幾年的區間

Vf: 現在資產的價值

Vs: t年前資產的價值

這 20 年,0050 漲了 421.38%,

Vf/Vs = 421.38% = 4.2138,

t = 20

(4.2138)^(1/20) - 1

~= 0.074567

~= 7.46%

反推出來,假設 100 元的存款每年複利 7.46%,那二十年後會大約為 421.63 元。

100 * (1 + 7.46%)^20

= 100 * (1.0746)^20

= 100 * 4.21635

~= 421.63

但年化報酬率是看平均每年的複利,就如網路上的名言:「男女平均每人一顆睪丸」,其實是不切實際的,會導致投資人忽略股市的波動,而且時間是很殘酷的,假設在 2015 年末投資了 100 元在股市上,最後在 2020 年末的變成 248 元,這樣五年下來,年化報酬率大約為 20 %,理想上是每年複利 20 %,但實際上可能是虧了三年的錢,但最後兩年才大賺回來,如果投資心態不正確,說不定很早就在 2017 ~ 2018 年被洗出場了,結果後悔不已,或是在 2019 年漲回 100 元就出掉,錯過未來翻倍的機會。

2015 2016 2017 2018 2019 2020

理想上 100 120 144 173 207 248

實際上 100 90 50 70 140 248

風險跟報酬

下面列出四個比較知名的美國 ETF 最近十年的表現。可以發現報酬率越高的 ETF,標準差(波動)也比較高,可以得出一個簡單的結論:「風險跟報酬是成正比的」,追求愈高的報酬,就需要冒比較高的風險(波動)。甚至可以發現,VTI 的報酬率比 VOO 還少,結果波動(標準差)還比較大,單純用下面的數據來看,VTI 是比較糟糕的投資。

ETF 年化報酬率 標準差(月)

SOXX 21.56% 22.68

QQQ 15.97% 17.21

VOO 12.27% 14.55

VTI 11.95% 14.97

日期: 2022/11/04

資料來源: MorningStar

這邊列出台灣兩個知名的 ETF 近十年內的表現,來比較一下。可以發現 0056 (元大高股息)是個非常糟糕的 ETF,因為 0056 的報酬率跟波動沒有成正比,報酬率低就算了,波動居然還比較高,我可以非常肯定的說:「絕對不要買 0056」。

ETF 年化報酬率 標準差(月)

0050 10.07% 14.83

0056 6.56% 13.47

日期: 2022/11/04

資料來源: MorningStar

為什麼 0056 表現這麼爛?很簡單啊,因為 0056 每年都換持股,每年都去買殖利率最高的公司,指數要表現好,應該是要買入好公司,然後長抱,而不是每年都在換持股。投資高股息的公司時,要考量說持有的公司能否長期配息,甚至未來提高股利,而非只看到當下殖利率就買,別忘記股票永遠是買未來,不是現在。

錯誤的心態

簡單說一個故事:老明是一個工作四十年剛退休的人,直接把三千萬的退休金放到 ETF ,盤算著領股利當生活費,想靠著每年 3% 的殖利率就可以享受退休生活,結果運氣不好遇到股市大跌,不到一年就跌了 30%,還沒有賺到股利,退休金卻少了九百萬,新聞上還充斥著各種負面的新聞,說著未來景氣更差,結果害怕的把 ETF 出掉,發誓從此不再碰股市。

你可以爭論說,反過來說老明也可以賺錢啊?對,沒錯,但別忘了,這裡討論的是風險,投資前永遠要注意風險,不要只看到能賺多少錢,而忘記也有可能輸多少錢。老明在這裡犯了幾個錯誤:

- 忘記風險。對,很煩一直提。

- 太晚投資。為什麼投資要早?提早開始投資,可以降低時間風險,如果老明提早二十年開始投資,可能只有三百萬的本金,那運氣不好也是輸九十萬,而且還年輕,不會有已經老年無法繼續賺錢的壓力,年輕時輸的錢只佔一生中的一小部分而已。另外提早讓自己被股市波動洗禮,就知道自己適不適合投資股市了。

- 忘記分散。為什麼建議投資 ETF 要定期定額買?就是要分散短期的波動啊。老明直接把三千萬全下在一個時間點,不幸遇到景氣轉壞,不到一年就輸掉 30% 的存款,如果長期定期分期買入就可以分散短期波動的風險。

- 沒有後路。就像是把房子頭期款拿去股市投機,結果被股市洗禮,頭期款變少了,女朋友也可能氣到跑了。當這筆錢輸不太得的時候,只要開始虧損,心理壓力只會越來越大,最後投降是你自己。

- 短線思考。投資 ETF 要用長期的角度來思考,記住景氣不會永遠一直壞下去。沒錯,明年景氣可能會更差,但未來遲早會轉好。

結論

記得,投資前記得考慮風險,風險有百百種,我目前只能簡單涵蓋幾點而已。投資心態是很重要的,投資人的敵人永遠是你自己,就像我前陣子看到的名言:

沒有人會因為通膨破產,但會因為想防通膨而破產。

(抱歉,我不記得是誰說的)

此外,聰明的投資人應該會注意到,風險簡單來說就是波動,波動其實也是機會啊!下篇文章會討論報酬的部分。

雜談

第一次寫文章,希望我有表達清楚,我覺得我的問題主要是思想有點跳耀跟贅詞很多,如果導致閱讀的困難,請求不吝嗇的指點!另外很多觀念都是作者體會到的血淋淋的教訓啊,嗚嗚嗚,沒有想要讓別人覺得我高人一等。

投資最難的是跟以前讀書的反饋是矛盾的,小時候讀書,答案都會寫在書裡面,尤其是理科的學生,找到公式就能推出結果,甚至預測未來。但在投資的世界,有時候要反過來想,表面的壞消息有時反而是好消息,反之;有時候不是去找答案而是了解是誰在說謊,尤其像是台灣新聞報導,或是 CEO 為了穩定公司股價而說謊,或者為了衝高短期股價而誇大未來的成長。