市場筆記:矽谷銀行(SVB)倒閉應不致演變為整體美國銀行業的系統性風險

發表日期:2023/3/12

利率走升導致銀行業帳面未實現損失大增

- 由於2022年市場利率飆高導致的投資證券未實現損失升高,20022Q4美國銀行業可供出售和持有至到期證券的未實現損失總計達 6200 億美元,如果銀行需要出售證券以滿足流動性需求,這些未實現的損失就會變成實質損失。

- 如果銀行業普遍出現款流失、被迫賣出債券,也會對這些資產形成壓力。

< 資料來源:FDIC >

美國銀行業存款連續三季下降、考驗中小銀行流動性

- 20022Q4美國銀行業總存款為 $19.2 trillion,已連續第三個季度下降。

- FED持續地升息縮表對銀行系統產生擠壓,資產端的長天期債券大幅跌價,而債務端的存款又持續遇到提領,中小銀行自2022年已開始面臨流動性的考驗。

< 資料來源:FDIC >

FED窗口貼現餘額在2022年11月異常上升

- FED窗口貼現為央行提供給商業銀行的資金渠道,簡單來說就是央行借錢給銀行,但通常銀行只會在逼不得已、有流動性壓力時才會向FED借款。

- 銀行向FED借錢會有所謂的“污名效應”,這部分可以參考股乾爹的影片:< 流動性危機?是誰在跟聯準會借錢應急?!|股乾爹 EP.087 >。

- 從2022年開始,美國(中小型)銀行重返聯邦基金市場獲取現金,這個數字在11月再度大幅跳升,到11/30貼現窗口餘額大增至100億美元以上。

(2022/11/14,加密貨幣FTX宣佈破產,有不少加密貨幣業者遭逢"擠兌",連帶影響相關的小型銀行被提領現金)

< https://www.macromicro.me/collections/4238/us-federal/19266/liquidity-credit-facilities-loans-primary-credit >

美國-窗口貼現-主要融通餘額

為加密貨幣用戶提供服務的Silvergate Bank,隨著加密貨幣價格的下跌和FTX的破產,該行於2023/3/8宣布清算。

中小銀行的超額準備金偏低,難以應付突發的流動性危機

- 美國商業銀行持有的超額準備金超過$3 Trillion,雖然該數字自2022持續走低,但總量仍遠高於疫情之前,整體流動性仍佳。

- 但超額準備金主要來自大型銀行,大行安全無虞;但中小銀行的準備金處於長期低位,難以應付突發的擠兌或流動性危機。

< https://fred.stlouisfed.org/series/TOTRESNS >

矽谷銀行倒閉應不致演變為整體銀行業的系統性風險

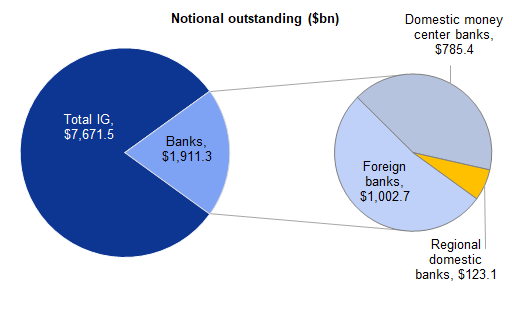

- 從美元投資級市場來看,銀行業發債金額約占總流通量的 25%、比例很高,但其中區域性銀行債券僅佔銀行業的 6%,也只占整體美元投資級市場的 1.5% ,比例有限。

- 區域性銀行債券有15家發行人,其中沒有單一債券發行人超過流通量的20%,整體而言尚屬分散。

< Goldman Sachs Global Research >

- 美國聯準會宣佈將在13日11時30召開緊急閉門會議,討論事項是「理事會檢討與決定聯準銀行收取的預付與貼現利率」。<https://www.federalreserve.gov/aboutthefed/boardmeetings/20230313closed.htm>

- 工商時報:「美國財政部、聯準會,以及美國聯邦存款保險公司(FDIC)於美東時間12日傍晚發表聯合聲明,宣布矽谷銀行(Silicon Valley Bank)的儲戶可於13日起支取其在銀行內的資金。」

- 個人的看法是,這種程度的銀行擠兌應該還在FED能力可以解決的範圍內。但流動性的衝擊和重建信心總是需要一點時間,而銀行放貸意願也會進一步下降。

- 期貨市場預期三月FOMC升息兩碼的機率由七成降至四成。

< https://fred.stlouisfed.org/series/DRTSCILM >

美國國內銀行緊縮企業貸款標準淨比例,往上代表放款緊縮

Invesco KBW銀行業ETF〈KBWB.US〉跌破2022年低點

最後修改:2023/3/13 09:00

《免責聲明》本文觀點僅為個人對市場的看法,並非任何投資勸誘或建議。若有引用數字及相關計算,均已力求精確,惟不保證其正確性,也不作為任何投資建議,對此不負任何法律上的責任。本文版權所有,轉載請註明出處。