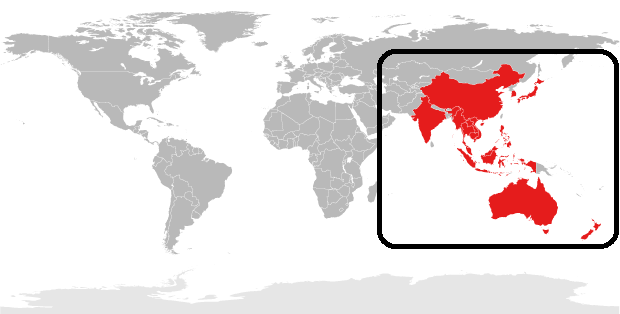

去年有提及菲律賓的企業稅30%,很多人詫異,這麼高!? 是,之前最高!這次來比較東南亞國家聯盟Association of Southeast Asian Nations (ASEAN) 的主要稅負及稅率,以及其他優惠條例。

2020 ASEAN各國標準企業所得稅如下:(由高到低)

- 25%or 20%:菲律賓(註)

- 25%:緬甸

- 24%:馬來西亞

- 22%:印度尼西亞

- 20%:柬埔寨、老撾、泰國、越南

- 18.5%:文萊

- 17%:新加坡

上述是當前標準企業所得稅,根據不同類型的業務活動,各國可能會有不同的所得稅率,詳情請自行查詢當地税局,或自行諮詢當地事務所。

註:菲律賓杜特爾特總統於2021年3月簽准企業復甦及稅務優惠法案,稅率調整追溯2020年7月開始,大部分企業所得稅(CIT)稅率降低了5個百分點,除了可課稅所得低於500萬披索及總資產低於1億披索之中小企業CIT則由30%直接降至20%。

2020 ASEAN各國的標準加值型營業稅 Value-added Tax (VAT)如下:(由高到低)

- 12%:菲律賓

- 10%:柬埔寨、印度尼西亞、老撾、泰國、越南

- 不徵收VAT,但徵收等同的銷售與服務稅Sales and Service Tax(SST),銷售貨物10%,服務稅率為6%:馬來西亞

- 不徵收VAT,但對商品和服務徵收等同的貨物及服務税Goods and Services Tax (GST) 7%:新加坡

- 不徵收VAT,但對商品和服務徵收等同的商業稅Commercial Sales Tax,商業稅5%:緬甸

- 無VAT:文萊

上述是標準VAT,部分國家在特定產品和服務會有不同的VAT稅率,如:越南另有5%VAT;其他亦有貨物出口及服務輸出是零稅率等,特殊的類別就不贅述,詳情煩請諮詢當地税局或事務所。

關稅的部分,在東盟自由貿易區ASEAN Free Trade Area(AFTA)的貨物流通幾乎零關稅,這個促使東盟各國商品多樣化、更多服務選擇、降低進口成本、減少貿易壁壘、增加外國投資機會,並增進成員國之間的經濟聯繫,增加貿易,擴大企業市場和規模經濟。

雖然菲律賓的稅率高,與其他東盟各國相比,優勢是提供性價比高的商業流程委外BPO服務,以及輕工業製造替代中國生產。而在消費面,菲律賓經濟快速成長又具有人口紅利,內需市場規模正不斷擴大,未來消費潛力不容小覷。

之前的文章《菲律賓稅收制度概述》有提到菲律賓的CREATE所得税消減計劃,將逐漸降低企業所得稅稅率至20%。當前菲律賓設有十餘個不同的投資促進機構,如貿工部投資署Board of Investments(BOI)、蘇比克灣管理局、經濟特區管理署Philippine Economic Zone Authority(PEZA)等,提供投資人不同之投資優惠計劃。

其中,菲律賓經貿工部投資署投資優先計畫Investment Priority Plan (IPP)核准之投資計畫可享有所得稅假期等獎勵措施,認定為具先導地位之項目(Pioneer status)及於開發程度較低地區之投資計畫可享6年免稅、一般計畫則享4年免稅,另符合現代化計畫又可再延長3年免稅。

Source:

ASEAN

Board of Investments

Subic Bay Metropolitan Authority

Philippine Economic Zone Authority

以上,如果對您有幫助,請幫我在文章最下方的圖示拍手(按讚)分享;如果您有興趣,歡迎點閱其他文章,並且訂閱追蹤!您的支持是小編的動力,每週會持續出具實用的文章,謝謝~Salamat!!