為什麼某些公司值得高本益比?而某些卻不行?低本益比就表示物超所值?而高本益比就表示價格昂貴嗎?為什麼有時候買高本益比反而賺錢,而買低本益比反而套牢呢?以下分享我們對於本益比的看法。

本益比

首先我們來看一下本益比的公式定義:本益比(Price-to-Earning Ratio, 簡稱 PE或 PER) = 股價 / 每股盈餘

您可以簡單想像本益比為「投資回本的速度」。假設您花了100元買進一門生意,這門生意每年可以賺10元,所以經營10年後就可以回本,因此本益比等於100/10=10倍,這是最簡單的理解方式。所以若一檔股票股價100元、每股盈餘10元,那本益比就是10倍。

要注意的是當我們在計算每股盈餘時,應該先將一次性收支去除,先計算出還原後的每股盈餘,才能得到正確的本益比數字,這一點非常重要。

另外,獲利不穩定、虧損或景氣循環股並不適用本益比法進行評價,因為獲利並穩定或者虧損,獲利的數字對於評價可能沒有意義。

歷史本益比及預估本益比

而什麼又是歷史本益比、什麼是預估本益比?請看下列定義:

歷史本益比 = 股價 / 近4季EPS

預估本益比 = 股價 / 預估未來4季的EPS

當您在閱讀新聞、雜誌或與同好討論時,一定要先搞清楚本益比是指歷史本益比還是預估本益比。而我們在進行評價時應該要以哪個本益比為主呢?由於股價反應未來,歷史已經過去,所以自然要以預估本益比為主才正確。

為何公司可以享有高本益比?

接著我們來討論為什麼有些公司可以享有高本益比,而有些公司卻不行?我們整理了以下原因:

(1) 具有成長性

(2) 高穩定度及可預測性

(3) 市場高度認同

(4) 強大的競爭優勢

(5) 本夢比

(6) 利率因素

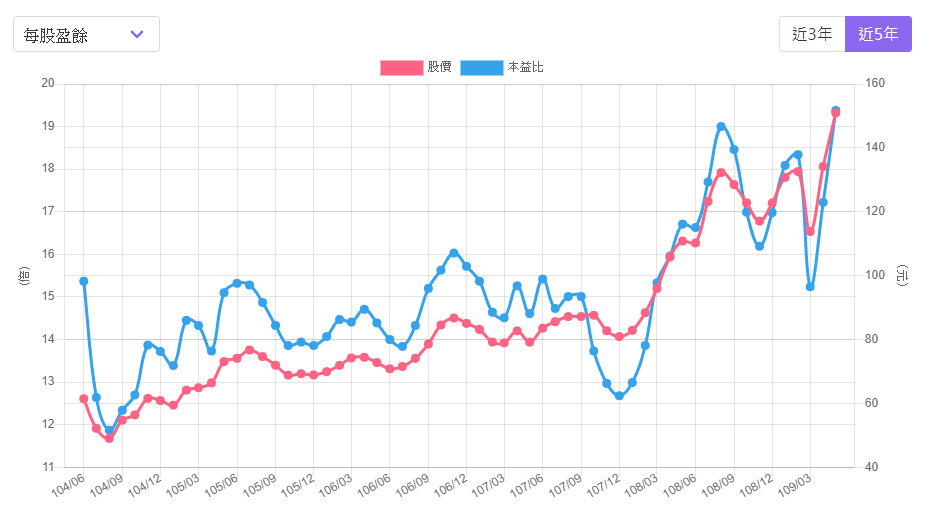

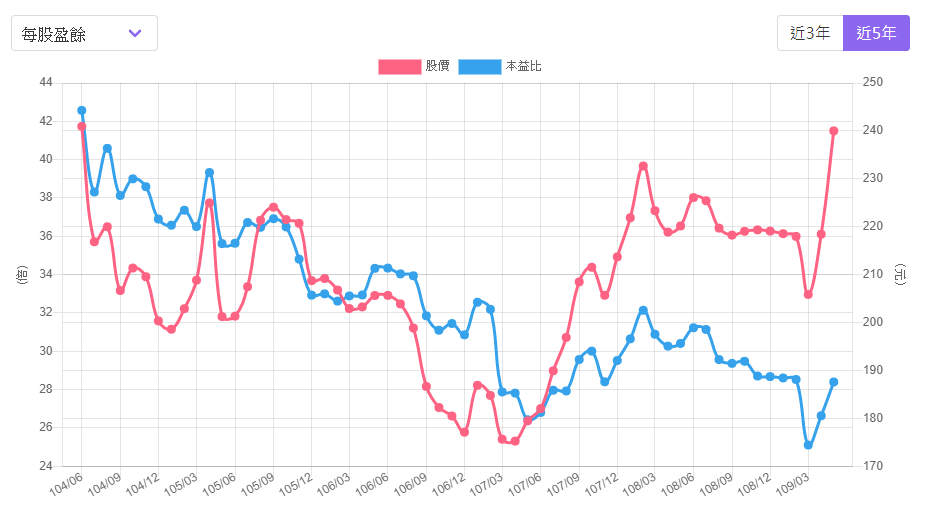

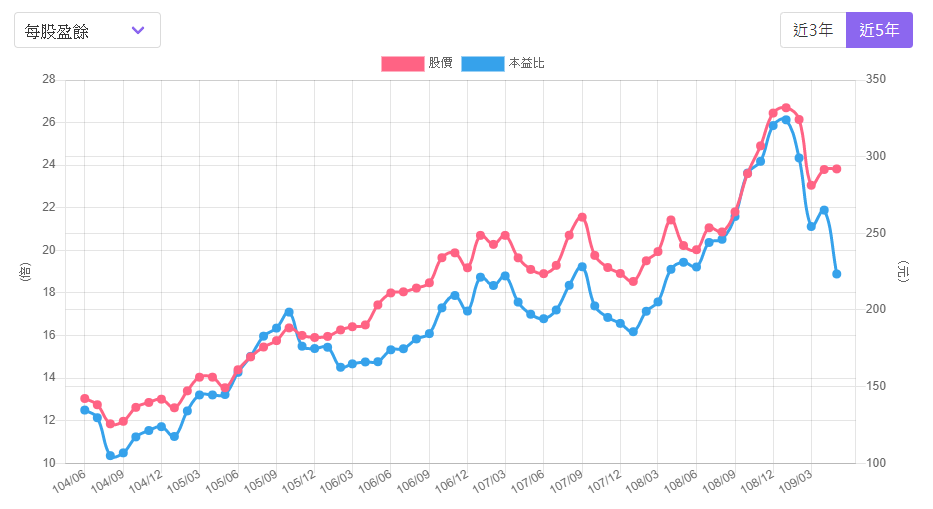

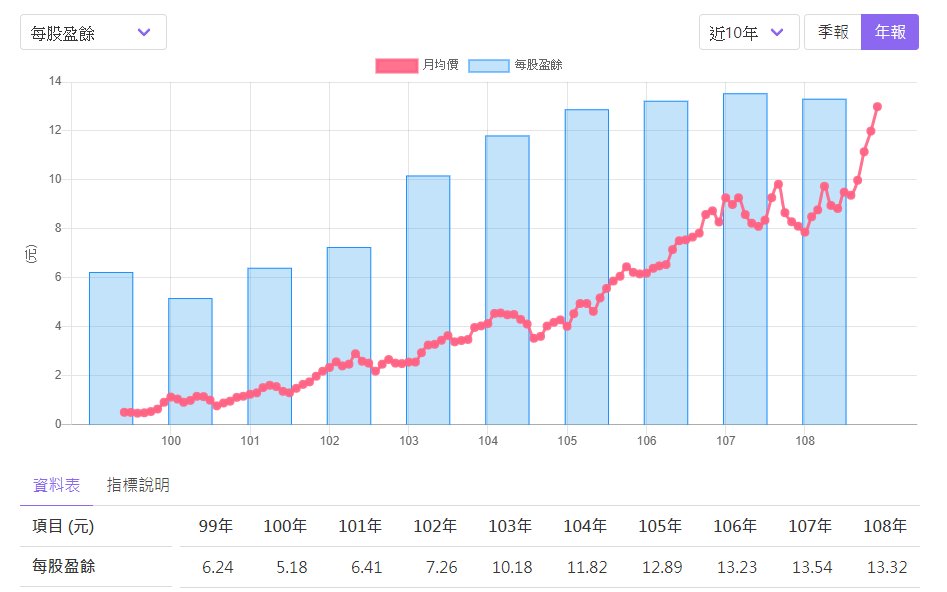

以信邦(3023)為例,信邦目前的歷史本益比高達19.38倍,前幾年大約落在12~16倍之間,由於信邦近年獲利成長表現出色,連續數年皆有高雙位數成長,近1季成長更是高達24.23%,市場相信未來獲利將持續成長,因此願意給予高本益比評價。現在看似高本益比的評價可能在未來變成低本益比評價,就是這個道理,但是若成長不如預期時,修正也會特別厲害。

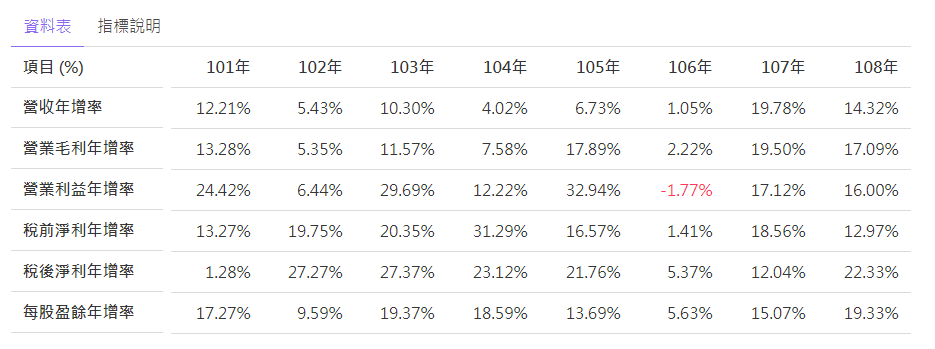

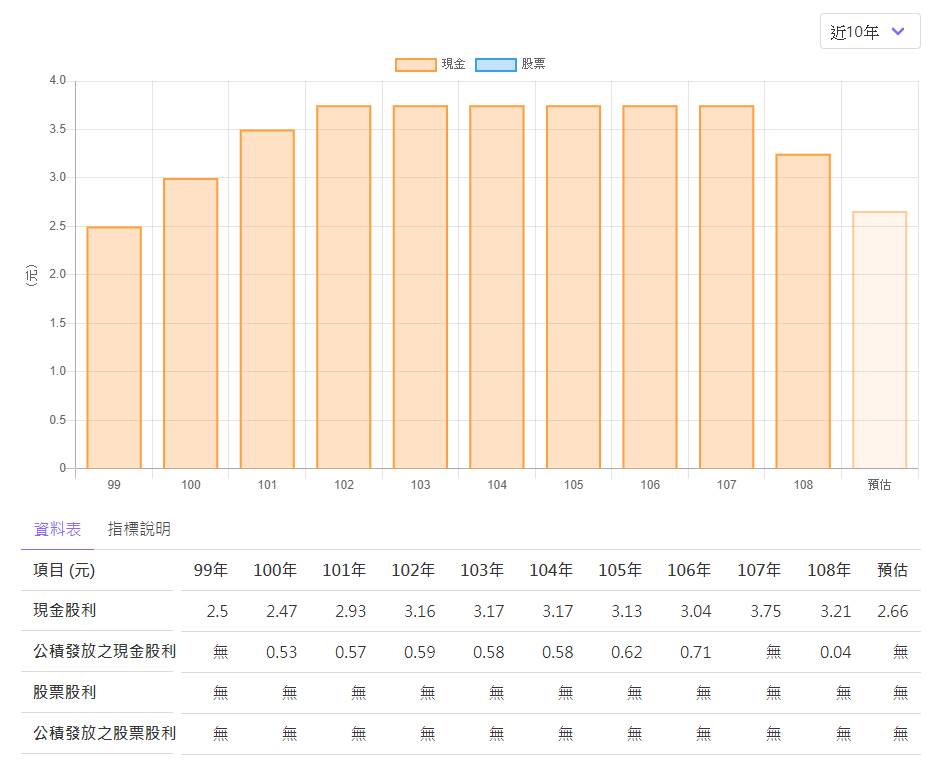

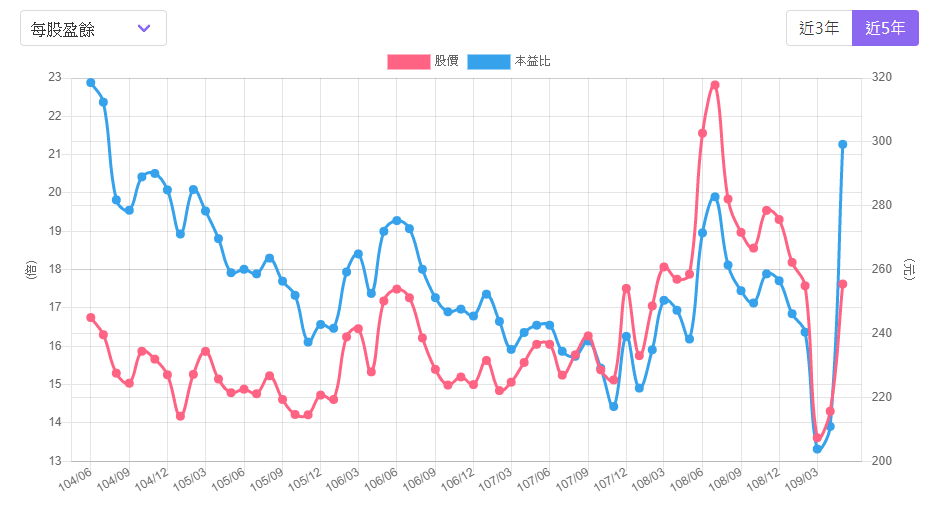

以遠傳(4904)為例。遠傳電信為國內三大電信業者之一,電信本業獲利穩定,且產業具有高度可預測性,加上具有寡占優勢,以及一個重要的因素,就是利率逐年下降到接近0%,即使獲利下滑、股利減發,遠傳的本益比依然穩穩站在20倍之上。

利率因素會影響到市場評價,當定存利率只有1%時,股票若能提供穩定的殖利率,對閒置資金來說相當具有吸引力,因為4%的殖利率就是1%的4倍,更不要說5%、6%的殖利率。

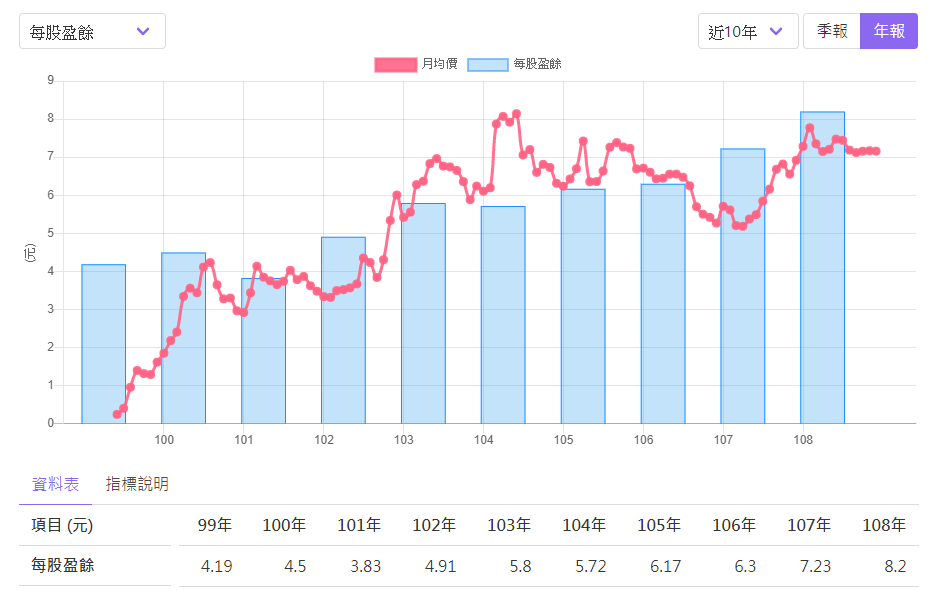

以全家(5903)為例,全家便利商店在國內隨處可見,同樣享有寡占優勢,業務具備高度穩定性及可預測性,加上近年獲利連年成長,使得全家的本益比也是穩穩站在20倍之上,享有高本益比。

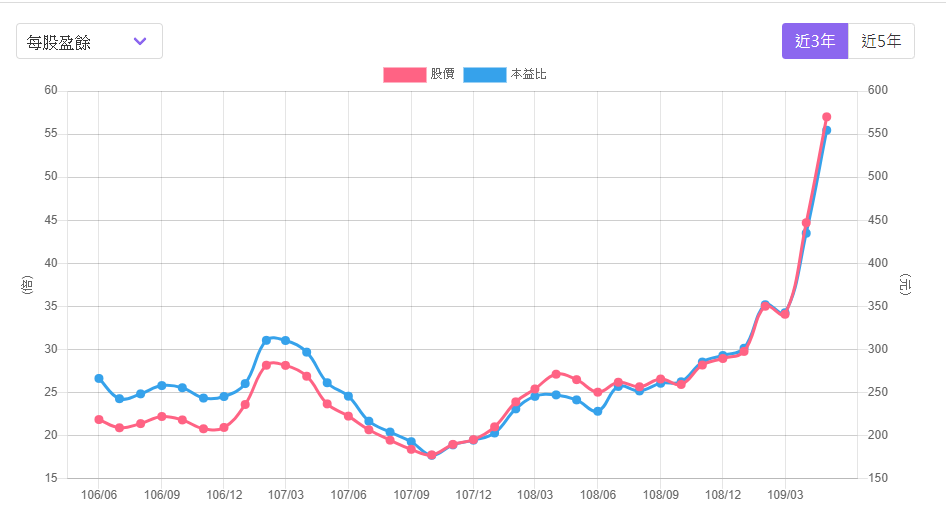

以富邦媒(8454)為例,富邦媒屬於富邦集團成員,主要業務包括電視購物及電子商務服務,在成本控制良好且獲利穩定成長下,以及目前疫情當頭的特殊情況,產業獲得市場高度認同,使得目前歷史本益比已達50倍之上。

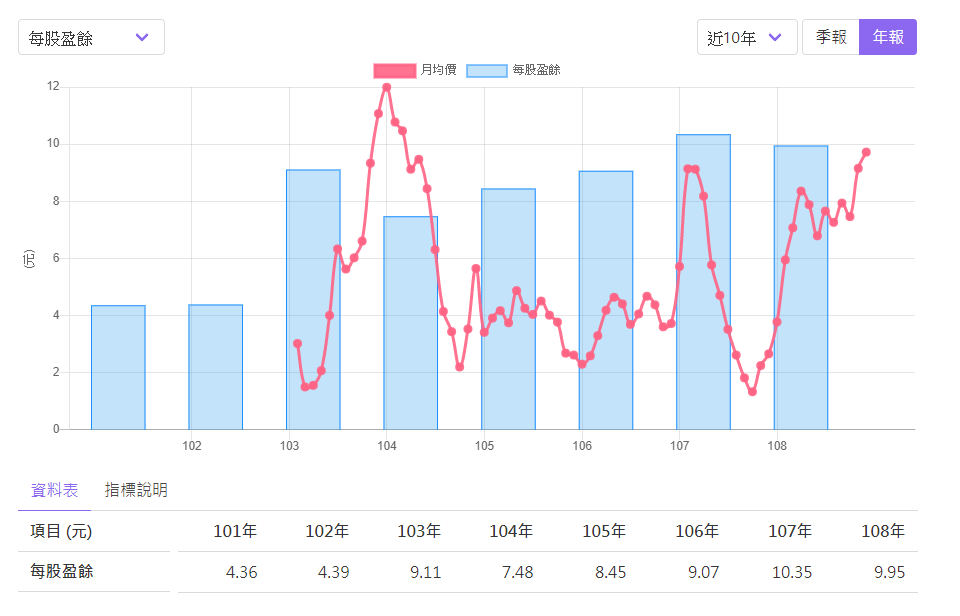

以護國神山台積電(2330)為例,台積電在早年並沒有充分獲得市場認同,當時本益比甚至還低於12倍,前幾年每股配息三元,將保留盈餘用於再投資,隨後帶動獲利大幅成長,而強大的競爭優勢最終獲得市場認同,使得本益比衝上20倍之上,隨著近期股價回檔才再度低於20倍。

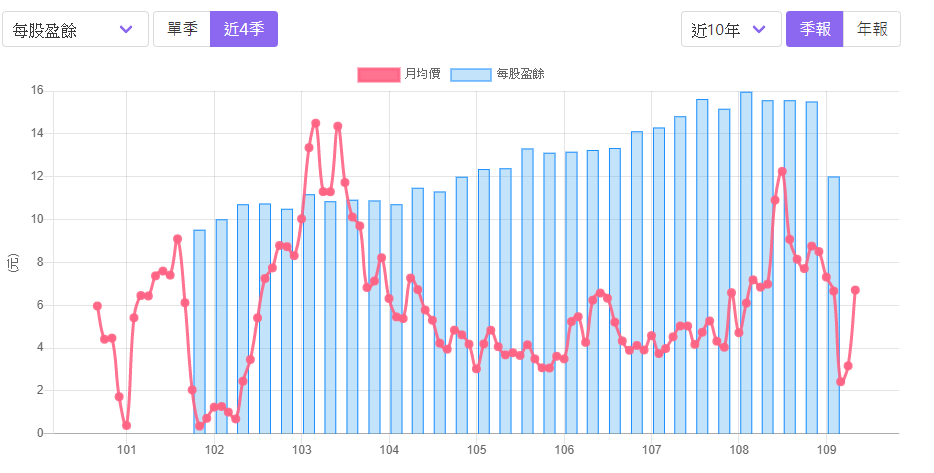

以瓦城(2729)為例,瓦城的主要業務為餐飲服務,而餐飲類股在台股享有15~25倍的高本益比,因此瓦城的本益比也落於這個範圍,這是市場長期給予產業的評價,除非市場改變產業評價,或者個股比較特殊,否則該產業內的股票多數會落於這個範圍內的本益比。

而本夢比為公司還未見獲利,但股價已先行飆漲,有夢最美希望相隨,要仔細評估獲利到底有沒有可能實現,還是只是作夢行情。不建議追買高本夢比的股票,萬一預期的夢沒有實現,反而抓到一把泡沫,此不可不慎。

買低本益比的股票比較好?

客觀來看似乎低本益比比較好,但實際上卻不是,原因就在「成長率」。以下我們舉幾個例子說明。

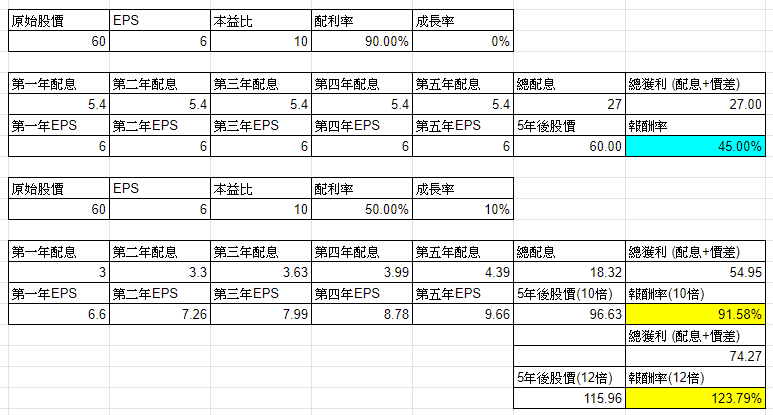

假設有一支股票股價60元、EPS 6元、本益比10倍,在「配息率90%+成長率0%」及「配息率50%+成長率10%」這兩組條件比較,假設5年後本益比仍然為10倍,則5年後前者只得到45%的報酬率,而後者得到91%的報酬率。若股票因為成長而本益比被市場調升到12倍,那報酬率更是高達123%。

我們再舉另一組高本益比的例子來觀察:

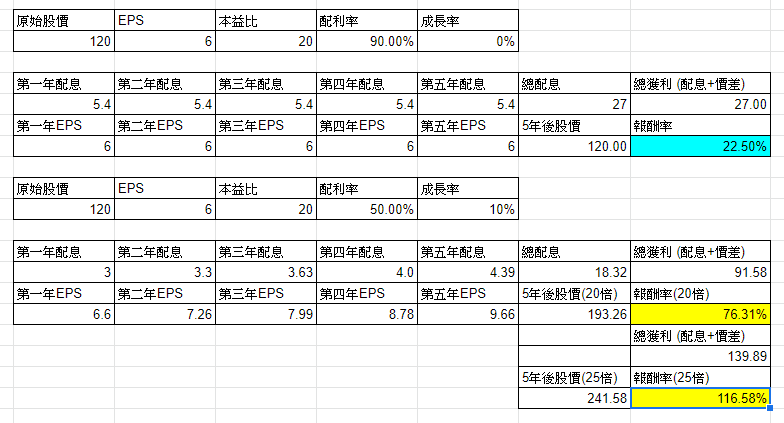

假設有一支股票股價120元、EPS 6元、本益比20倍。我們同樣用「配息率90%+成長率0%」及「配息率50%+成長率10%」這兩組條件比較,結果前者高本益比純領息報酬率只得到22%,而後者成長10%低配息這組則得到了76%的報酬率,若因成長而被市場調升本益比至25倍報酬率更高達116%。

由上例可知,若以純領息來說,低本益比可能比較好。但若您著眼的是較高的長期報酬率,不論高本益比或低本益比,有帶成長的股票報酬率都會比較好。而沒有成長的股票只要沒有發生衰退就算是運氣不錯了。所以買進有成長的股票才是最重要的事!

如何進行本益比評價?

響影本益比的因素相當多。而我們應該如何才能正確地評價本益比呢?以下提出幾種方法:

(1) 與同業相比

(2) 與自己過去的歷史本益比區間相比

(3) 考量利率因素

(4) 多頭或空頭市場

與同業相比可以大略地比較本益比高低,但通常的情況是,即使兩家公司做著類似的業務,但由於生產的產品不全然相同、經營者不同、財務結構不同、經營策略也不相同的情況下,很少有兩家公司可以直接比較。

比較好的做法是與自己的過去相比較,這也是彼得林區建議的評價方式之一。藉由過去市場所給予的評價,您可以知道過去的人為這支股票所付出的價格為何,與之相比做出相對比較。

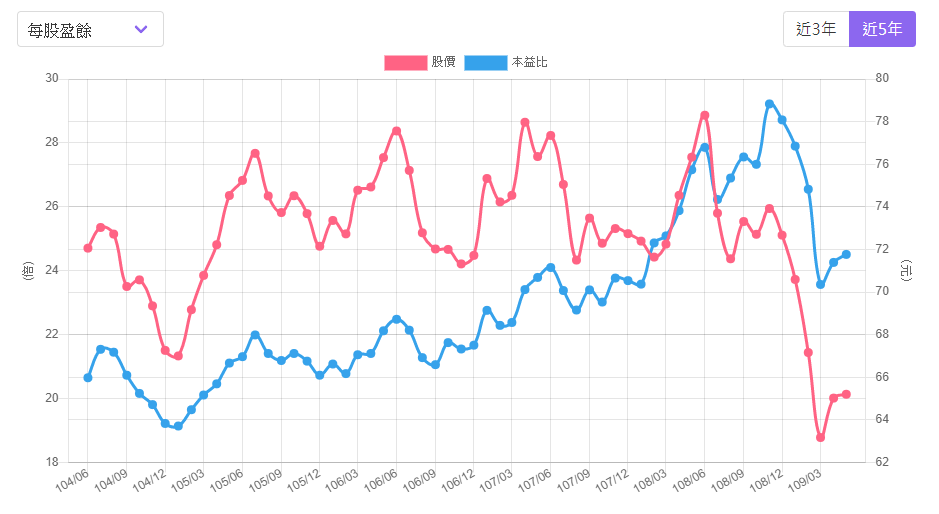

而與自己的過去比較最合適的評價工具即本益比河流圖。在公司獲利成長或平穩的前提下,於本益比河流圖下緣買進是正確的策略。但若公司正處在衰退,不論何時買進風險都相當高。

我們在與過去本益比相比較時,也要注意到時空背景下條件的不同,例如工廠數量不同、產能不同、經營團隊不同、經濟環境不同、競爭條件不同、或生產的產品不同等等,依據這些條件來動態調整您的評價,而不只是照單全收會更有彈性一些。

而利率的高低同樣會影響到股票的評價,尤其在利率接近0%的環境中,具有穩定配息能力的股票評價會被提高。

最後一點要考量的是目前市場是處在多頭還是空頭,若是多頭市場評價可以多抓一點,但若是空頭市場則需要保守一點。

高本益比可以買嗎?

這個問題困擾我許久,但說也奇怪,一直到我可以接受稍微高一點的本益比之後,投資績效也隨之提升。

有許多優秀且競爭力強大的公司獲得市場認同,因此值得高一點的本益比。你去街上買東西,品質好的東西不值得貴一點的價格嗎?

在面臨是否買進高本益比的股票時,如果您心中有些猶豫,可以從幾個角度進行思考:

(1) 以預估本益比進行評價

(2) 使用PEG(Price/Earnings to Growth Ratio)進行評價

(3) 以個股過去的歷史本益比區間進行評價

(4) 適度配置,比較不會因為部位過重而過於緊張

首先以預估本益比進行評價,也許由歷史本益比來看數字不漂亮,但因為公司正在成長,會使得預估本益比下降到相對合理的倍數。接著可以使用PEG指標在成長力與本益比之間做比較,來衡量目前股價是否合理。再來以個股的歷史本益比區間進行比較,了解過去的人為這支股票付了多少錢。最後是酌量買進並分散持股,才不會因為高本益比部位太重而過於緊張。

如果您是因為一檔股票有成長而決定買進,一定要謹慎評估這個成長在未來是否可以持續,要買尚未反應的成長,而不是買已經price in的股價,這件事很重要,因為追價是最有可能造成永久性損失的原因之一。在一般情況下,不建議買進本益比太高的股票,畢竟高本益比客觀上就表示投資回本速度慢,一旦遇到成長不如預期,修正往往來得特別厲害。

如何查詢歷史本益比數字?

您可以到「選股便利店」網站並輸入股票代號查詢,在個股查詢首頁下方的「最新近況」即可查詢到近4季的歷史本益比。

https://www.stockstore.com.tw/

歷史本益比 = 股價 / 近4季EPS

近4季EPS = 過去4季稅後淨利加總 / 加權平均股本,非單純加總

如何查詢預估本益比?

由於預估還沒有發生,基本上沒有地方可以查詢預估本益比。您可以由券商的研究報告中取得研究員的預估EPS,也可以自行估算EPS,進而計算出預估本益比。當然只要涉及預測都有可能發生失準及落差。因此比較保險的作法是在預測時先做一個正常狀況下的預估,再做一個悲觀的預估,以在發生預估錯誤時為您保留足夠的安全邊際。

靠本益比評價買進賺的是什麼?

最主要就是賺下列這三件事:

(1) 本益比低到高

(2) 市場調整評價

(3) 公司成長

於低本益比買進、高本益比賣出,您賺的是價差。若買進的股票被市場調升評價,那有機會賺到更大幅度的報酬。而即便本益比不變,公司本身持續成長也可以帶動股價上揚,您賺到的是成長。

用便宜價買進一家沒有成長的普通公司,不如用普通價買進有成長的優秀公司,當然如果能用便宜價買進優秀公司就更好了,只是這種機會並不多。在大部份的情況下,具有強大競爭優勢的好公司不會太便宜,只有在發生系統性風險時才會有比較好的買進機會。

結論

我們不斷地強調成長性的重要,在低檔買進有成長的公司讓您進可攻退可守。我們永遠要記得股價反應的是未來,因此在計算本益比時,不論如何都應該採用預估本益比進行估算。正確地善用本益比河流圖這項強大的評價工具可使您事半功倍。評價這件事其實是相當主觀的,投資有時候更像是門藝術,需要一些想像力,大家研究同一檔股票給出的評價可能都不盡相同。最後,永遠要記得預留足夠的安全邊際,為犯錯保留緩衝空間。

我們用蒙格(Munger)的一句經典名言來做為這篇文章的結尾:

用合理價買進好公司,遠勝用便宜價買進普通公司

如果您覺得文章有幫助,歡迎分享轉載以及追蹤我們的臉書粉絲團哦!

✅ 選股便利店:

https://www.stockstore.com.tw/