本人雖正在考取CFA,但僅僅是因為興趣通過了CFA Level 1,並未取得任何投資分析證照,也沒有要推介股票,單純站在想將CFA所學加以練習分析的角度撰寫此篇文章,請勿以本文內容當作投資建議呦~~~

研究這支股票單純是因為我們家裡小孩超級愛玩,然後班上同學都有在玩(難道這就是小朋友們的元宇宙?),整個畫風超級像樂高LEGO,害我以為這個是樂高出的遊戲平台。

一、Roblox公司介紹(暫略)

二、公司未來展望分析(暫略)

目前投資大環境處在,通膨升息階段,各國央行持續攀高的升息,不利於科技股以及初期創新創業公司發展。

目前元宇宙尚在初始階段,沒有成熟的市場,各公司也都是在進行早期的投資階段,十分燒錢還沒有看到穩定的盈利模式,相關的熱潮還不足以支持單一產業盈利。

ROBLOX(NYSE:RBLX) Beta值為2.098三、公司財務簡報

ROBLOX公司財報可以看出營業額有持續成長,但是營收增長率卻是持續放緩。

隨著營業額上升,營收成本也跟著持續增加,高昂的研發費用更是造成營業收入連年各季度為負值,但這或許是這個企業前期必須熬過的苦。

整體股東淨收入持續惡化下降,每股收益亦持續惡化。

這裡我們檢查ROBLOX的速動比率( = 速動資產 / 流動負債 × 100%)來看看是否有即將破產或是短期內現金流會出問題的情況。

由上表可以得出速動比率為154% [(3838.604-0) / 2480.835]x100%,數值在100%以上暫時沒有現金流的問題(但以科技股來看還是偏低)。

我們再加看現金和可運用的短期投資是否有大於總債務,由上表可以知道現金和短期投資是大於總債務,尚可支持公司營運。

小結:設法獲取更高的營業額並有效降低營收成本跟研發費用,是ROBLOX未來必須努力的課題,另外也要持續保持適當的現金流以避免公司周轉不靈。

四、估值計算

此公司尚未實現盈利,故本益比(PE ratio)跟每股獲利(Earning Per Share, EPS)等跟正盈利有關的計算方式皆不適用。

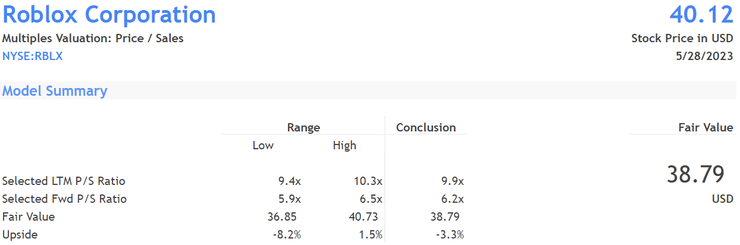

本公司為科技類股,並非傳統資產比重較重的類股,故不適合使用股價淨值比(PB ratio, 巴菲特愛用),故採用的方式為股價營收比(PS ratio, Price Sale Ratio)

計算方式比較複雜,採取了過去12個月的營業額跟同類型的公司相對比以及對於未來營收預期的推估與同類型的公司相對比,要注意到的一個重點是沒有太多公司可以跟Roblox來做同類型對比,所以估值方面可能會有相當大的落差。

五、結論

我個人對於此公司產業前景比較擔憂,主要是因為現在處在經濟循環週期沒有這麼明朗的階段,因此會偏向給予這間公司較低的估值。但是,站在樂觀的一面來看待,如果公司成功熬過經濟衰退的週期,並在未來成為相關產業的領先指標公司,或許會為公司帶來相當大的正向效果。那麼未來股價較低的時候反而是長線購入的時機。相反的,如果未來是由別的公司領先,或是元宇宙發展不如預期,則股價只會越來越差要期待翻轉機率就不大了。