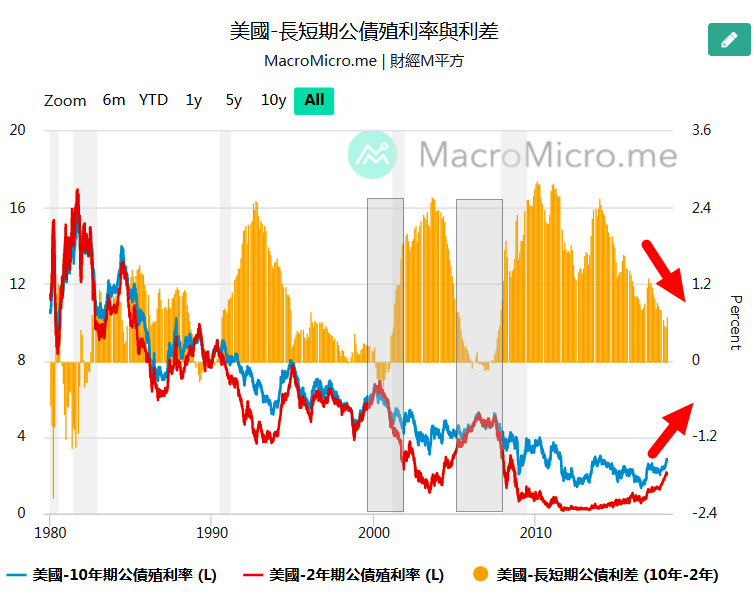

昨天一條新聞指出美債殖利率倒掛加劇,根據彭博資訊的數據,2年期美國公債殖利率在3日升至4.96%,比10年期公債殖利率高出110.8個基點。今年3月這個殖利率曲線的倒掛觸及110.9個基點,為1981年以來最大。

因為對Fed利率的預期,使得美債前端(1M~2Y)對Fed貨幣政策反應較敏感,現在Fed fund rate約在5.25%。而中長端特別是30y的美債,反應的較多是未來長期而言,經濟成長率的預期及長期的通貨膨脹。也就是說,在長期底下,美國經濟終究會回到平均水準,這個數字會低於現在Fed利率的5.25%,所以造成了殖利率曲線倒掛。

真正需要擔心的時間點是殖利率曲線從倒掛開始回到正斜率的時候,根據過去幾次經濟明顯衰退且股市較大回檔都是出現在回到正斜率時,因為前端下去代表Fed看壞未來需要強烈降息刺激經濟,而長端相對的會下去但幅度會小很多,所以整條曲線就變成了正斜率。

所以判斷中長期走勢的另一種方法就是來自債券市場,就是緊盯這條殖利率曲線,它隱含的資訊含金量高且重要。