今(2023)年6月,我前往美國內布拉斯加州奧瑪哈市(Omaha, Nebraska)參與一年一度的Gallup at Work Summit,也很幸運有機會與其他蓋洛普優勢教練前往內布拉斯加大學林肯分校,參觀克利夫頓優勢研究中心。鮮少有機會來到奧瑪哈,這個城市最有名的人不外乎是波克夏公司的執行長華倫.巴菲特了,所以我也去車遊了他家一趟。

這位當今最成功的投資者,在2008年全球富豪排名第一,2017年第二,被稱為「奧馬哈的先知」(The Oracle of Omaha),他相信收購交易價格低於其內在價值的公司股票。他認為投資市場的最佳時機是當其他投資者非常恐懼的時候。

縱使說出這麼有膽識的話,但是這位老先生看起來卻是慈眉善目,風格樸實不特別修飾外表,如果不特別說他是全球數一數二的富豪,如果在麥當勞遇到他,大概就是覺得一位普通長者吧。為了增加巧遇這位全球知名人士的機會,我的確去了他常吃的麥當勞和牛排館,畢竟這是我這輩子最靠近富豪的時候。具有地利之便,同樣都處在奧瑪哈市,投入30年研究人們成功之道、訪談超過200萬各行各業傑出人士的蓋洛普調查公司,怎麼會放過身邊這位世界上最成功的投資者呢?的確,蓋洛普的克利夫頓優勢中心團隊曾經與巴菲特進行訪談,希望了解他的成功之道。巴菲特在訪談中說:「我與其他人的差別,可能只是我每天起床後,有機會做自己想做的事。」說實話,巴菲特與我腦中印象中的投資人士一點都不一樣,不太有那種犀利評論、追求速度、快速反應市場、具懷疑批判性思考的特質。根據蓋洛普克利夫頓優勢研究中心人員的分享,巴菲特本人非常有耐性,想法很實際,樸實單純,他的價值觀傾向相信別人。

研究團隊歸納整理了巴菲特的投資策略,發現深深地與他本人的天賦特質相連結,他建立了一套他自己的投資哲學:一套基於個人優勢的投資哲學。

他很有耐性,所以他善用他的耐性發展了一套他的「二十年展望投資原則」。巴菲特給投資人的建議是「不要密切關注市場」。在2016年面對媒體採訪時,他說:「投資是透過投資以及長期持有優秀公司來賺錢的。如果他們購買優秀的公司,隨著時間的推移,他們會在 10、20、30 年後表現出色。」巴菲特一生都在調整自己保守的投資方式,這種方式更看重長期價值而不是短期收益。

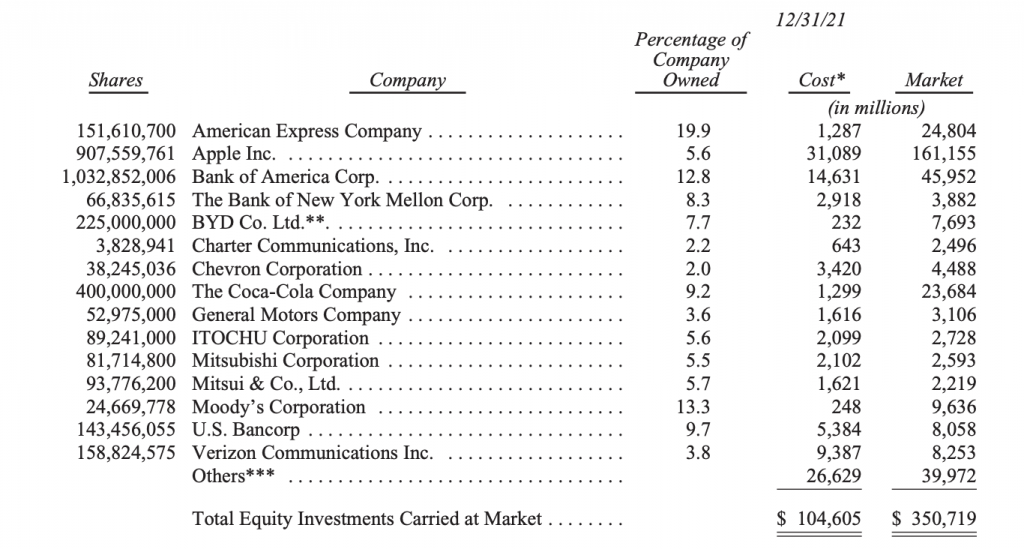

另外,巴菲特很實際,他不買那些他不懂的公司,所以他只投資那些靠直覺便能了解產業和產品的公司。2020年發生COVID疫情爆發時,媒體問他頭條新聞會不會影響他的投資,他說不會,「真正的問題是,從現在起五年、十年、二十年後,這些企業將走向何方?」他在1972年投資了See's Candies, 在1988年斥資10億美元買了可口可樂的股票,事實證明這兩家公司都是不錯的長期投資,並且現在仍然持有。巴菲特並未投資微軟或是網際網路,曾經一度嘗試持有IBM但後來也出售了,因為他無法描繪高科技業二十年後的樣貌。

他也善用信賴別人的特質,當他的公司仔細評估過投資標的的企業領導層之後,即便他是大股東,他也是退居幕後,盡量不會去干涉所投資公司的日常營運。

他獨特的做法讓他自在地獲得平衡、快樂、受人敬重的生活。他善用他的主導特質,不把力氣花在扭轉自己的弱點,沒有被變化快速的股票市場逼得喘不過氣來;甚至連搬離開奧瑪哈他都覺得不願意,在這個緩慢且平淡的美國中西部,一待就是一輩子,既滿足又成功。