保險最重要的核心精神在於「用小小的錢買大大的足額保障」。

保險的本質,不過是人類互助下的產物。

而儲蓄險卻是儲蓄+保險的四不像產品,推銷儲蓄險的話術想必各位都耳熟能詳就不再贅述。

儲蓄險的風險,大家在購買前真的有清楚嗎 ?看周遭人都買就連事前功課都不願意做,但那畢竟是你辛苦工作得來的積蓄,那麼隨便真的好嗎 ?

風險1、中途解約不保本(流動性風險)

買儲蓄險第1 個要小心的風險,就是提前解約會造成本金損失,「更不要輕易被業務員的話術蒙騙」,像是儲蓄險是保本商品,保證能拿回本金……之類的「建議」,投資人在買儲蓄險前,需知儲蓄險有「提前解約就會虧錢」的特性,除了本金一定會折損外,解約金還會低於總繳保費,如此一來就不一定能「保本」。

舉例:連續繳了兩年,共繳了36萬,在第二年年底時因為想要創業,急需資金,解約後卻只能拿回23萬5千多,會造成12萬多的虧損。反觀銀行定存,若期滿前解約,頂多利息打折,不會侵蝕到本金。

風險2、需承擔利率變動

小明平台保險顧問說明,不論是「預定利率」或是「宣告利率」,其實都是保險公司的投資報酬率,並非一般所說的「內部報酬率」(Internal Rate of Return,簡稱IRR),「不論預定利率或是宣告利率再高,都不等於繳費期滿時可以實際拿到的報酬率,千萬不要被業務員話術左右了。」

風險3、可能面臨保險公司破產、倒閉

小明平台保險顧問指出,目前國內存款保障額度最高為300萬元,全球排名第3名、亞洲第1高,中央存款保險公司會給予存款人更高的保障彈性;相較於保險,「說難聽一點,只是一紙契約」,如果保險公司不幸因為經營不善而停業或是倒閉,即便提撥有人身保險安定基金等配套措施,投資人個人基本權益仍有可能受損,尤其對於投保長年期或是終身型險種的投資人來說,必須承擔更大的風險。(只能以保單分散來應對倒閉風險)

但儲蓄險的繳費年期非常多樣。從6年期到10年、20年期…光是年期的選擇就令人眼花撩亂,但真的有比定存好?

範例:

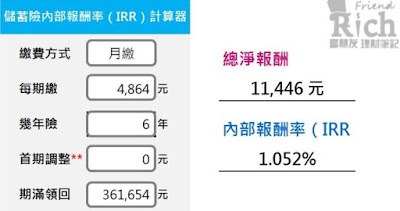

這一份儲蓄險,只繳費前6年,

打算6年到期領出,

每年繳 58370元,等於月繳 4864元

到期領回約36萬1,比當初投入的35萬多一點,

報酬率是 3.26%。

但6年賺 3.26%?它真正的「年報酬率」是 "1.052%"😵

幾乎比銀行定存還低!而且這筆錢還要被綁6年,提前解約還要付為數不小的"解約金"。😱

內部報酬率IRR 計算機:https://3i-life.com.tw/product/irr

台灣銀行牌告利率:https://rate.bot.com.tw/twd

---------------------------------------------------------------------------------

那比儲蓄險好很多的商品是什麼呢 ?

國內理專絕對不會跟你說的秘密!!

沒有儲蓄險在急用錢時需要提前贖回,所面臨高昂違約金的問題,只需留意“匯率”不要換太高及不買在相對“昂貴的價錢”。

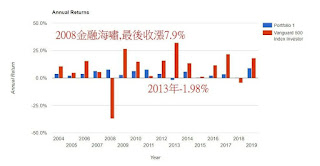

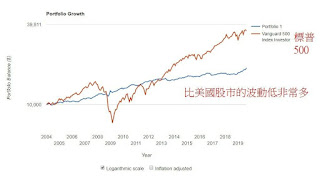

『 近16年,年化報酬率4.1% (2008年發生金融海嘯時,當年度報酬達7.9%,而美國股市跌幅最高達 -50.97%,因為公債與股市為負相關。),以台灣通膨年化約3%,至少可確保資產不會隨時間悄悄地貶值,畢竟台灣近幾年定存只剩1%。』

有時投資應該要放眼"全世界"的金融市場,才會發現更多且更好的選擇。

這檔商品為美國債卷ETF,追蹤美國整體債卷市場指數,由美國政府債、投資級公司債與房貸抵押債卷等三大類別所組成。

官方網址: http://www.ishares.com/us/products/239458/ishares-core-total-us-bond-market-etf

以追蹤 Barclays Capital U.S. Aggregate index(彭博巴克萊美股整體債市指數)表現績效為目標的ETF。此指數乃設計衡量美國債券市場表現的指數,其追蹤誤差也會來越低。持有的債卷數目達7000檔以上,達到非常分散的效果,最大的持股比例也小於5%。

美股是以1股為單位,買賣相當靈活且低門檻。

(台灣幾乎為1張=1000股為單位,門檻高很多!!)

以2019/11/4號為例,報價112.93=1股112.93美金=1股3445台幣

"注意事項"

1.美金匯率務必"31"塊以下才執行 ,每年1月1號買或加入第2項做雙重確認,當然30塊以下更好。務必一年進場最多兩筆,降低交易費用。

鉅亨網外匯:https://www.cnyes.com/archive/forex/flashchart.aspx?fccode=USD/twd

可以觀察到這10年美金匯率的平均價

2.不要買在相對昂貴價,計算週期填5年,根據"樂活五線譜"買在粉紅線附近或以下(以統計學計算,粉紅線附近或以下算相對合理的價格。)

網址: https://invest.wessiorfinance.com/notation.html

多數情況下,股價位於第四條線(相對樂觀點)以上,即代表大眾普遍看好後市,願意付出更高的價格買進;此時樂觀氣氛濃厚,但賣壓湧現的可能性也逐漸升高。相對的,當股價位於第二條線(相對悲觀點)以下,代表大眾普遍看壞後市,願意以更便宜的價格拋售;在多數人悲觀的情況下,此時的股價相對便宜,可考慮逢低承接。

其中的「悲觀點」與「相對悲觀點」,我常說成「便宜價」和 「相對便宜價」。「樂觀點」和「相對樂觀點」則是「昂貴價」和「相對昂貴價」。

3.複委託開富邦證卷的話,隔年3、4月會再退預扣的30%利息

中的85% (假如要開其他間,務必問清楚退稅問題)。

4.複委託手續費務必在 0.2%,低銷20美金以內。

5.複委託賣掉後T+4日的交易日,金額到帳。(EX:星期一晚上

賣,星期5到帳)

6.請選美金交割,做貨幣配置 (想維持台幣交割也行)。

完整圖片版:https://manofignorant.blogspot.com/2019/11/blog-post.html

免責聲明:本資訊僅為作者個人經驗分享,不應視為投資建議