首先,近期在首席分析師楊應超的著作中,聽到他分享債卷梯 (bond ladder) ,能有效的應用在公司債與ETD身上,創造穩定的現金流收入,同時降低人性風險。因為這兩項投資工具擁有絕對還本的特性,只要不發生償還違約情況,比目前投資市場上的顯學-買進高股息個股來的穩妥許多,畢竟誰知道會不會賺息賠價差呢 ? 所以將相關資料一併整理出來。

何謂債卷梯呢 ? 舉例 : 將資金分為5等份,分別投資1年期、2年期、3年期、4年期、5年期投資等級公司債,這樣獲得的殖利率會像梯子一樣逐步攀升。當1年期債券到期後,就將這筆的本金轉買5年期債券,2年到期也再轉買5年期債券,以此類推。

下圖為債卷梯的示意圖:

投資債卷的風險有 : 利率風險、信用品質、政治風險、通貨膨脹率與投資人情緒 等..... 。但使用債卷梯能管理利率風險與再投資風險;利率風險是利率上升可能導致債券價格下跌的潛在風險。儘管許多投資者可以承受利率風險,以換取債券可以提供多元化投資組合的收益,但利率的不確定性會令人不安,尤其是對於希望通過債券創造現金流的投資者。

再投資風險;假設投資公司債券。該債券最終將到期,發行人將退還您的本金+最後的利息,如果想繼續產生利息收入或維持投資組合的資產配置組合,則必須購買新債券。但是,如果與此同時利率和債券收益率下降,那麼使用相同數量的相同質量的債券進行投資,將無法產生與以前一樣多的收入。

我們都知道債卷梯,當1年期的到期後會轉換到新的五年期,一定會是建在相對高的利率,就算利率不佳也只是影響其中一個配置單位而已,所造成的影響會相對小許多。

下圖,債券梯可以通過創造可預測的現金流來管理上述風險與實際領息示意圖。

最後,使用債券梯的注意事項 :

1.持有債券直至到期,不要自己嚇自己,不要因為債卷價格的波動影響你投資債卷的初衷

2.確保有足夠的資金投資來實現配置分散化,分散到5個年期與每個年期至少分散持有4~5檔 ( 美國公司債一單位約1000~2000美金,比亞洲公司債動輒10~20萬美金小上許多 )

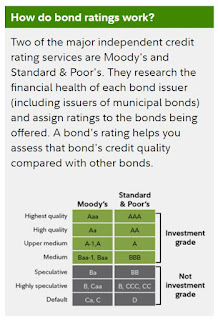

3.用高信評的債券建立自己的債卷梯