今年整體資產報酬為-3.17%,其中主動收入佔了12.87%,被動收入佔了-16.04%。可以看到今年被動收入再度超越了主動收入(不過是負的XD),這是正常且很可能發生的現象。當資產日漸累積後,股票的被動效益會逐漸放大(不管是正向還是反向),工作的主動收入效益就會相對變小(也就是說,主動收入會越來越跟不上股票的波動,工作收入會彌補不了股票的虧損)。但這同時也意味著,股票的收益也會越來越容易超過工作收入,而且兩者差距會越來越大。漸漸地,工作收入就不再會是主要生活費用來源,這時候就可以考慮做自己想做的工作而不是考慮工作的薪水。如果要避免股票過度波動影響生活的方法則是資產配置。

公式:資產收益=主動收入+被動收入

=(工作收入-生活支出)+股票報酬其中,生活支出算在主動收入那項;因為我是把扣掉生活支出後的工作收入部份投入股市。

F.I.R.E.最關鍵的點在於儲蓄率(也可以說是消費佔收入的比率),2022儲蓄率為70.39%。

*這邊使用股票報酬而不計算年化報酬率是因為使用錢夠就買的策略(類似定期定額),如果要去算每一筆投入過了幾個月的報酬率實在太麻煩,Seafood在意的是整體資產的成長。

與2021相比:

- 資產增加率降低不少(34.97%==>-3.17%),主要是股票下跌影響而繳出負報酬。不過即使股票繳出正報酬,資產增加率還是會降低。主要原因是本金越來越大,從而導致主、被動收入影響整體資產的比率就會變小,但報酬實際上則是會越來越大(無論正負)。永遠記住,報酬的重要性遠大於報酬率。

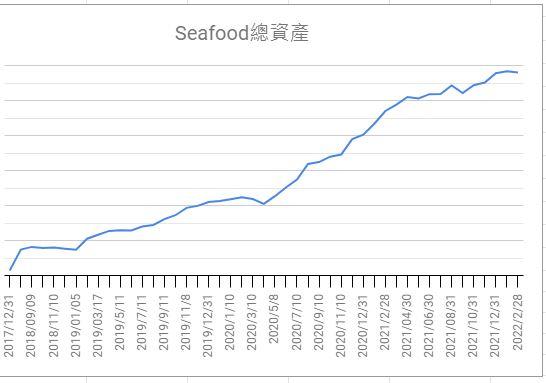

整體資產與2021差不多,看似瞎忙的一年,實則不然。今年大盤走勢大致如 2021鏡像,不過價格要再甜一些,Seafood也趁這一年利用主動收入的投入 增加了不少股數,而且是低價收購。

- 股票報酬率低於2021不少(20.04%==>-16.04%),直接繳出負報酬,基本上就是把去年報酬賠掉還不止,因為本金變大的關係。

報酬=本金 X 報酬率,

我們無法控制報酬率,但可以控制投入本金,趁著低價持續買進。

- 主動收入率低於2021(14.93%==>12.87%),但實際上主動收入比2021還多不少。這是因為投入的本金變大,使得主動收入的影響變小。這是正常現象,也是好現象,畢竟我們的終極目標是以被動收入生活,而不是一直依賴主動收入。

- 儲蓄率約略高於2021(68.06%==>70.39%),其實支出是增加的(這一年物價通膨應該相當有感吧),不過主動收入增加更多(笑)。

其實經過2020三月那波之後,如果都沒有賣出的人,現在心裡應該都堅定了不少吧。相信風雨總會過去,曙光終會到來。更何況,看到後面那令人流口水的報酬率,誰都不想錯過吧!回頭來看,更多的是可惜,可惜那波時間太短,沒來不及投入更多的銀彈。這次機會來了,事實上

2020,大盤加權指數12197==>8523,跌了30%,

2022,大盤加權指數18619==>12629,跌了32%,

2022跌的比2020那波還多,只是時間拉的比較久,趁著這段時間好好累積,F.I.R.E.之日將提前到來。

共勉之~

2023,Keep Going, Keep F.I.R.E.