在眾所期待下,Disney 正式公布自家的 OTT 影視平台:Disney+,並被多數人認為這是「向 Netflix 宣戰」。透過現況描述、背景分析,本文試著提出三個 Disney+ 的策略意涵。

Disney 媒體事業的三大重點

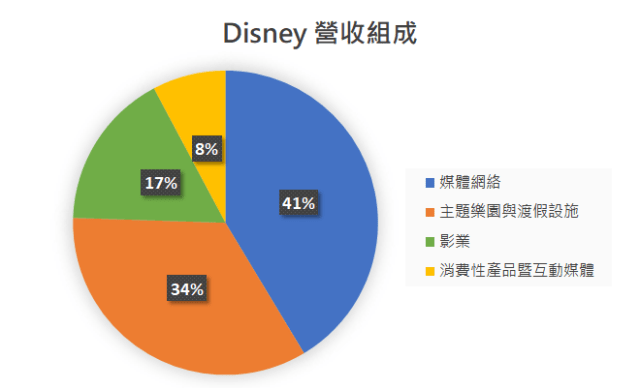

在聊怎麼看待 Disney+ 前,讓我們先粗略地從其 2018 年報中了解 Disney 在媒體部分是一家怎樣的公司。

媒體網絡事業為主軸,但高度倚賴有線電視

Disney 的 2018 年營收組成如下圖。其中最值得一提的,是媒體網絡的營收當中以有線電視為最大宗,占比近七成、達 170 億美元。

從外部平台授權獲得的營收越來越高

以營收來源來看 Disney 的媒體相關事業,則又可看到不一樣的面貌。當類似 SVOD 的平台越來越廣受歡迎,Disney 透過授權賺進口袋的錢也越來越多;以 Netflix 為例,每年就要付 1.5 億美元給 Disney。

媒體網絡事業方面, 頻道費年增 5%;廣告費年減 5%;提供給其他電視、SVOD 平台,以及其他收入則較 2017 年大幅增加 27%。

影業事業方面, 戲院票房因為大作成績優秀,較 2017 年增加 48%;家庭娛樂年減 5%;提供給其他電視、SVOD 平台,以及其他收入則年增 7%。

高度倚賴北美市場

雖然 Disney 是個全球家喻戶曉的名字,然其超過 75% 的營收來自美國與加拿大;歐洲雖位居第二,佔比卻僅有 11.8%。

可惜的是,年報只揭露了綜合營收的區域佔比,因此本文僅能根據媒體網絡事業的總營收占比、主題樂園、渡假設施的營收主要也來自北美市場,以及 Disney 旗下許多媒體品牌並未走出北美等事實,來推測媒體網絡事業也有同樣的集中現象。

Disney 進軍 OTT 影視領域的三大背景因素

早在 2017 年,Disney 就在法說會上點名 Netflix,預告自己將進軍網路影音平台。在本業並未有明顯營運失常的情況下,合理推斷 Disney 應該是基於大環境因素,並審視完自己的優勢後決定投入這一個長期戰爭。

「剪線族」的態勢無法擋

北美是 Disney 最重要的市場,而其中有線電視又是相當重要的營收來源。然而,近年來北美越來越多人不購買有線電視的付費內容服務,紛紛投入網路影音平台的懷抱。這些人被稱作「剪線族」(cord cutter)。

下圖來自 Variety 的最新報導。從上面可以看到,2018 年底美國主要網路業者的訂戶數量降至 7,833 萬戶,年減 3.2%;值得一提的是,2016–2017 的減幅僅 2%,顯示剪線的速度不僅沒有慢下來,還越來越快。

這點當然也影響了 Disney 的生意。從 2018 年報中北美訂戶的下滑數量,就可以看到平均減幅也接近大環境的 3%。

- Disney Channel: 9,200 萬(2017)→ 8,900 萬(2018)

- ESPN: 8,800 萬(2017)→ 8,600 萬(2018)

- Disney XD: 7,400 萬(2017)→ 7,100 萬(2018)

- Disney Junior: 7,200 萬(2017)→ 6,900 萬(2018)

OTT 影視平台的市場前景看好

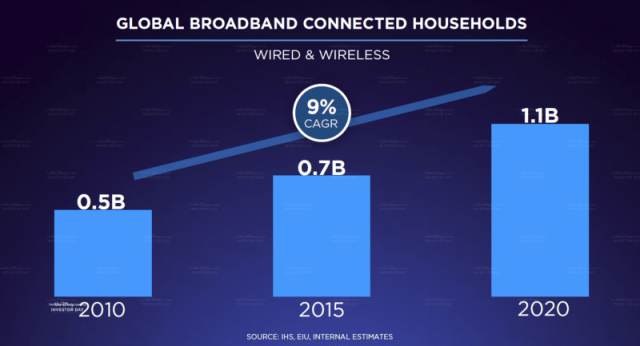

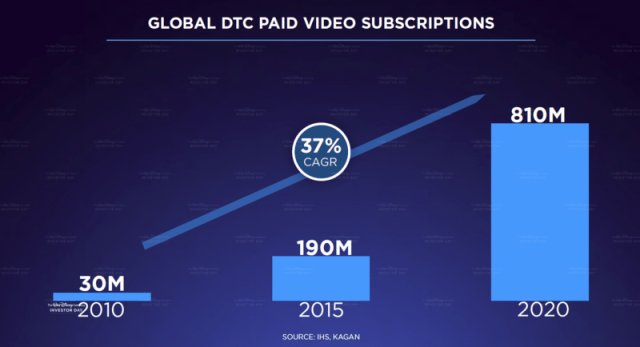

剪線族把線剪了,下一步往哪去?答案是 OTT 平台,甚至有人大部分的時間都花在 YouTube 上。針對這個趨勢,Disney 在幾天前的投資人會議上,也透過以下兩張圖表表達高度樂觀。

首先,要使用 OTT 平台,家中就得要有寬頻網路。根據 Disney 的估算,全球擁有寬頻網路的家庭戶數,自 2010 年以來就以年複合成長率 9% 的速度在增加,預計 2020 年將來到 11 億戶。

其次,Disney 更推估,OTT 影視服務的訂閱數將以 37% 的年複合成長率增加,於 2020 年來到 8.1 億。換句話說,Netflix 目前近 1.4 億的訂閱用戶,也不過只佔了其中的 17%,整個市場還大有可為。

捨我其誰的堅強實力

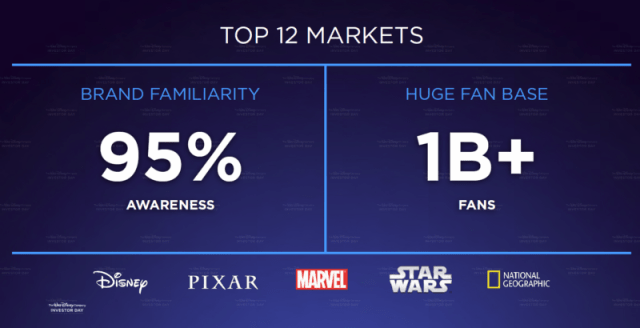

最後,Disney 當然也評量自己是市場上最有實力的業者之一。在全球的前 12 大市場當中,宣稱有 95% 的人認得 Disney 品牌,粉絲數更超過 10 億。

Disney 品牌除了辨識度高,還「1 至 99 歲通吃」。

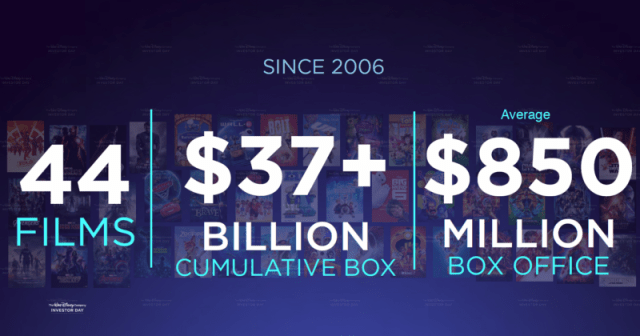

最後,除了超高品牌辨識度與超廣定位的優勢,Disney 影視內容的變現能力也極強。單就電影來說,過去 12 年來總共推出 44 部電影,總計創造了 370 億美元的票房,平均每部片都有 8.5 億美元的好成績。

我看 Disney+ 的三個策略內涵

綜合上述的三個現況、三個背景因素,以及目前可取得的 Disney+ 公開資訊,我認為 Disney+ 有三個策略內涵。

長痛不如短痛,擺脫剪線族帶來的市場威脅

我並不認為,Disney 推出 Disney+ 是為了與 Netflix 競爭。透過自主投入及不斷收購,Disney 將掌握更多的內容版權,從 Netflix 收得的授權費用也將越來越豐,這不是一件壞事。

真正讓 Disney 頭大的,是剪線族帶來的威脅。在過去幾年來的財報中都可看到一句重複出現的陳述:「營收受訂戶數量下降影響,但透過調高價格的方式得以彌補」。

漲價、推出複合產品等短期應對措施絕對有效,因為Disney 擁有制價權力,但當大環境的崩壞突破臨界點,這些權力的價值也沒了。

長痛不如短痛,自建 OTT 服務、「直接」跟觀眾收錢,雖然會面臨長達 6 年以上的虧損,但長期而言才能幫助自己擺脫正在下沉的通路環境。

一起把餅做大,成為大家最想要的「第二選項」

我認為,Disney+ 現階段並非基於與 Netflix 競爭而推出的理由還有一個:定價。

Disney+ 預計於今年年底在美國推出,每月定價 7 美元、年訂閱方案更低到每月僅 5.83 美元,相當便宜。反過來說,Netflix 將於今年 5 月漲價,之後的價格是:

- 基本方案(沒什麼人用):9 美元

- 標準方案(最多人用):13 美元

- 高級方案(多數為了 4K):16 美元

Disney+ 的定價不到 Netflix 漲價後的一半,但考量其內容數量來說其實也合理;第一年只會有 25 部原創影集,其他內容則以目前在其他 Disney Channel 上也看得到的為主。

若 Disney 的目標是與 Netflix 對打,則 Disney+ 的定價與內容策略必須像是「Must Have」(必需品),但目前看起來並非如此。事實上,Disney 還有更好的既有打手:掌握六成股權的 Hulu。

我認為 Disney+ 更像是「Nice to Have」(有了更好),以低價來成為一些人的「最佳第二選擇」,舉例來說這些人會是:

- 已經是剪線族、已經訂閱有 Netflix、Hulu 等 OTT 服務,但苦於沒有完整 的 Disney 內容。家中有小朋友的家長一定感同身受。

- 還未剪線、本身又是 Disney 粉絲,願意每月多花一點錢看到獨家內容。

根據前面整理的「Disney 硬實力」,我認為這個策略很正確。題外話,這個策略也很有有線電視產業的味道。

全新十年戰略,自建可直通全球市場的平台服務

最後,從 Disney 的說明會當中可以嗅出新一個十年戰略是「全球部署」;而 Disney+ 不僅是第一槍,也是核心的一槍。如下圖所示,從一開始 Disney+ 被設定的擴張次序就是「全球」。

長期而言,訂戶的構成也設定為「國內-國外」比例達 1:3。Netflix 已經即將達到這個目標了。

上述目標設定都與最一開始提及的「高度倚賴北美單一市場」特性相反。因此我認為 Disney 認知到自己有這限制,而 Disney+ 以及其帶動的未來相關業務,將是打破此一現狀的布局。