前言

今天想要分享的這一本書是《金錢心理學》,這一本書不是要培養我們的理財素養,而是告訴我們每次在打開荷包時該如何花費比較精打細算。本書將探討我們在金錢方面最常犯的錯誤,更重要的是,為何我們會犯這些錯。了解這些,往後在做財務決定時,或許就更能了解背後有哪些因素在作用,因此能夠做出更好的決策,或至少做出更為明智的決策。

1. 對錢花費的心理帳戶

小明平常是一個很節省的人,對吃的、用的都非常的節拘,但沒想到在玩遊戲的時候,居然這麼大方的一次大筆金額儲值下去,一下子就把平常省來的都花光了。

應該每個人或多或少都有看到類似的情節,如:對穿的衣服的很省,但對吃卻很捨得花…等等,為什麼會這樣呢?其實原因出自於〝每個人都擁有自己花費金錢〞的心理帳戶。

我們先來說一個故事:

那天早上,喬治在快到當地咖啡店不到十步的距離就走回頭,他想到回去旅館房間自己煮咖啡,就能省下 4 美元。但是,在同一天晚上,他剛好經過了賭場,心想著好久沒玩了,於是輸了 40 個 5 美元的籌碼,眼睛連眨都不眨一下,呵,他甚至還賞了一枚籌碼給那位非常友善的荷官呢!

到底是怎麼回事?

下列是一些在賭場五光十色下作用的因素:

心理帳戶(mental accounting)。

- 喬治憂心他的財務,這從他那天早上決定省下4美元的咖啡錢走回房間就可以明顯看出,但他又可以滿不在乎地在賭場內花掉 200 美元。

- 這種矛盾之所以發生,部分是因為他把賭場內的那筆花費,放到與咖啡不同的「心理帳戶」裡。喬治把錢拿去換成塑膠籌碼,此舉是開設了一支「娛樂」基金,而他的其他支出仍是來自「日常開銷」的帳戶中。這麼做,使他對於這兩筆支出產生不同的感覺,但實際上,它們全都是出自同一個帳戶:喬治的錢。

免費的代價。

- 喬治興奮於獲得免費停車和免費的酒,他固然不須直接支付這些費用,但這些「免費」的東西使他懷著好心情進入賭場,損及了他的判斷力,所以這些「免費」的東西,其實有高昂的代價。有句話說,人生最棒的東西是「免費」的。或許吧,但免費往往使我們以意想不到的方式付出代價。

付錢的痛苦。

- 喬治用賭場的彩色籌碼賭博或打賞小費時,並不覺得自己在花錢,他覺得自己是在玩一種遊戲。每付出一枚籌碼,並沒有失去錢的感覺,所以他並未充分覺察他正在花錢,沒有那麼意識到自己的選擇,也沒有那麼認真考慮到決策的影響性。花用塑膠材質的籌碼,比較沒有那種交出白花花鈔票的心痛感,所以他也就持續大方地丟出那些籌碼。

相對性。

- 相較於 21 點牌桌上的籌碼,或是從ATM領出的 200 美元,喬治打賞5美元小費給服務生,以及他從 ATM 領錢時被扣的 3.5 美元手續費,都顯得沒什麼。那些看起來都是小錢,因為他用的是相對性思維,這使得他更容易放手去花那些「小錢」。反觀那天早上, 4 美元的咖啡和旅館房間的 0 美元咖啡相比,感覺起來就貴了。

期望。

- 籌碼兌換收銀機、燈紅酒綠、金錢標誌,置身於金錢的聲光環繞下,喬治幻想著自己是007詹姆士.龐德(James Bond),最終必能優雅贏過賭場機率和超級大壞蛋。

自制力。

- 賭博是許多人都有的嚴重問題,甚至成癮。不過,基於本書的探討目的,我們可以單純地說,喬治受到他本身的壓力、周遭環境、親切的賭場服務人員,以及「輕鬆」贏錢或致富機會的影響,難以抗拒賭一把的誘惑。何不試試那渺茫的好運,說不定能帶著不只 200 美元退休呢?

雖然多數人或許相信自己對金錢這個主題有相當程度的了解,但事實上,我們不甚了解錢為何物、錢帶給我們的用處;更出人意外的是,我們非常不了解錢對我們的影響。

2. 股票不售出就不賠錢?不可不知的機會成本

從上述從知,我們在賭場容易受到不同的誘惑而做出〝不理性〞的行為,尤其是在現在這個環境,不只是賭場,在手遊、廣告購物、商品特賣、雙11購物節…等等,我們總是容易被誘惑而做出不理性的購物行性;如美國的黑色星期五、雙11購物節之後退貨潮就能證明,我們很容易受到誘惑而做出不理智的行為。

除此之外,我們在股市也有一種迷失,那就是大多數的人都認為,不管股票跌多少,只要我不售出,就不算賠,但他們大多忽略了一個成本觀念,那就是〝機會成本”。

機會損失

關於錢的機會成本,我們應該這麼思考:當我們把一筆錢花在某樣東西上時,現在或未來的任何時刻,都不能再把這筆錢花在別的東西上了。

舉例來說,從機會成本的觀念出發,假設 A 股的股價是 100 元,我們投資 10 萬元投資了 1 張 A 股票,這時候股票跌到了 80 元,若賣出只能拿回 8 萬元 ( 在此省略交易成本等相關費用 )。

這時候我們都會心理想,只要我們不賣,就不會有所損失,而且還有可能漲回來。這時候你發現了 B 股後勢看漲,你本來想買入,但因為錢被 A 股給套牢了,沒有多餘的現金。然而這時候雖然 B 股也是 8 萬元就能買入,但通常我們會因為不甘損失的心理因素,決定一樣持有著 A 股不放。然而半年後,這時候 B 股反而漲到了 105 元,而 A 股仍然持續低靡不振,這個就是機會成本下的損失。

我們無疑都聽過很多關於「價值」的主張;價值反映出一樣東西的重要性,反映了我們願意為一項產品或服務支付的價格。基本上,價值應該反映機會成本,應該正確反映我們願意放棄多少以換取一項東西或體驗,我們應該根據不同選擇的實際價值來花用我們的錢。

最理想的狀態是,我們正確評估每一筆消費的價值:「這項東西價值多少?我願意為它放棄什麼?購買這項東西的機會成本是什麼?這才是我實際要付出的。」

但是,就像健美健身雜誌提醒我們的,我們並非活在理想的世界裡,正如同身上沒有馬甲線或人魚線,我們也不會正確評估價值。

下列是人類錯估價值的一些歷史例子:

- 知名咖啡店一杯咖啡賣 4 美元,但隔壁便利商店只要賣 1 美元。

- 有些人花 1 萬美元度假,每天卻花 20 分鐘尋找免費的停車位。

了解這件事很重要:我們持續面對金錢的複雜性,經常未能仔細思考機會成本。我們也持續面對非常多的外部誘因,試圖要我們花更多錢、更常花錢、更隨意花錢。有數不清的誘因試圖讓我們不正確地評估產品或服務的真實價值,因為如果我們不理性消費,他們就能獲利。

3. 貴嗎?凡事都是相對的

一般來說,我們其實還是算理性的,但是通常在〝環境〞、〝引誘〞或是〝貪心〞的情況下,會讓我們失去理性而做出錯誤的判斷。

折扣的魅力

我們來看一個情境,請問你會買哪一件:定價 60 美元的襯衫,或是定價 100 美元、再打六折的同一件「特惠」襯衫?價格完全一樣,對吧?一件 60 美元的襯衫,就是一件 60 美元的襯衫,不論價格標籤上加了什麼字樣。雖然各位都知道這點,但因為相對性對我們產生深層作用,所以我們看待這兩者的方式並不一樣。

為什麼會這樣呢?是因為我們基本上就很難去評估某一件物品的價值,在沒有任何的參考值的情況下,我們就無法進行評估,這時候我們就只能採用〝相對性〞來評估了。

比較起來,60 美元不是比 100 美元便宜多了,但各位還記得機會成本嗎?我們應該比的是 0,或是可以用 60 美元來購買的其他所有東西,但是我們往往沒有這麼做。當我們用相對價值來比較同一件商品折扣前後的價格,並且用這種方式來決定價值時,我們並沒有考慮到機會成本,而相對性就是如此迷惑我們的。

這個心理學中的「錨點效應」是相同的道理,錨點效應是指:「人類在進行決策時,會過度偏重先前取得的資訊(這稱為錨點),即使這個資訊與這項決定無關。」舉例來說,假設 A 店和 B 店都陳列完全一樣的 500 元混裝餅乾。

A店主要是賣 100元 的餅乾為主,所以客人看到 500元 的商品,會覺得「貴」。但是 B 店大多是賣價格在 1000元 上下的餅乾,看到 500元 的混裝餅乾,會覺得「便宜」。

相對性會騙人

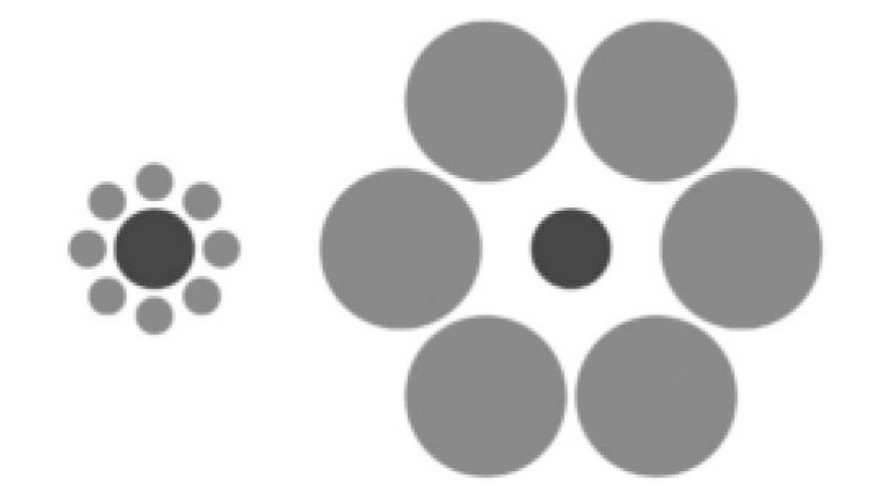

讓我們暫時離開荷包一下,來看更廣泛的相對性原理。我們最喜愛的錯視圖之一如下。

右邊的黑圈顯然比左邊的黑圈小,對吧?其實不然,兩個一樣大。什麼,你不相信?請把兩邊周圍的灰圈全都遮掉,再比比看,我們等你。

我們之所以會有這種錯覺,是因為並非直接比較兩個黑圈,而是在周圍灰圈背景中進行比較。左邊的黑圈相較於周圍灰圈是大的,右邊的黑圈相較於周圍灰圈是小的,一旦我們框架出大小,兩個黑圈的比較很容易就會變成比較它們的相對大小,而非絕對大小,這就是視覺的相對性。

相對性的心理作用,以種種形式發生在生活中的許多領域。

我們並非只是根據自己實際上能吃多少來決定要吃多少,而是根據食物選擇性的比較。舉例來說,當菜單上有 8、10、12 盎司這三種分量的漢堡可以選擇時,我們可能會選擇10盎司的漢堡,在吃完時非常滿足。但是,若菜單上有 10、12、14 盎司這三種分量的漢堡可以選擇時,我們可能會再度選擇中間那個,即 12 盎司的漢堡,而且吃完後同樣感到快樂、滿足,儘管的確吃太多,多於我們每日需要攝取的營養量,也多於感覺吃飽所需要的分量。

當比較愈容易,就愈容易做出選擇

「你晚餐想吃什麼?」,或是「你晚餐想吃雞或披薩?」,哪個你會回答得比較快?

第一個問句提供了無限選擇,第二個只提供了兩個選擇,只要比較這兩個選擇,決定哪一個在此刻比較具有吸引力就好。第二種問法比較容易得到快速回答,因為它是更簡單的比較。

相對性建立在兩套決策捷徑之上:第一,當我們無法評估絕對價值時,我們會比較;第二,我們傾向於選擇簡單的比較。

研究發現,這類他們稱為「價格推銷」的方法,對消費者產生顯著的情緒影響;更確切地說,當我們遇到價格推銷時,很容易就會花較少時間來考慮不同的選擇。如果事後要求回想商品的細節,能夠想得出來的也比較少。這麼一說,打折似乎讓我們變得愚蠢,使我們的決策流程變得簡單。當一項商品正在「特價」時,我們的行動會更快速,思考比較不謹慎。基本上,由於我們太難評估幾乎所有事物的真實價值,當出現「減價特賣」時,亦即出現一個相對估價時,便容易選擇走此捷徑,根據特價做出購買決定。

小結

看到這邊,我們應該發現生活中擁有許多讓我們產生〝錯誤判斷〞的行為,因為每個人的心理帳戶都不一樣,所以商家可能透過各種誘惑來轉移我們的心理帳戶,讓我們做出錯誤的判斷。

當我們做出錯誤判斷之後,也可能會落入〝機會損失〞的陷阱裡面,最常見的例就是股票被套牢,這一筆資金就無法再被動用了。

最後,通常市面上面商品,我們都無法準確的〝評估商品價值〞,在我們沒有其他參考的資訊之下,我們容易用〝相對性〞來定義商品的價值。因此就容易有〝錨點效應〞造成我們對物品的錯估。

書中還有許多讓我們做出錯誤決策的案例,都非常的精彩,有興趣的人可以去詳細的看一下,相信也會有很大的幫助。