現金流對於一家企業的重要性,猶如血液之於人體般的重要。現金流可以看出一家企業產出現金的能力、是否實際有收到現金、償債及支付現金股利的能力、是否可能成為地雷股以及是否為一家燒錢企業等等。對於存股族來說,現金流是比獲利數字更加重要且不可避免的重點分析項目。

現金流的概念有點小複雜,我們盡量以淺顯易懂及白話的方式將重點項目說明完畢,希望大家在看完這篇文章之後對於現金流的概念會有一個正確且完整的理解。

現金流量表的功用(1) 評估企業產出現金的能力(是否有實際收入現金)

(2) 評估企業償債或支付現金股利的能力

(3) 了解企業對於現金的運用能力

(4) 評估企業盈餘品質

(5) 做為未來盈餘評估的替代項目

(6) 做為未來估值使用

現金流量表的區間

現金流量表所表示的是企業於一段期間內現金流入及流出的狀況。例如Q1的現金流量表所表示的是1/1~3/31這段期間,而Q2的現金流量表所表示的是4/1~6/30這段期間。

什麼是現金流

現金流指的是企業實際的現金流入及流出狀況,當企業實際有收到現金進來即現金流入,在現金流量表記為正數;而企業實際將現金支付出去即現金流出,在現金流量表記為負數。

在現金流量表中有五個重點項目需要理解:

營業活動現金流

企業經由營運所產生的現金流。這個項目為企業現金流入的來源,一般而言營業活動現金流要為正數,表示企業經營產品或服務的銷售實際上有帶現金進來。

投資活動現金流

企業經由資本支出產生的現金流,如購買廠房、不動產或轉投資等等。企業經營不免要購買廠房以生產產品、購置不動產以建置廠房或辨公室,以及轉投資都計在這個項目。這個項目表示花了多少錢進行投資,表示現金流出,所以多為負數。若為正數則表示有出售不動產、廠房或股票投資,而實際換入現金回來。

理財活動現金流

企業經由融資行為產生的現金流,如舉債、現金增資或發行公司債等等。這個項目除了發放現金股利為現金流出,其餘項目多為企業因現金不足,需要融資借款的行為,如向銀行借款、現金增資或發行公司債等等,而借款之後因為會有現金進來,所以這個項目為正數,即現金流入。若為負數,則表示公司進行現金減資或償還債款,發生實際的現金流出行為。

自由現金流

即「營業活動現金流 — 投資活動現金流」,這個項目用來衡量企業是否有入不敷出的情況,即賺進來的現金夠不夠支付花出去的。如果此項目為正,表示賺得夠花,如果此項目為負,表示賺不夠花。如果自由現金流長期為負,則企業會需要融資借款,而借款之後不是要支付利息就是要稀釋股本,此風險不可不慎。

淨現金流

即「營業活動現金流 — 投資活動現金流 + 理財活動現金流」。除了賺得夠不夠花以外,還要算剩下來的現金是否足以支付股利或償還負債。如果一家公司的自由現金流長期為正,但因為需要發放股利導致淨現金流長期為負,那最後還是得走上借款或稀釋股本的老路。用比較嚴格的標準來看,淨現金流長期為正是比較好的情況。

現金流是看一段時間的加總

現金流量表應該如何觀察呢?最好的方式就是看企業一段時間的現金流加總。為什麼要以加總的方式觀察呢?因為企業在營運過程中現金流及資本支出並不固定,企業可能在產能充足時減少資本支出,在需要擴張時又一口氣增加資本支出,呈現不規律的狀況,因此以一段時間的現金流加總來觀察就可以清楚地看出企業一段時間內的現金流狀況。

在觀察時可以先以5年這個時間做現金流量的觀察,之後再觀察近期的現金流情況,以了解企業這幾年現金流的變化狀況。

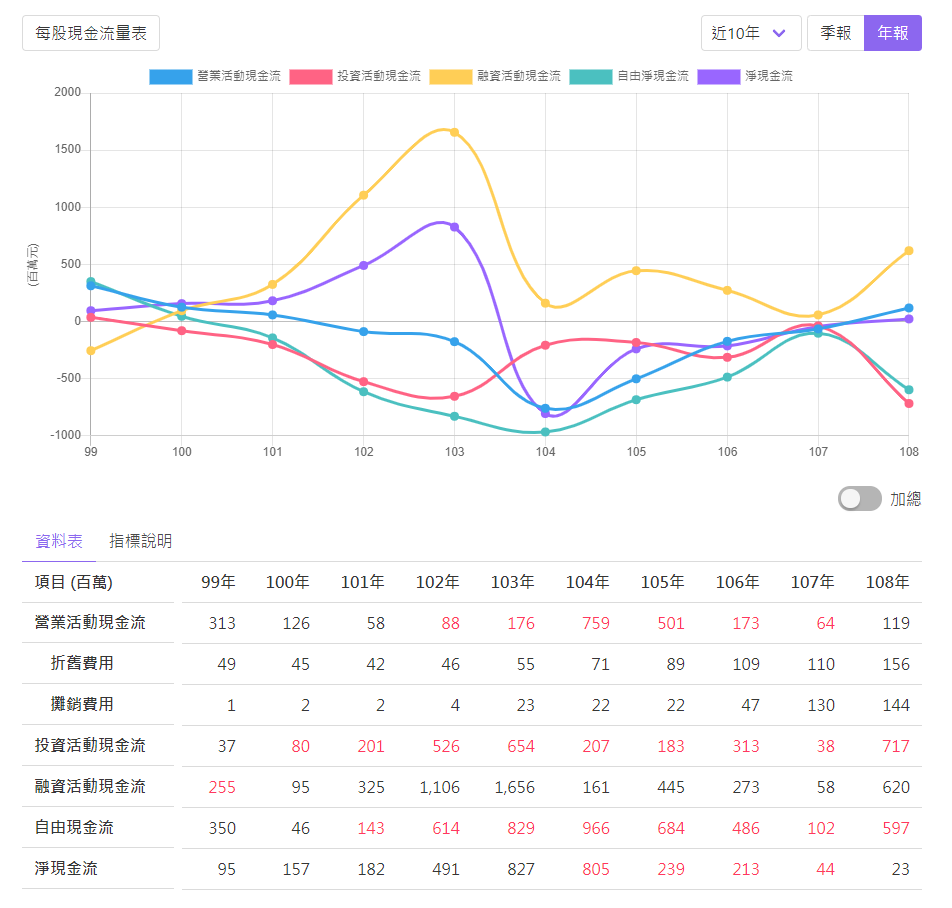

以台積電(2330)為例,台積電近5年營業活動現金流年年為正,表示營運確實有收到現金進來,且還呈現遞增的趨勢,表示現金越收越多了;而投資活動現金流年年為負且逐年擴大,表示企業投資年年增加,賺了錢再拿去投資,是一個正向循環;而自由現金流年年為正,表示每年賺進來的現金扣掉投資花掉的都還有剩;淨現金流近5年加總為正數,表示近5年除了賺得夠花以外,還夠支付股東股利呢,數字可以說是相當優秀。

以台通(8011)為例,台通的營業活動現金活從102年後就轉為負數,表示透過企業的營運已經無法帶進現金,而102年的稅後淨利尚有1.66億元。自由現金流從101年起即入不敷出,融資活動現金流也從101年起轉為正數,表示企業需要融資借款。而股價的表現方面,台通的股價在103年6月見到高點後便一路向下。如見到營業活動現金流、自由現金流長年為負者不可不慎。

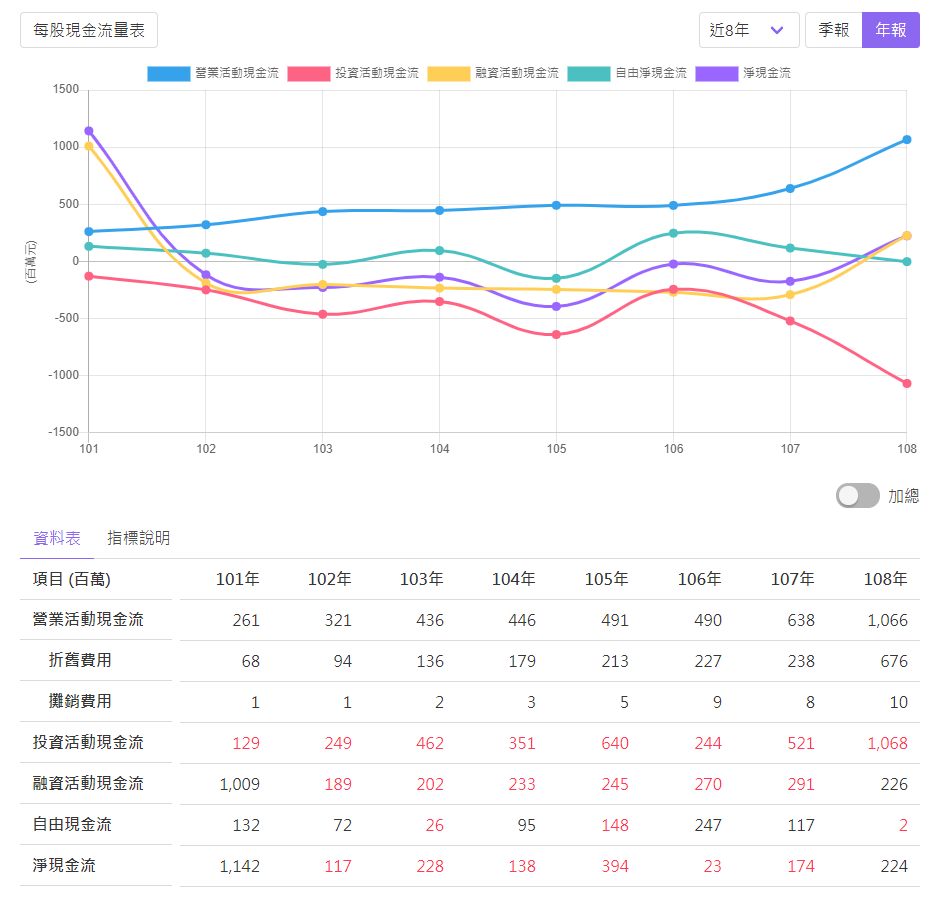

以瓦城(2729)為例,瓦城過去的獲利表現相當優異,從101年起營業活動現金流年年為正,且自由現金流大多為正數,近8年加總也是正數,看起來似乎還不錯,但如果連淨現金流一起看的話,就會發現瓦城從102年起到107年止淨現金流年年為負,102年到107年淨現金流加總為負9.57億,也因此在108年發行公司債以彌補現金不足。而公司債未來若轉換會稀釋股本,此舉對原始股東不利。因此除了自由現金流以外,淨現金流若持續流出,最後也是只能透過借款或以稀釋股本的方式來解決,此不可不慎。

透過資產負債表的現金欄我們可以發現,瓦城從101年帳上現金仍有13.75億元,但到了107年只剩下3億多,錢都花到哪了?答案應該是配息出去了。如果一家企業自由現金流為正數,但不足以發放股利,就要注意是否有借錢發股利的情況發生。

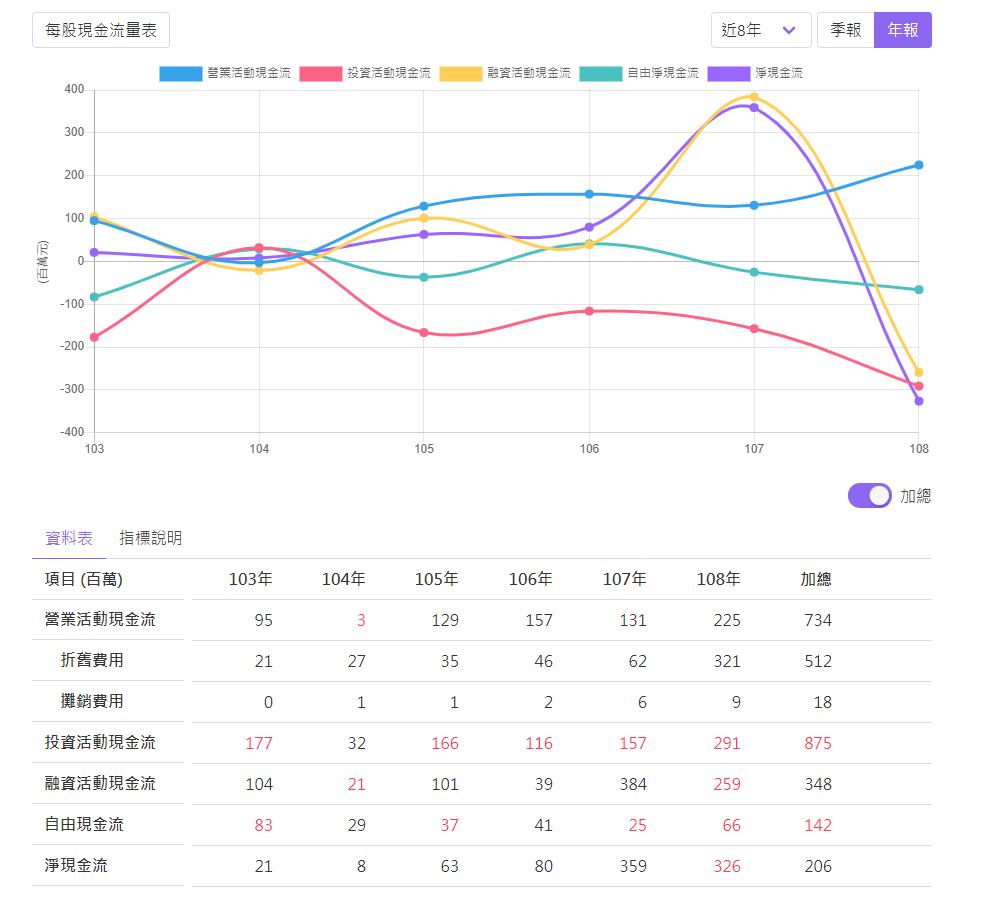

以大樹(6469)為例,大樹藥局目前處於擴張階段,近期更喊出2025千店計劃,我們觀察到大樹近6年營業活動現金流加總為734(百萬),而投資活動現金流加總為875(百萬),呈現入不敷出的情況,也因此融資活動現金流增加了348(百萬)以支應擴張及現金股利的發放。也因為處於擴張階段,因此多發一點股票股利、少發一點現金股利。

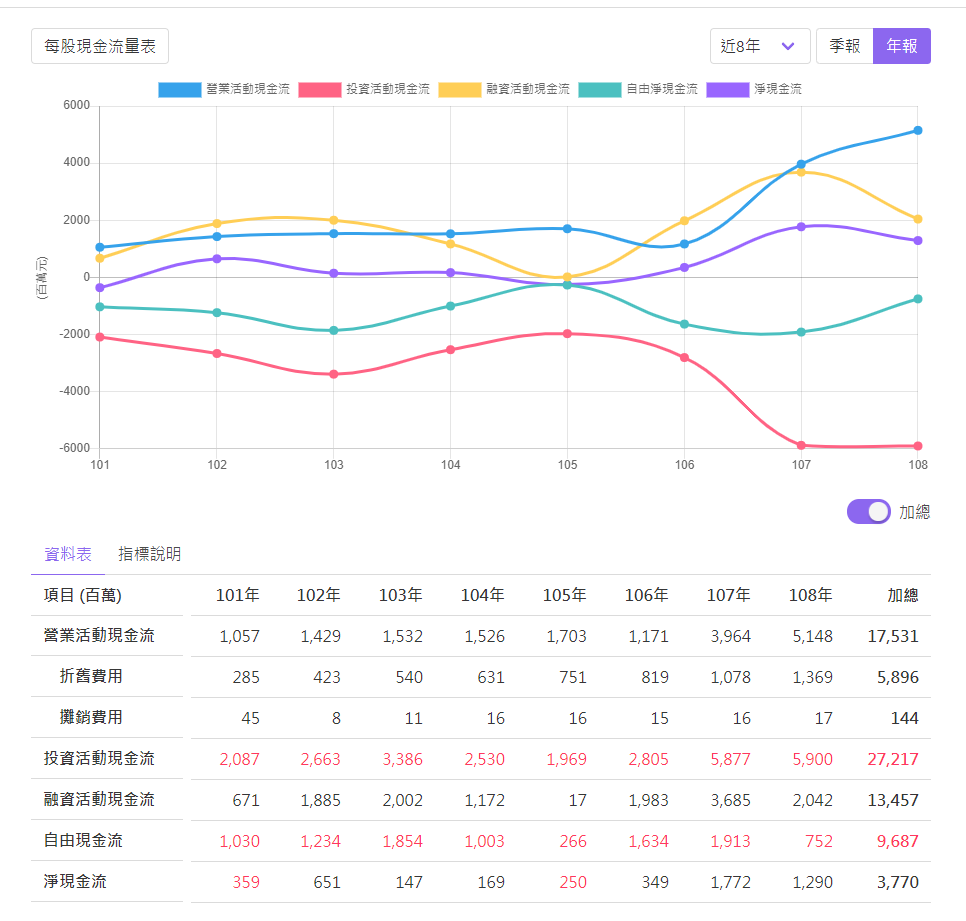

以亞德客-KY(1590)為例,亞德客-KY近8年自由現金流年年為負,表示入不敷出,而EPS長年皆為正數,而現金股利也長年維持在接近4元以上,但入不敷出怎麼發放現金股利呢?只案只能是舉債來發放股利。所幸亞德客-KY營運活動現金流年年為正,且有逐漸增加的趨勢,但若遇到入不敷出的情況投資人還是要更審慎地評估風險。

我們從現金流量表可以看出很多事情,尤其是企業如何運用他們的資金,這是身為股東觀察企業最重要的事。現金流量表是一張非常重要的報表,從這些資金運用的行為,您可以自行判斷這些行為是否合理,以更加了解一家企業的運作狀況,以及判斷是否值得投資。

會計的應計基礎

由於企業在會計記帳時採用的是「應計基礎」,所以實際在損益表上的營收並不表示企業已經收到現金。例如企業賣了100元的商品,但與買方約定在下個月才付款,此時企業在損益表上就已經標記了這100元的營收,但實際上還沒收到現金,所以現金流量表上的營業活動現金流為0元,要等到下個月實際收到這100元之後,營業活動現金流才會標記有100元的現金流入。

也因為這樣的會計基礎準則,對於企業若長期有營收及獲利,但卻遲遲無法收到現金,對於這樣的企業必需要非常謹慎,如果弄得不好無疑會增加成為地雷股的機率。

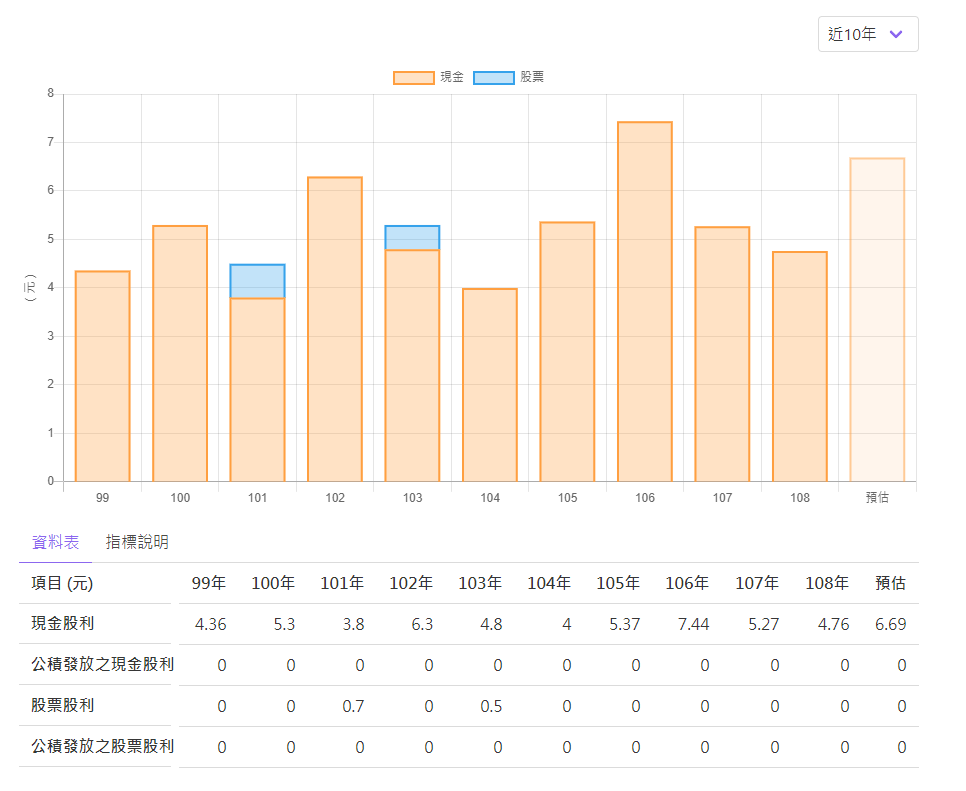

盈餘品質

盈餘品質用來衡量企業的獲利品質好不好,若盈餘品質越高表示企業獲利後實際上有帶回現金;反之盈餘品質越差,表現企業獲利無法有效帶回現金,可能有潛在的呆帳風險。盈餘品質的定義如下:

盈餘品質 = 營業活動現金流 / 稅後淨利比

當盈餘品質大於100%,表示企業每賺1塊錢實際上能帶回1塊錢以上的現金回來,表示盈餘品質良好;反之則每賺1塊錢實際上無法帶回1塊錢的現金回來,表示盈餘品質較差。

以數字(5287)為例,數字的盈餘品質長年皆大於100%,表示每一元的稅後淨利可以帶回一元以上的現金,盈餘品質表現相當不錯。是實際上有收現金回來的公司。

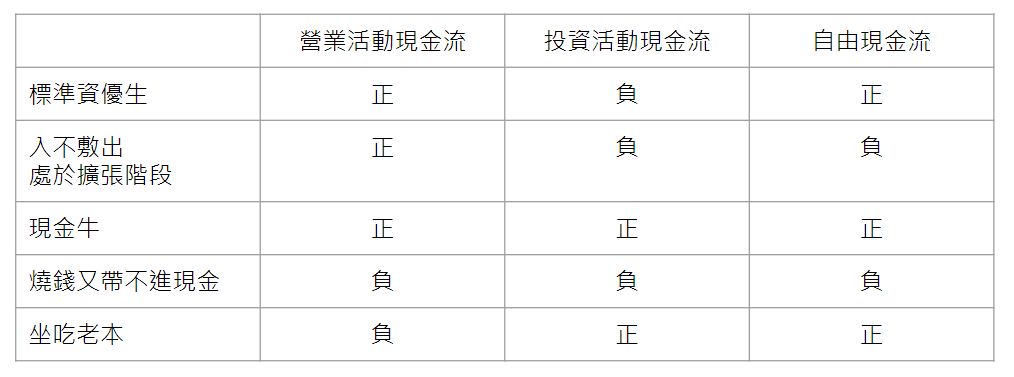

現金流分類矩陣

我們利用營業活動現金流、投資活動現金流及自由現金流以矩陣的方式來說明各種類型的企業。這個表格參考了薛教授《財務報表分析:實務的運用(二版)》P.219頁的分類方式,我覺得這個分類方式相當好,無法再以更清楚的方式說明,因為參考並小幅修改。

標準資優生在這個表格中是最好的類型,也是最有可能持續成長的類型。由於企業營運本身帶回的現金足以支應企業持續擴張,本身資金即可自給自足,不需要借款或融資,是標準成長股的長相。

而第二種入不敷出的類型,在許多擴張階段的企業現金流都會呈現這種情況,即企業本身有賺到很多現金,但因為需要持續擴張,賺到的錢全都都拿去再投資還不夠用,因此需要再借錢融資進行擴張。這是許多成長階段公司的必經之路,在此階段的公司也會呈現比較不穩定的狀態,若擴張得當,有可能會成為未來的黑馬,但若擴張失敗也有可能從此走向下坡,這類型的公司必須要審慎評估。

而現金牛多半是本身已經不需要再投資的成熟產業,由於早期投資多已回收,也不需要再進行大幅投資,因此現金流多為正數,獲利大多數都會以現金股利的方式配發給股東。

而營業活動現金流為負的兩種類型,就不建議花時間研究了,畢竟時間有限,有很多更好的標的可以選擇,不需要花時間在營業活動現金流長年為負的公司上。

成長股的條件

成長股的條件即上述的標準績優生,不再贅述。

- 營業活動現金流為正

- 投資活動現金流為負

- 自由現金流為正

- 融資活動現金流為負

- 營收、獲利穩定成長

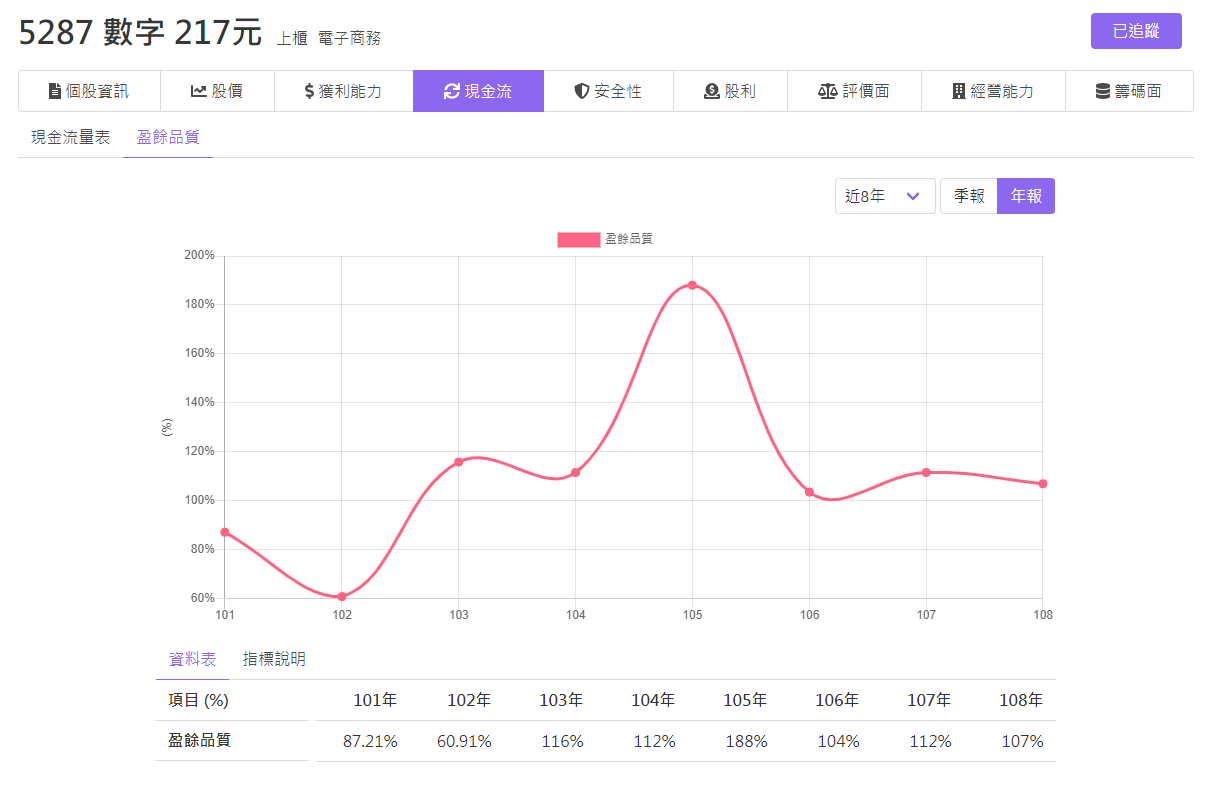

定存股的條件

而定存股最重要的條件,就是每年可以穩定地產出現金才是最重要的事。

- 營業活動現金流年年為正

- 自由現金流年年為正

- 融資活動現金流為負

- 每年穩定配發現金股利

就算是現金牛公司也要隨時注意公司的狀況,沒有一家公司是可以買了之後就不用關切的,如果公司體質轉壞、競爭能力大幅下降以致無法維持時,即使是所謂的定存股也要進行汰弱留強操作。

篩選範例

現金流量表的加減項

現金流量表是以現金進、出的角度來看待事物,與損益表的邏輯上有些相反,這部份比較難理解,我們簡單的舉幾個例子:

(1) 折舊:折舊在損益表中分散列在營業成本或營業費用之中,在損益表中列為費用,而在現金流量表中多列為現金流入(正數),因為折舊並沒有實際的現金支出,因此在現金流量表中需要將之加回。

(2)投資損益:投資收益在現金流量表中列為減項(負數),因為投資收益並沒有實際的現金流入,反之投資損失則列為正項(正數)。

(3)應收帳款:應收帳款增加在現金流量表列為負數,因為收不到錢嘛,反之應收帳款減少為正數,表示現金收進來了。

(4)存貨:存貨減少就是存貨賣出去換現金進來,所以是正項(正數);反之存貨增加為負項(負數),表示買進存貨,現金減少的意思。

這部份在邏輯上比較難理解,但只要抓到一個重點,就是正數即現金增加(流入),而負數即現金減少(流出)即可。

營業活動現金流為負數!

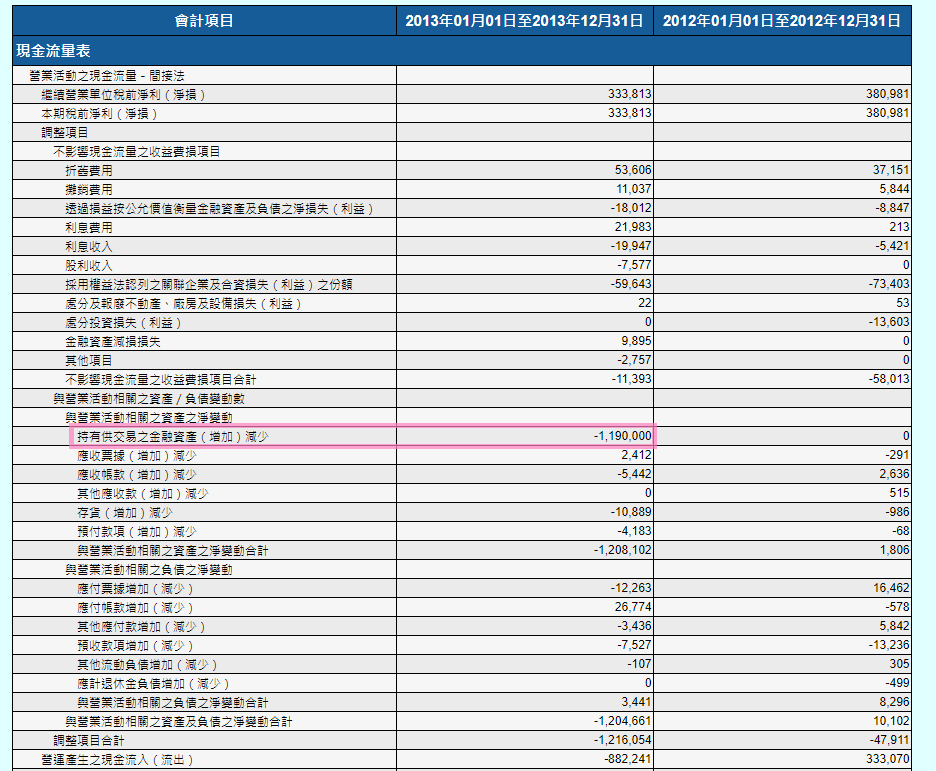

我們以大豐電(6184)為例,大豐電在102年營業活動現金流為負數,這就引發我們的好奇,為什麼這樣過去現金流表現不錯的公司,營業活動現金流會為負數呢?

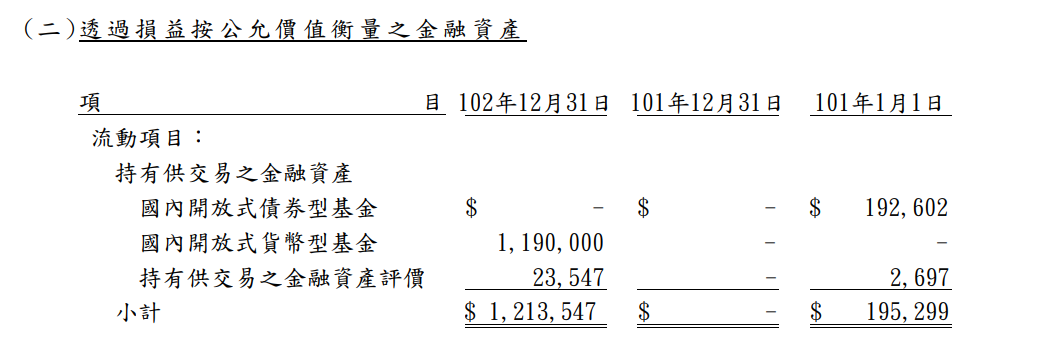

我們先來看看有哪些項目會使得營業活動現金流變成負數。首先,我們要知道營業活動現金流的起點就是淨利,即下表「合併總(損)益」的這個項目。而102年大豐電因為拿錢去買基金,導致營業活動現金流變為負數。其實不需要太過緊張,這只是公司的資金運用而已。

當企業拿錢去買一些金融資產,如債券、基金、股票、受益憑証、進行投資或存貨增加,都有可能讓營業活動現金流變為負數。一般來說,營業動活現金流多為正數,比較少會成為負數。但營業活動現金流如果為負數,確實是一種警訊,如果持續出現負數,那就要留校查看或者直接踢除。

結論

現金流量表在三大報表中做為一個防守者、照妖鏡的角色,現金流量表用以評估企業產生現金的能力(實際上有收回現金)、償債能力以及支付現金股利的能力。一般而言具有強大競爭優勢的公司,現金流表現都相當理想。現金流不只可以做為未來盈餘預估的替代項目,也可以做為估值的計算。損益表比較容易被人為控制或偽造,相較來說偽造現金流量表的難度較高。除了避開地雷股的功用之外,現金流量表可以用來分析企業體質的好壞,評估企業未來對於現金的需求(是否可能會舉債)。在三大報表中現金流量表應該是最重要的一張報表,絕對值得您用力給它研究清楚。

若覺得文章對您有幫助,歡迎分享轉載以及追蹤我們的臉書粉絲團哦!😀

✅ 選股便利店:使用最棒最好的基本面分析篩選平台

https://www.stockstore.com.tw/

✅ 臉書粉絲團:追蹤我們的最新訊息!

https://www.facebook.com/www.stockstore.com.tw/