短債、長債的思維

自從2015年來,FED已經升息了9次。 儘管有許多預言家說美聯儲可以完全操縱利率市場,但是事實上,他們能掌握的只有短期利率。

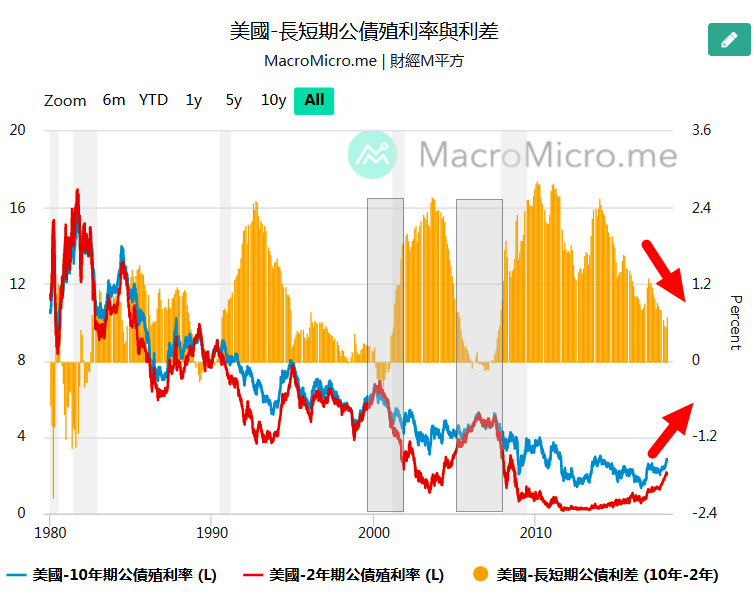

長期利率是否會跟隨著美聯儲的決策呢? 我們來看看下圖殖利率曲線的變化

- 短期利率明顯的從2016年開始攀升

- 30年期利率幾乎沒變化

- 一個月的利率已漲了8倍

- 兩年期的殖利率大概漲了2倍

- 但是10年期以上的,隨著時間越久,變化越小

在許多金融教科書中,總是告訴大眾利率的變化會是差不多的幅度。但是你看看現實狀況,根本不是如此。不同的收益時間曲線會根據不同的市場背景有產生不一樣的影響。沒有一種準確的公式可取而代之。

面對於時間越長的週期,投資者由於要承受更多的市場風險以及波動,所以債券帶來的收益率通常會較高,這是很合理的。

但現在不一樣了

殖利率曲線越來越趨平,影響結果的原因不是很重要,重要的是你的反應。

我們可以從另一個角度來看現在的債券市場到底有哪些風險

存續期(Duration)

存續期是一個很簡單用來衡量債券與利率變化的指標。當所有其他狀況相同時,存續期會告訴你該債券面對於1%的利率變化時所做出的反應。

假使現在利率上升1%,我們觀察存續期的數字會知道

- SHY會下跌將近2%

- VGIT會下跌5%

- TLT則會下跌17%

面對於一個利率上漲的環境,你不應該在差不多收益率的狀況下選擇較高的存續期,然而,沒有人會知道什麼時候利率方向會改變。

本篇的論點在於,由於殖利率的趨平,投資者應更加思考目前的債券持有量,因為短期債券的利率已上升許多。這會與你想從債券所得到的報酬有關,但是你現在真的很難忽略短期債券的相對價值了。

不管債券在你的投資組合占了多少份量,有件重要的事情要記住,你買進的起始收益率會是你預測長期回報的最佳指標。

下圖則顯示 十年期債券 回報vs殖利率

- 兩者相關性高達0.9

儘管短期利率在任何的時間都會產生變化,但是殖利率預測長期的債券回報,並不受此影響。