台股應該沒有類似的資料,不過我們能利用存活下來的股市(美股)資料,來探討一下某投資網紅將0050與0056比較時出現的投資偏誤。

更不會出現股息的比重很穩定,但是盈餘超過20年以上都是0%,因為盈餘與股息是連動的,兩者的關係像是雞生蛋,蛋生雞,如果出現20年內企業盈餘不佳,怎麼可能多數企業還可以穩定配息,別忘了現在可是全球化的世界了,這種大蕭條股票一定會全滅的。

所以假設高股息可以穩定配息,但是盈餘不會成長是一種偽條件,有刻意捧高股息打壓盈餘成長的意圖。如果網紅這麼替粉絲擔心,是不是也該計算一下,萬一高股息不再穩定配息,但是指數型ETF大幅成長,那這些持有高股息ETF的投資人該怎麼辦才好呢?

例如:當股息沒辦法cover每一天的時,投資人應該怎麼辦呢?

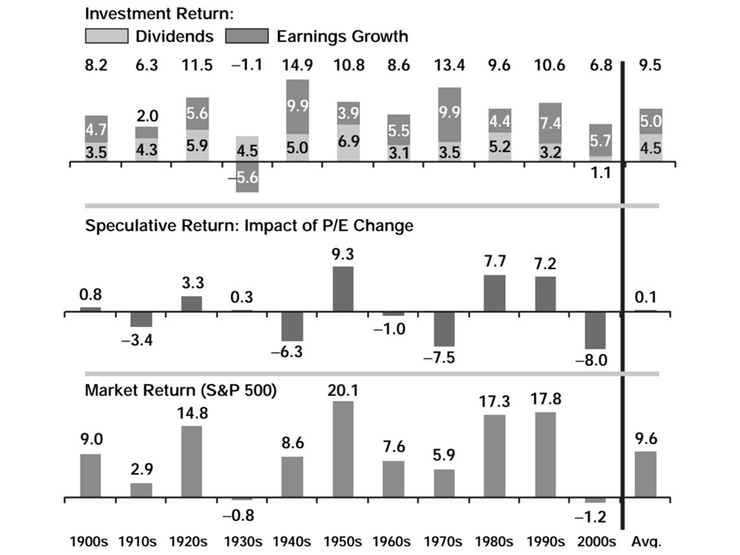

圖表中1930s有出現了盈餘負成長的情況,這是著名的經濟大蕭條,在1929年的股災發生後開始,到1930年底,全球經濟衰退全面蔓延,並於1933年達到底谷,不過1940s的盈餘就井噴了。

另外一個可以注意的數據就是P/E Change,也就是本益比變動。

當企業盈餘不變,但是股價增加,那就只是P/E比的變動,P/E比很難保持每年都是正數,這是一種均股市有均值回歸的特性。因為股價最終會跟著盈餘跑,如果股價漲幅超越盈餘成長,那就是P/E比太高了。此時股市地心引力會將它拉回,否則就會飛到月球去了。

P/E改變有另一個觀察的重點,那就是過去百年間P/E比的平均值是0.1%,你可以這樣理解它,過去股市的長期報酬中不存在P/E比變動的貢獻,因為P/E比變動只是單純價格的變化,最終會消失不見而且賠回來。

所以P/E比變動的最大貢獻就是讓一小部分人收割另一大群人的財富而已。

最後就是盈餘與股息怎麼選擇的問題了,我在另外兩篇文章有說明過,請自行閱讀吧