先問一問,殖利率曲綫「倒掛」對銀行營運有沒有影響?

銀行最基本的功能係收取存款,再以之作放貸收息。一般而言存款主要以活期存款(即係存戶幾時都可以提款)為主,但放貸時通常都係有頗長的還款期(例如按揭,一般都十多二十年),所以我們都會講銀行是「借短貸長」的生意。

同殖利率曲綫有何關係?「借短貸長」之所以有利可圖,某程度是因為殖利率曲綫右向上斜,即是長息高過短息,銀行利息收入普遍是較高的長息,支付的利息開支則是較低的短息,一來一回就有利差收入。

殖利率曲綫「倒掛」就會令銀行的息差收入大減,甚至可能虧蝕。之後可能令銀行減少正常的商業貸款運動,令整體經濟投資受拖累,經濟增長減慢。

簡化理論如此,但實際情況是否如此?St. Louis Fed一篇網誌就利用聯儲局的銀行借貸要求調查數據(Senior Loan Officer Opinion Survey on Bank Lending Practices, SLOOS),來做個簡單驗證。

首先是10月份的SLOOS,就有直接問及殖利率曲綫「倒掛」會點影響銀行放貸行為的問題。銀行業的回應主要是殖利率曲綫「倒掛」相信會

1)預視經濟轉差

2)令銀行收入減少

3)令銀行因而收緊放貸條件。

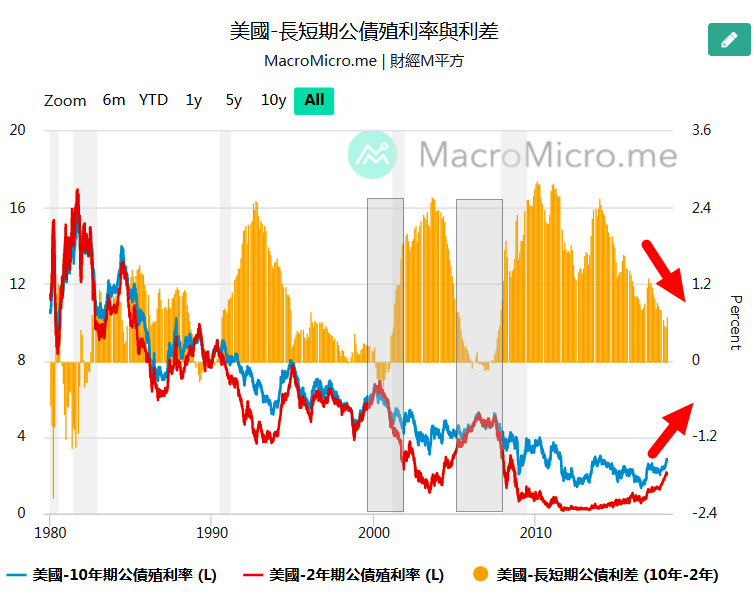

上圖就是10年期減2年期殖利率曲綫,及SLOOS中表示會收緊信貸條件的銀行佔比。

可以見到1990年以來三次衰退(灰色區域),收緊信貸要求的比例都是急升,而圖表中明顯可見的是2000年及2008年衰退時,收緊要求是與殖利率曲綫「倒掛」(即橙綫見負,看右軸)同時出現。這個是與上述理論一致的情況。

值得一提,到2018年10月報告顯示的貸款要求仍然非常寬鬆,未有收緊。到底今次不一樣?或是衰退不會來?又或者數據只是未反映,最壞時刻仍未到來?

SLOOS一月將有新一份調查結果公佈,值得留意。