在全球金融市場中,「利率倒掛」是一個備受關注的經濟指標,經常被視為潛在的經濟衰退信號。利率倒掛通常指的是短期利率高於長期利率的異常情況,這一現象往往與經濟增長放緩或衰退有關。對於股票投資者而言,利率倒掛是一個值得注意的市場訊號,既可能代表風險,也蘊含著資產配置的機會。本文將解釋利率倒掛的概念、其成因及歷史意義,並探討投資者在面對利率倒掛時應如何進行策略調整。

什麼是利率倒掛?

為什麼會出現利率倒掛?

利率倒掛的形成有多種原因,通常來自市場對未來經濟增長的悲觀預期以及央行政策的影響。以下是幾個導致利率倒掛的主要因素:

央行加息政策

當經濟過熱、通脹壓力上升時,央行可能會選擇提高短期利率以抑制通脹。隨著短期利率上升,短期債券的收益率也隨之上升,而市場可能對長期經濟前景不看好,導致長期利率無法跟隨上升,從而形成利率倒掛。

經濟增長預期疲軟

當市場對未來經濟增長預期疲弱時,投資者往往更傾向於購買長期債券,以鎖定相對穩定的收益,導致長期利率下降。這種情況通常發生在市場預期經濟衰退或增長放緩的時期,因此利率倒掛被視為潛在經濟衰退的前兆。

避險需求增加

當金融市場波動加劇,或者出現地緣政治緊張局勢時,投資者傾向於購買長期國債等避險資產,推動長期利率下降。避險需求的增加同樣可能導致利率倒掛,反映出市場的避險情緒和對經濟風險的憂慮。

利率倒掛的歷史意義

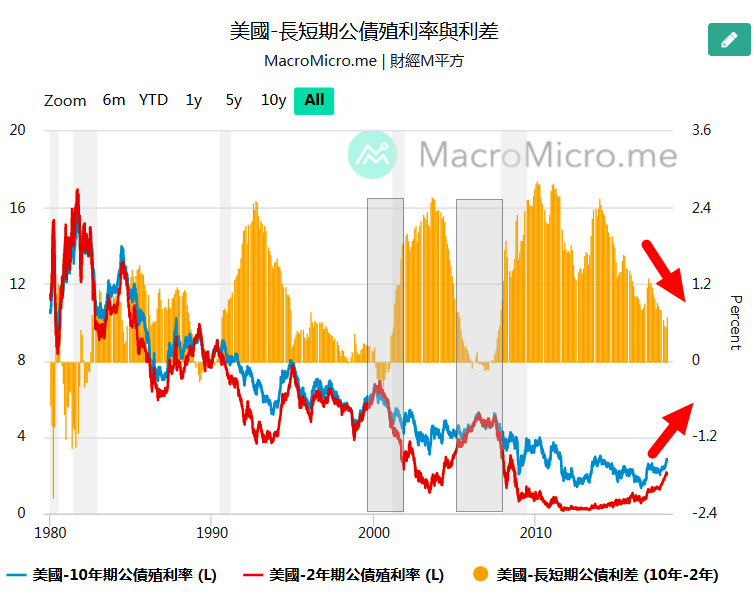

歷史上,利率倒掛常被視為經濟衰退的先行指標。以美國市場為例,利率倒掛在幾次經濟衰退前都曾出現,例如2000年互聯網泡沫和2008年金融危機。根據經濟研究,利率倒掛出現後通常會在12-24個月內進入經濟衰退期,這一現象也使得利率倒掛成為投資者和經濟學家關注的焦點。

不過需要注意的是,利率倒掛並非必然引發經濟衰退。例如,1998年亞洲金融危機期間,美國市場出現過短暫的利率倒掛,但並未引發實質性的經濟衰退。因此,雖然利率倒掛具有參考意義,但仍需結合其他經濟指標進行分析。

利率倒掛對股票市場的影響

利率倒掛往往反映市場對經濟前景的擔憂,並可能對股票市場產生多重影響。以下是幾個主要的影響方向:

市場波動性增加

當出現利率倒掛時,市場對經濟衰退的擔憂增加,投資者的風險偏好下降,資本開始轉向避險資產(如黃金、國債),股票市場的波動性隨之加大。對於股票投資者來說,這意味著股市的不確定性上升,可能需要加強風險管理。

成長型股票受壓

利率倒掛通常伴隨著經濟增長放緩的預期。成長型股票往往依賴於強勁的經濟增長來實現盈利,當經濟前景不明朗時,成長型股票可能遭受壓力。投資者在面對利率倒掛時,可能會更偏好具有穩定現金流的股票。

防禦性板塊表現較佳

在利率倒掛的環境中,防禦性板塊(如必需消費、公用事業、醫療保健等)通常表現相對較佳。這些行業的需求相對穩定,即便在經濟增長放緩時期,其營收和利潤也能保持穩定。對於投資者來說,防禦性板塊可以在經濟不確定性加大的時候提供穩定的回報。

金融股面臨壓力

金融行業(如銀行、保險等)對利率變動非常敏感。利率倒掛可能削弱銀行的利差收益,因為短期借貸成本高於長期收益,對銀行的盈利能力構成壓力。因此,在利率倒掛的環境下,金融股可能會面臨挑戰,投資者需要謹慎評估。

投資者如何應對利率倒掛?

面對利率倒掛的潛在風險和挑戰,股票投資者可以採取以下策略來應對經濟前景不明朗的環境:

增加防禦性股票配置

當利率倒掛發生時,經濟可能面臨放緩風險,投資者可以考慮增加防禦性股票的配置,例如必需消費、公用事業和醫療保健等行業。這些行業在經濟低迷時期通常表現相對穩定,能夠提供更穩健的回報。

配置高股息股票

在經濟不確定性加大的情況下,高股息股票是較為穩健的選擇。這些股票提供穩定的現金流回報,能夠在市場波動中為投資組合提供一定的緩衝。例如,電信和公用事業類股票通常具備較高的股息率,適合防禦性配置。

適度增加避險資產

投資者可以在資產配置中適度增加避險資產,例如黃金和長期國債。黃金在經濟不穩定時通常表現較佳,而長期國債在利率下行環境中收益較高,有助於平衡股票市場的波動風險。

減少成長型股票持倉

在經濟增長前景不明朗時,成長型股票的表現可能受壓。投資者可以考慮減少高估值成長型股票的持倉,轉向防禦性和高股息股票,以降低風險敞口,避免在市場回調時遭受較大損失。

密切關注經濟數據和政策動向

利率倒掛雖然是一個經濟衰退的信號,但並非立即導致衰退。投資者應密切關注其他經濟指標,如失業率、消費者信心指數、製造業指數等,以綜合判斷經濟走向。此外,央行的貨幣政策變動(如降息或量化寬鬆)也可能對市場產生影響,投資者需要隨時調整投資策略。

結語

利率倒掛是一個具有深遠影響的經濟信號,股票投資者在面對利率倒掛時應保持謹慎,並適時調整投資組合,以應對潛在的市場波動和經濟放緩風險。透過增加防禦性股票和高股息股票的配置、適度增加避險資產,投資者可以在不確定的市場環境中穩健地實現資產增值。同時,密切關注經濟和政策走向,靈活應對市場變化,能夠讓投資者在利率倒掛的環境中更加從容,並為長期的財富增長奠定穩固基礎。