《憑證種類(上篇)》談到國內常見的憑證種類,以國際貿易主的台灣,當然還有外銷收入與進口貨物消費,本篇來說明《出口零稅率》的銷項稅額與《國外進口》的進項稅額之憑證,來了解營業稅。

《營業稅制度架構》了解營業稅的進項稅額與銷項稅額

《營業稅制度-進銷項稅額 憑證種類 (上篇)》談到國內常見的憑證種類

- 應稅:大部分的情況5%

- 免稅:依商品不同,如出版品

- 零稅率:外銷〈貨物〉或〈勞務〉

接著進入到跟零稅率有關的出口,零稅率適用的範圍包含〈貨物〉與〈勞務〉

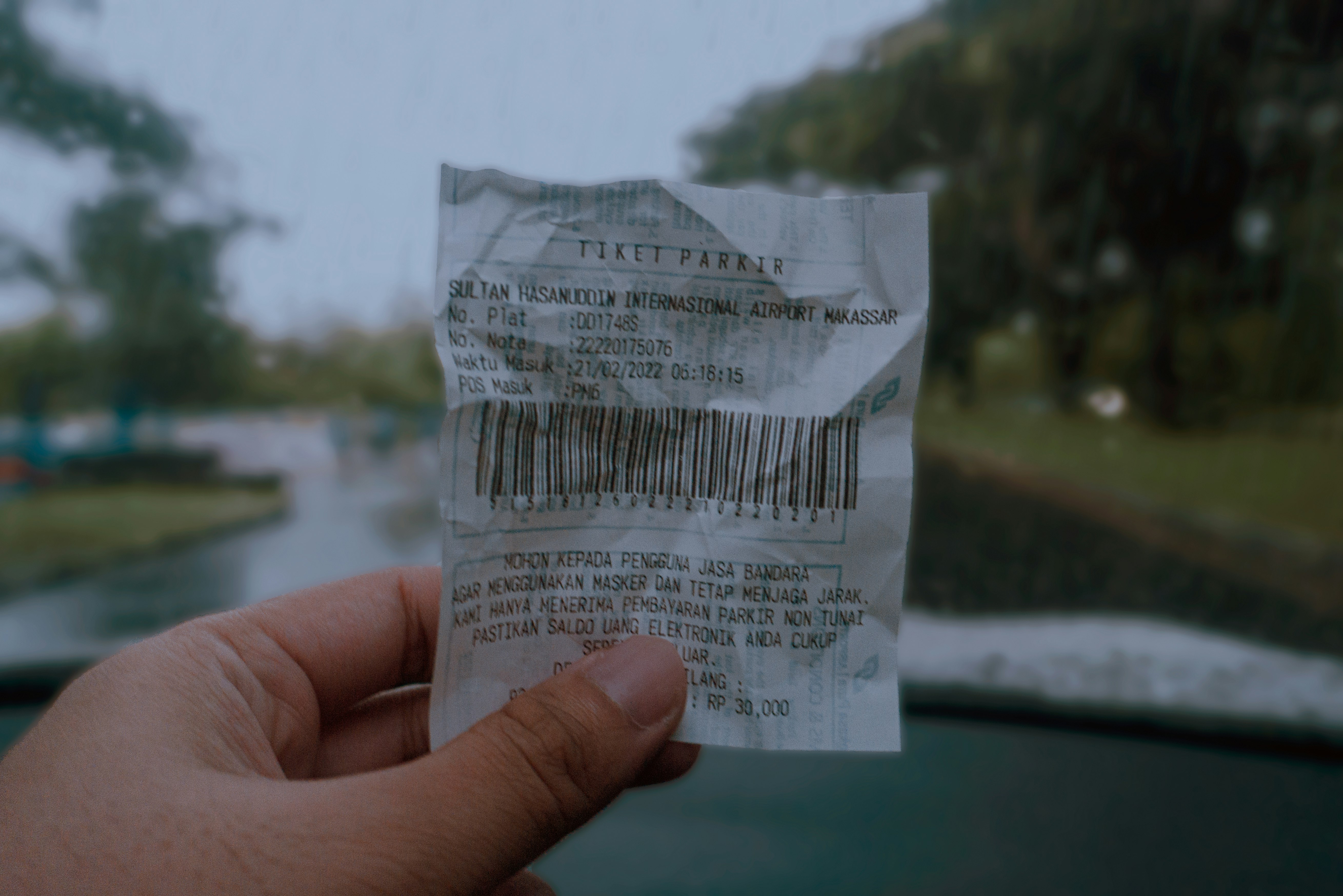

外銷出口:出口報單、外匯收入款憑證

關務

- 經機場港口出口:經海關、取得出口報單

- 國際郵包或快遞,離岸價格超過新台幣5萬元:依一般出口貨物通關方式辦理,經海關、取得出口報單

- 國際郵包或快遞,離岸價格新台幣5萬元以下:可簡易申報,屬非經海關、取得郵局或快遞業者核發執據

外銷出口營業稅退稅

為鼓勵營利事業出口貿易,外銷採用零稅率,營利事業可以依外銷之營業額計算,申請溢繳的稅額退稅,每2個月申報的營業稅,國稅局審核當期營業稅沒問題通常一個月內便會退稅。

Tips: 外銷收入為主的營利事業可以考慮申請每月申報,這樣退稅速度會更快。

個人名義出口沒有退銷項稅額機制,且要注意自然人每年的海外收入限額,至於稅局怎麼知道你有外銷收入呢?

銀行外匯匯入憑證,也就是俗稱〔水單〕的這個憑證

銀行確認性質後才會匯入到收款人帳號,不同的性質有不同的限額

〔出口報單〕及〔銀行外匯匯入憑證〕,都跟稅局有連線的,還是誠實申報吧。特別是超過限額的情況,這次沒被抓到以為沒事,下次被抓到可沒辦法用之前都可以的說詞來狡辯。

關務那一段提到,〔經海關〕與〔非經海關〕,取得的憑證就是營業稅申報退稅時的憑據。憑據分三種:

- 出口報單:經海關報關所取得的憑證。

- 郵局或快遞業者核發執據:未經海關報關所取得的憑證。

貨品離岸價格低於新台幣5萬元,透過郵局或快遞業者寄送實體之外銷收入。 - 銀行外匯證明文件:當買方匯款至帳戶銀行匯入匯款之憑證,銀行會與收款者確認匯入性質,若是貨款會跟你確認〈是否經海關〉。同時為外銷勞務之憑證。

零稅率銷售額換算與申報

出口報單、外匯水單,日期不同、匯率不同,如何申報呢?

額外補充外銷與營利事業所得稅的關係,右半營所稅看不懂就跳過吧

釋例很簡單,但國際貿易真的是一門學問,會有各種變化題...分享個親身例子

F公司出口一批電子設備包含軟體設計,銷售至海外客戶,向客戶之報價為設備及軟體之費用,但報關時離岸價格僅能以硬體之價格申報,海關考量是〈物品價值〉非銷售價格,且國際貿易上同一批貨品若價差太大會有其他的考量。

後續,營業稅無法在出貨時申請退稅,

只能等收款後,以外匯水單、非經海關,來申報銷售額申請退稅。

既然有出口的銷項稅額,接下來進入到進口的進項稅額。

國外進口:進口報單、進口貨物稅費繳納證

關務

進口郵包物品完稅價格在新臺幣2,000元以內者,免徵關稅、貨物稅及營業稅

物品完稅價格合計超過2,000元者,應分別按海關進口稅則所規定的稅率課稅,應按全額課徵進口稅費。

以上規範不包括菸酒及實施關稅配額的農產品

菸酒及農產品的進口或自國外攜入,有另外其他的如菸酒稅、檢疫等規範

稅額計算

- 進口貨物收貨人或持有人為營業稅納稅義務人,應繳納的營業稅由海關代徵。

進口不分營利事業或是個人,只要同一收件人的包裹超過2千元就需要課徵稅額。另外要注意:

自106年7月1日起,同一納稅義務人於半年內進口貨物適用關稅法第49條第2項之免稅規定逾6次者,第7次起不適用前開免稅規定。所稱半年期間係指每年1月1日至6月30日、7月1日至12月31日,統計次數每年1月1日及7月1日重新起算。

白話文:以每年6月30日來區分上下半年,半年內進口2千元以下包裹,次數達第7次時要開始課稅。

- 進口貨物的營業稅額計算方式:

應納營業稅額=

(關稅完稅價格+進口稅捐+貨物稅+菸酒稅+菸品健康福利捐)

×營業稅徵收率5%

於海關取得貨品或是快遞業者送達收件人時,便會跟收件人收取《應納營業稅額》,並取得〔進口報單(簡易通關無)〕及〔進口貨物稅費繳納證兼匯款申請書〕,後者這項憑證就是營利事業作為進項稅額,申報營業稅扣抵之用。

要注意繳納證上要有營利事業的統一編號,如果是個人也是無法扣抵。

至於一般個人、海外購物郵寄到國內,就是乖乖繳稅給政府囉。

進口貨品寫得很簡短,其實內容真要追究也是很細緻,如不同的貨物有不同的貨物稅,但本篇就營業稅角度來說明,就是繳納證上計算出多少應納稅額,就是應繳的稅或是可扣抵的進項稅額囉。

參考資料

- 財政部稅務入口網,網路交易課稅專區

- 財政部關務署,海關如何課徵進口貨物營業稅?

本文圖文皆由優雅阿姨自行繪製與撰寫,若需轉載請說明出處!感謝。

若你喜歡這篇文章,可以點取右下角愛心,是優雅阿姨持續創作的動力喔!